Экономика

Фундаментальный анализ финансовых рынков на неделю 09.03.2015 – 15.03.2015 г.

- 10 марта 2015, 16:56

- |

Рынок всё же готовится к скорому повышению ставок ФРС США, можно сказать, что он почти поверил в это решение. Данный вывод следует из реакции всех инструментов на выход данных по количеству новых рабочих мест в несельскохозяйственных отраслях США. Данные вышли ощутимо лучше, чем прогнозировали аналитики, и котировки как валют, так и товаров стали падать по отношению к доллару США. Это означает, что рынки поверили в реальность угрозы ФРС поднять ставки, несмотря на все аргументы против этого. Под это политическое решение, судя по всему, и подгоняются публикуемые экономические показатели, так же как это было с решением о первом сокращении ежемесячного объёма QE3. А это в свою очередь означает, что всё внимание рынков будет приковано к информации, поступающей из США.

1.Перспективы развития госфинансов США

Экономические власти США планомерно реализуют политику создания управляемых кризисов ровно по той же схеме, по которой был организован ипотечный кризис 2008 года. Судя по всему, делают они это сознательно не взирая на все риски и последствия, рассчитывая при этом не только сохранить власть, но и увеличить контроль за мировыми ресурсами. В создании нового кризиса используется совершенно аналогичная схема, что и в ипотечном кризисе 2008 года. Давайте вспомним основные причины его возникновения. Сначала ФРС США в течении нескольких лет поддерживала низкие процентные ставки, всеми силами стимулируя развитие ипотеки не только в смысле приобретения недвижимости в долг, но и в смысле создания многочисленных производных на этот первоначальный кредит. В результате сложилась ситуация, когда не слишком надёжный ипотечный кредит был многократно перепродан, став основой для создания производных долговых инструментов на суммы в разы превышающие сумму самого первоначального кредита. Когда пузырь достаточно надулся, и в рискованную игру втянулись многие иностранные банки, ФРС резко повысила ставки. В результате рынок недвижимости замер и просел, а вся пирамида производных бумаг рухнула, что стало отправной точкой для продолжающегося до сих пор мирового экономического кризиса. Этот кризис стал катализатором многочисленных конфликтов на расовой, религиозной и иной почве, большинство из которых пока только усиливаются. Схема создания нового кризиса совершенно аналогична, только в целях упрощения ипотечные производные решили просто заменить деньгами. Причём сейчас в выпуск этих ничем не обеспеченных «ценных бумаг» вовлечены все без исключения мировые центральные банки. А результатом станет не разрыв ипотечного пузыря, а обрушение всей мировой финансовой системы со всеми вытекающими отсюда последствиями. Какими они будут сейчас предугадать сложно, но свято место пусто не бывает, и на смену существующим принципам придут новые. Кто и какое место займёт в новом мировом порядке, покажет время. Скорее всего, все события будут развиваться ещё на нашей памяти, и мы не только увидим что из всего этого выйдет, но и сможем поучаствовать.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Пустующие небоскребы - индикатор деловой активности?

- 07 марта 2015, 22:28

- |

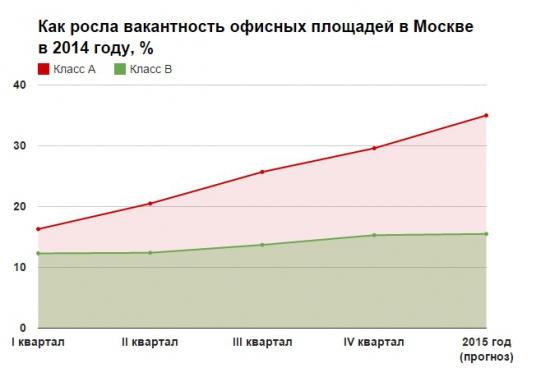

Можно предположить, что подобная ситуация была всегда, но есть таблица в динамике:

( Читать дальше )

Шагардбрифинг: global macro обзор недели

- 07 марта 2015, 15:09

- |

Димка филонит, смартлаб игнорирует, поэтому приходится за него это делать!:)

Приятного просмотра, уважаемые инвесторы:)

Вице-президент «ЛУКойла»: цены на нефть вырастут до $100 в 2015 году

- 05 марта 2015, 05:40

- |

Вице-президент «ЛУКойла» Леонид Федун считает, что в 2015 г. цены на нефть должны быстро восстанавливаться, завершив год на уровнях около $100 за баррель, сообщает ktovkurse.com.

По его словам, нынешняя ситуации имеет мало общего с концом 1980-х, когда желание Саудовской Аравии удержать долю рынка привело к тому, что цены на нефть были очень низки и в течение почти пяти лет.

«Мы ожидаем более здоровый рынок, и я не удивлюсь, если увижу от 80 до 100 к концу года», — сказал Федун во время представления результатов «ЛУКойла» по итогам прошлого года инвесторам.

Отскок цен будет острее, чем прогнозируют другие, в том числе главный исполнительный директор BP Боб Дадли и Goldman Sachs, потому что затраты сейчас выше, чем в 1980-х годах, и это приводит к более быстрому и масштабному исчезновению нефти с рынка, сказал он.

( Читать дальше )

Что лежит в основе крепкой экономики или "Правильная страна".

- 02 марта 2015, 21:45

- |

Что значит все поступают правильно?

- это значит человек не нарушает закон, не потому что опасается наказания, а потому что воспитан так. Потому что закон нарушать плохо. Например, человек платит за платную парковку не потому, что его могут поймать и оштрафовать, а потому что такие правила.

- это когда человек стремится к чистоте и порядку. Когда человек не считает себя в праве кинуть сор на улице, выкинуть бычок в коно автомобиля и т.п. А когда человек видит что вокруг его дома насрано, эстетическое неудовлетворение таково, что он моментально начинает предпринимать действия для того чтобы навести чистоту.

- это значит что человек не пьет. И в его культуре нет понятия «пойти побухать с друзьями». Пообщаться — да, побухать — нет.

- человек стремится к семейным ценностям, а не забухать с телками

- это значит что человек предпочитает сберегать, а не тратить

- человек равнодушен к понтам, потому что понимает, что понты «дешевка», скоротечны и ничего не стоят в обществе людей с такими же ценностями как у него.

- Да и вообще, человек этот получает наибольшее удовольствие и реализацию в труде.

( Читать дальше )

Фундаментальный анализ финансовых рынков на неделю 02.03.2015 – 08.03.2015 г.

- 02 марта 2015, 14:05

- |

Из Америки снова приходят противоречивые заявления относительно состояния и перспектив её экономики и возможности повышения процентных ставок в будущем. Европейские экономически показатели на фоне беспрецедентного падения евро улучшаются. Пока только показатель инфляции остаётся отрицательным, но это, скорее всего, следствие падения нефтяных цен. К тому же улучшение экономических показателей сопровождается ростом общественно-политической напряжённости, что уже в обозримом будущем может привести к расколу общества и значительным беспорядкам в Европе. В лучшем случае пар удастся выпустить благодаря победе на выборах оппозиционных сил. Вероятность смены правящих элит очень велика почти во всех странах Европы.

1.Перспективы развития госфинансов США

Глава ФРС на своём выступлении в американском сенате указала формулировку в тексте заявления о том, что «ФРС будет сохранять терпение в вопросе повышения процентных ставок» в качестве индикатора, указывающего на подготовку такого решения. По её словам, пока формулировка присутствует в тексте, ФРС считает ситуацию в экономике недостаточно хорошей для повышения ставок. Если они сочтут, что ситуация уже достаточно улучшилась, то уберут из текста заявления формулировку о сохранении терпения. После этого повышение ставок может произойти на любом заседании, т.к. этот вопрос будет постоянно стоять в повестке каждого очередного заседания. В качестве оппонента действующей главе ФРС выступает гораздо более авторитетный, хотя и бывший, глава ФРС Алан Гринспен, который руководил этим органом в течении 25 лет. Гринспен утверждает, что экономика США находится далеко не в такой хорошей форме, как принято считать. Он говорит, что ФРС не удастся выйти из монетарного стимулирования без существенных последствий для рынков. Хотя он и говорит, что не знает, когда эти последствия станут очевидными. Сопоставляя эти две точки зрения, мы приходим к тому же выводу, о котором уже не раз писали в предыдущих статьях: количественное смягчение ЕЦБ, запускаемое в марте, призвано сыграть роль амортизатора для выхода ФРС из длительного периода монетарного стимулирования. В этом смысле вся ответственность за обвал финансовых рынков будет возложена на ЕЦБ, точнее, на его решение о прекращении количественного смягчения, которое рано или поздно, но всё-таки придётся принять. В этом смысле логично ожидать серьёзные проблемы на финансовых рынках во второй половине 2016 года, т.к. именно на сентябрь 2016 намечено завершение программы количественного смягчения от ЕЦБ. До этого момента все накопившиеся за время кризиса на рынках проблемы и пузыри будут законсервированы. Их наличие, скорее всего, будет проявляться лишь в виде повышенной волатильности, при этом большинство рынков будут оставаться вблизи достигнутых уровней.

( Читать дальше )

Самоубийство Европы через SWIFT или пустой треп?

- 02 марта 2015, 04:10

- |

Никогда серьезно не относился к идее отключить Россию от SWIFT, но постоянно муссирующаяся тема в СМИ все-таки вынуждает меня сделать небольшой комментарий.

Так вот, никакого отключения России от SWIFT не будет. Все прекрасно понимают, что это будет самоубийством для Европы. Вот представьте, что российские банки отключили от международных платежей. Ну да, России будет хреново, она ускоренными темпами перейдет на платежи в юанях.

Но что будет с Европой? Россия — это огромный торговый партнер для ЕС. Она поставляет не только газ, нефть, удобрения и много чего еще. Она еще и покупает у Европы гигантский перечень товаров и услуг. И вот из-за отрезания России от финансов Европы расчеты между РФ и ЕС станут невозможны. Это значит, что в Европу перестанет поступать газ, нефть, товары из России и в Россию. Россия занимает лидирующее положение в мире по экспорту углеводородов. Если она прекратит поставки на мировые рынки, то цены взлетят в небеса. 500 долларов за барель — это будет большой удачей. И все это на фоне потерь доходов европейцев от экспорта в РФ. Это будет быстрая и неизбежная экономическая смерть ЕС и целого ряда других стран. Эффект будет хуже, чем от ядерной войны.

Это просто очевидно, что никто не пойдет такую конфронтацию.

И мусолятся байки про отключение от SWIFT только ради словесных поносов интервенций. Чтоб поиграть на нервах у инвесторов, попугать их.

Японский долговой кризис!

- 01 марта 2015, 17:31

- |

На конец 2012 г. долг Японии составлял 997 трл. йен. Это на 200% больше ее ВВП, и свыше 80 000$ на человека.

Практически нет никакой надежды, что долг будет когда-нибудь выплачен. Эта ситуация, к сожалению, ухудшается с каждым днем. Чтобы понять это, давайте в первую очередь рассмотрим, как правительство накапливает долги.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал