Яндекс

Стоит ли давать Яндексу?

- 11 апреля 2025, 13:19

- |

МКПАО «Яндекс» — одна из крупнейших российских интернет-компаний, основанная в 1997 году в Санкт-Петербурге Аркадием Воложем, который является основным акционером и генеральным директором компании. Компания предлагает широкий спектр услуг, включая поиск, карты, такси, доставку, облачные вычисления и многое другое. К основным услугам Яндекса можно отнести поисковую система, карты, такси, доставка, облачные технологии и другие сервисы.

Так контора говорит сама о себе, а что на самом деле....

Финансовое состояние

На конец 2024 года, МКПАО «Яндекс» — средне рискованное, незакредитованное, частично ликвидное, высокоэффективное предприятие. Выручка в отчётном периоде составила 0.0 млн, чистая прибыль 874 607.9 млн рублей. Заёмный капитал обеспечен собственными резервами на 100%. Общая задолженность компании 156.6 млн текущих обязательств.

Кредитоспособность предприятия умеренная. ЛИСП рейтинг: rlBBB+

МКПАО «Яндекс» — компания среднего инвестиционного риска на 01.01.2025 года. Уровень риска и рейтинг компании можно считать чисто условными, так как полная отчётность по РСБУ опубликована только за 2024 год и судить об успехах или провалах конторы нереально. Тем не менее я постараюсь дать объективную и обоснованную оценку финансового состояния компания.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 18 )

ЦБ РФ зарегистрировал допэмиссию акций “Яндекса”

- 11 апреля 2025, 12:08

- |

В компании сообщали, что акции будут выпускаться «время от времени» в течение четырех лет, и в ближайший год объем выпущенных бумаг увеличится не более чем на 2%.

Размещение доп эмиссии — это новость старая. Более того, будут и другие допки в ближайшие годы. Главное, чтобы размытие акционеров не продолжалось после размещения уже заявленных акций

❗️❗Что лучше сейчас сделать с акциями яндекса и газпрома ?

- 11 апреля 2025, 11:09

- |

На наш взгляд, акции Яндекса долгосрочным инвесторам конечно же стоит держать, а рыночные коррекции использовать для донабора позиции. Яндекс остается привлекательной историей роста: по итогам 2024 года выручка компании выросла на 37%, а EBITDA — на 56%, при этом гайденс компании на 2025 год предполагает рост выручки на 30%, что достаточно неплохо. Рост показателей всех ключевых сегментов продолжается, диверсификация бизнеса Яндекса поступательно растет. На сегмент поиск и портал пришлось около 40% выручки, а доля в выручке сегментов электронная коммерция, райдтех и доставка составила около 54%. Компания практически дотянулась итоговыми цифрами до своих прогнозов, несмотря на давление жесткой денежно-кредитной политики на сегмент E-Commerce и торможение потребительского спроса.

Текущая коррекция (на фоне общего рыночного отката после многолетнего роста) не меняет долгосрочных перспектив компании и наш таргет по акциям Яндекса от этой коррекции также не меняется, он как был до нее на уровне 6 800 руб. за акцию на горизонте года, так таким на этой коррекции и остается.

( Читать дальше )

Дезинфляционный тренд продолжается: какие активы выиграют

- 11 апреля 2025, 09:55

- |

Согласно данным Росстата, недельная инфляция в РФ на прошедшей неделе замедлилась, вместе с тем практически перестал расти и годовой ИПЦ. Банк России также отмечает снижение инфляционных ожиданий населения и понижательную динамику ставок в банковском секторе.

В какие инструменты можно переложиться, чтобы не потерять в доходности и продолжать зарабатывать даже после снижения ставок — рассказываем в материале.

Динамика инфляции

Согласно последним данным Росстата, недельная инфляция в РФ замедлилась с 0,2% до 0,16%. Уровни последних недель заметно ниже ноября – начала января. Годовая инфляция едва выросла, увеличившись с 10,24% до 10,25%.

Пока прогноз ЦБ о том, что инфляция достигнет пика в апреле, сбывается. Кроме того, на конец марта ЦБ ожидал ускорения годовой инфляции до 10,6%. Однако мы видим, что сейчас она находится ниже ожиданий. Важным дезинфляционным фактором мог стать и крепкий рубль — пока он не торопится переходить к ослаблению по отношению к иностранным валютам.

( Читать дальше )

ЦБ РФ зарегистрировал допэмиссию акций Яндекса, размещаемых по закрытой подписке – Интерфакс

- 11 апреля 2025, 09:33

- |

Банк России зарегистрировал дополнительную эмиссию акций МКПАО «Яндекс», размещаемых по закрытой подписке, говорится в сообщении регулятора.

Выпуску присвоен регистрационный номер 1-01-16777-A-005D.

В августе 2024 года совет директоров «Яндекса» принял решение дополнительно разместить до 15,61 млн акций по закрытой подписке. Размещение допэмиссии направлено на реализацию программы мотивации сотрудников. Выпущенные бумаги будут переданы администратору программы мотивации ООО «ЕСОП СПВ».

Уставный капитал «Яндекса» составляет 151 млн 781 тыс. 518 рублей 80 копеек, он разделен на 379 млн 453 тыс. 795 обыкновенных акций стоимостью 40 копеек каждая. Таким образом, в результате допэмиссии УК может быть максимально увеличен на 4,11%.

Тогда компания сообщала, что итоговое количество дополнительно выпускаемых акций будет рассчитано позднее. При этом в ближайший год количество акций МКПАО «Яндекс», находящихся в обращении, не увеличится более чем на 2%.

Максимальный возможный объем выпуска акций под программу мотивации — не более 20% от размещенных обыкновенных акций «Яндекса». Акции планируется выпускать время от времени в течение четырех лет.

( Читать дальше )

Яндекс Маркет арендовал 19 тыс. кв. м в логопарке Южные врата для расширения логистической сети и увеличения скорости доставки – Ъ

- 11 апреля 2025, 09:22

- |

Сеть Desport, созданная на базе российских активов французской Decathlon, оптимизирует складские площади в индустриальном парке «Южные врата» у Домодедово: 19 тыс. кв. м перешли в аренду «Яндекс Маркету». Сделка проходила в два этапа — 13 тыс. кв. м были арендованы в конце 2024 года, еще 6 тыс. — недавно.

По оценкам экспертов, годовая стоимость аренды составит от 209 до 247 млн руб. Новые площади позволят маркетплейсу расширить логистическую сеть и повысить скорость доставки. Сейчас более 70% складов «Яндекс Маркета» в Московском регионе сосредоточено на юго-востоке столицы — в Софьино и Томилино у компании уже есть объекты общей площадью около 196 тыс. кв. м.

Здание, где арендованы площади, построено под нужды Decathlon (ныне Desport) и принадлежит французской компании. Собственник логопарка, Instone Development, комментариев не дал.

Сектор e-commerce ранее был драйвером спроса на складскую недвижимость, но в начале 2025 года его доля резко сократилась — с 47% до 11% по данным NF Group. Ритейлеры переключились с наращивания площадей на их эффективное использование, что делает аренду готовых объектов более предпочтительной моделью развития.

( Читать дальше )

#YDEX - вернемся к нему

- 10 апреля 2025, 13:31

- |

Прошлый пост был 31 марта — smart-lab.ru/blog/tradesignals/1135196.php

Тогда я ждала отскок до 4500-4700, в итоге пик отскока пришелся на 4540, после чего снова пошли вниз, и довольно сильно 🔽

Вчера, на панической распродаже, протестировали 3770, после чего пошел резкий откуп и закрытие дня произошло выше 4100 — позитивно ➕

Готова покупать по текущим и на откате в пределах 3900 — очень похоже, что вчера был «добой» и мы увидим разворот плюс-минус на текущих отметках.

Ближайшая цель — 4220-4350

t.me/+j3ohRZAa_dpkMTli, буду рада видеть вас среди подписчиков!

Что купить? 💡Актуальные инвестидеи

- 10 апреля 2025, 10:50

- |

После коррекции на рынке акций РФ, аналитики КИТа считают интересными эти бумаги👇🏼

📈Сбербанк — крупнейший банк России, который демонстрирует устойчивые финансовые результаты и активно развивает новые направления бизнеса.

После коррекции на рынке торгуется ниже 1.0х по P/BV. По оценкам менеджмента в 2025 году банк сможет показать рост сопоставимый с 2024 годом, при этом возврат на капитал ROE будет выше 22%. С учетом этого, ожидаем, что по итогам года 1.0х по P/BV будет соответствовать примерно 330 рублей на акцию. Идея: Long ⬆️. Цель: 330 руб.

📲Акции Сбера в мобильном приложении

________________________

📈Т-технологии — инновационная финансовая компания, которая предлагает широкий спектр финансовых услуг онлайн. #T активно развивается и привлекает новых клиентов, благодаря удобному интерфейсу и выгодным условиям.

Чистая прибыль «Т-Технологий» выросла на 51% за 2024 года, достигнув 122 млрд рублей. Компания ставит амбициозные цели на 2025 год: рост чистой прибыли на 40% при ROE > 30%. Идея: Long ⬆️ Цель: 3500 руб.

( Читать дальше )

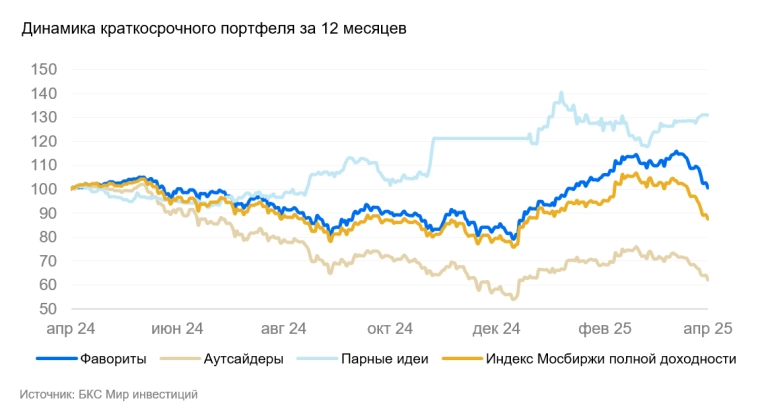

Портфели БКС. Результаты по-прежнему сильные

- 09 апреля 2025, 19:03

- |

Пока геополитические и экономические потрясения не утихнут, повышенная волатильность на российском рынке сохранится. Между тем, по мере приближения заседания ЦБ РФ локальные инвесторы будут уделять особое внимание данным по инфляции.

Главное

- Краткосрочные идеи: в аутсайдерах Сургутнефтегаз-ап заменили на Северсталь

- Динамика портфеля за последние три месяца: фавориты выросли на 8%, Индекс МосБиржи упал на 3%, аутсайдеры — на 5%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

В условиях снижения цен на нефть ЕвроТранс может получить дополнительный импульс для роста и компенсировать негатив, который испытывают на себе другие компании российского нефтегазового сектора. ЕвроТранс активно развивает высокомаржинальные направления, такие как электрозаправки и реализацию сопутствующих товаров на АЗС, что помогает поддерживать высокую рентабельность бизнеса в период высоких ставок. В случае скорого начала смягчения денежно-кредитной политики ЕвроТранс будет переоценен рынком в первую очередь, так как у компании повышенная долговая нагрузка.

( Читать дальше )

Озон Банк, Яндекс Банк и Вайлдберриз Банк выпустили в 2024 г 57 млн электронных кошельков и карт — в 2,3 раза больше, чем годом ранее — Frank RG

- 09 апреля 2025, 17:11

- |

◾ Банки российских маркетплейсов, в том числе Озон Банк, Яндекс Банк и Вайлдберриз Банк, выпустили в 2024 году 57 млн электронных кошельков и карт для своих клиентов, подсчитала аналитическая и консалтинговая компания Frank RG.

◾ Это почти в 2,3 раза больше показателя 2023 года, когда было выпущено 24 млн карт. В 2025 году, по прогнозу Frank RG, Озон Банк, Яндекс Банк и Вайлдберриз Банк выпустят 86 млн карт.

◾ По оценке Frank RG, карты маркетплейсов оформила пока лишь половина активных пользователей. При этом сами маркетплейсы не спешат выпускать полноценный пластик и пока картами у них являются электронные кошельки.

◾ Frank RG подчеркивает, что маркетплейсы, которые интегрировали банки в свои приложения, растут быстрее традиционных банков и находят свою нишу. В 2024 году число активных карт у них достигло 17%, рост составил 60% год к году. Число выданных потребительских кредитов выросло на 4,7% (плюс 50% год к году), а остатков на счетах физлиц увеличилось на 0,5% (плюс 300% год к году).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал