акции

Индекс МБ сегодня

- 24 сентября 2019, 09:35

- |

Опен ожидался 2790-92, где был рекомендован шорт к 2767.

Добирал шорты фуч мамбы, сбер от 232 с целью 228,5.

Индекс сходил к 2767, правда без чистого касания удержав 2770, откуда в приоритете был отскок к 2790.

Сбер половину держу (часть закрыл 229,1). Сыграл лонг в ри к 136400.

Сегодня ожидаю опен 2792-95. На 2795 восстановлю шорт с целями 2790 и 2770. Пробой 2795 или удержание тестом 2790 — от лонга с целью 2805-10. Закрытие дня 2810+ нас все таки ждет перехай.

Удачи

vk.com/id448095944

- комментировать

- Комментарии ( 24 )

Татнефть заслуживает попадания в долгосрочные портфели

- 23 сентября 2019, 18:59

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на Татнефть.

Татнефть является российской нефтяной компанией, которая занимает, по разным данным, 6 место по объему нефтедобычи. Свою историю отсчитывает от 1950 г., когда решением Совмина СССР было создано производственное объединение «Татнефть». Процедуру смены формы собственности в акционерное общество прошла в 1994 году. Штаб-квартира находится в Татарстане в городе Альметьевск. Полное название компании — Открытое акционерное общество «Татнефть» имени В. Д. Шашина. Акции Татнефти принадлежат Национальному расчетному депозитарию (более 56%) и Центральному Депозитарию Республики Татарстан (имеет акции в объеме порядка 33%).

Финансовые показатели:

Выручка нефтяника в I пол. 2019 г. увеличилась на 6,5% по сравнению с аналогичным периодом прошлого года – до 449,6 млрд руб. Чистая прибыль за январь-июнь составила 114,3 млрд руб., увеличившись на 8,7%. За II кв. 2019 г. прибыль снизилась на 10% — до 54,1 млрд руб.

( Читать дальше )

Идеи недели: покупка Норникель и МТС

- 23 сентября 2019, 17:33

- |

В 2019 году несколько раз мы рекомендовали покупку акций Норникеля, отмечая высокий потенциал компании. С тех пор фундаментальный фон вокруг компании не ухудшился, а напротив, интерес к компании растет. В конце августа практически одновременно более 5 авторитетных инвестиционных компаний улучшили свою оценку акций компании или оставили ее на прежнем уровне, но все отмечают потенциал роста на уровне минимум 7-10%. Мы также придерживаемся схожего мнения, более того, считаем, что после незначительной коррекции сейчас наблюдается неплохая точка для входа в позицию. Высокая оценка компании со стороны инвесторов была подтверждена выпуском облигаций, который завершился несколько дней назад. Компании удалось привлечь средства в рублях всего под 7.2%, что является своеобразным рекордом для корпоративных бумаг и отражает качество эмитента. Споры вокруг дивидендной политики окончательно утихли, по сообщению финансового директора компании, объем долга остается приемлемым для поддержания выплат на прежнем уровне. Фактором дальнейшего роста бумаг может стать планируемое на 2020 год IPO Быстринского ГОКа, детали которого могут стать известны ближе к концу 2019, но оценка проекта будет на высоком уровне, о чем свидетельствуют предварительные расчеты. Отчетность за 1 полугодие 2019 также вышла достаточно позитивной. Рост чистой прибыли составил 81%, EBITDA выросла до $3.7 млрд. Наконец, международные отчеты подтверждают сохранение высокого спроса на никель и палладий в ближайшие годы. так как множество инновационных и востребованных продуктов нуждаются в этих металлах. В этой связи считаем, что достижение отметки 17 тыс. за акцию является делом времени.

( Читать дальше )

Коррекцию индексов США можно расценивать, как возможность благоприятных покупок!

- 23 сентября 2019, 13:55

- |

Картина дня: Шаг в будущее от Google

- 23 сентября 2019, 11:15

- |

Сегодня Индекс МосБиржи находится в полупроцентном снижении. Диапазон: 2780-2790 пунктов. Европейские индексы в минусе на 1%, в то время как американские фьючерсы находятся в неуверенной «зеленой зоне». Азиатские рынки снижаются на 0,5-1%

Российский рубль стабилен к доллару и укрепляется к евро. Доллар: 64 руб. Евро: 70,2 руб.

Цена нефти марки Brent не показывает сильных движений. Текущее значение: $64,5 за баррель. The Wall Street Journal говорит о том, что Saudi Aramco могут понадобиться месяцы на полное восстановление мощностей после атаки. Компания просит своих подрядчиков о помощи в поставке запчастей для ремонта предприятий, а ряд источников даже ставят под сомнение будущее IPO Saudi Aramco. Reuters пишут, что на данный момент Саудовская Аравия задерживает поставки нефти клиентам из Азии на 7-10 дней.

Корпоративные события:

- Пятерочка открыла в Москве первый магазин сети из новой концепции. В торговой точке установлены пять касс самообслуживания, используются электронные ценники, а также аппарат для сдачи пластиковой и алюминиевой тары для переработки. Со следующего года все новые точки сети будут соответствовать данной концепции.

- БКС открывает торговую идею: шорт HeadHunter из-за «необоснованного ралли».

- В компании Beyond Meat, акции которой взлетели после IPO с $25 до текущих $150, операционным директором был назначен Санджай Шах, ранее работавший в руководстве Amazon.

- 27 сентября Совет Директоров Юнипро должен рассмотреть вопрос урегулирования споров с Русалом.

- Ведомости сообщают, что агрохолдинг Русагро готовится к SPO на $200-300 млн. Сделка может быть закрыта уже на следующей неделе.

- Сургутнефтегаз ввел Ленское месторождение в Якутии с запасами 40 млн тонн нефти.

- ВТБ исключает привилегированные акции Сургутнефтегаза из списка наиболее привлекательных бумаг.

- Ведомости сообщают, что Минфин РФ заложил в проект бюджета дивиденды от Сбербанка из расчета выплаты 50% от чистой прибыли. Ранее Сбербанк ни разу не направлял на дивиденды 50% от консолидированной чистой прибыли. Предполагается, что за 2019 год банк получит 906,6 млрд руб. прибыли, что на 9% выше значения прошлого года.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 23.09.2019

- 23 сентября 2019, 10:07

- |

• Индексы Китая начали неделю ощутимым снижением, что вызвано противоречивыми новостями относительно взаимоотношений с США. С одной стороны Вашингтон сразу на год исключил из списка товаров с повышенными пошлинами более 300 наименований, с другой, китайская делегация покинула США раньше времени.

• Риск коррекции западных площадок в краткосрочной перспективе преобладает. Реакция на достаточно благоприятные итоги заседания ФРС была слабой, так как инвесторов больше беспокоят упоминания о замедлении мировой экономики и торговом споре, нежели текущее смягчение курса. А основных результатов от торговых переговоров можно ждать не ранее середины октября.

( Читать дальше )

Индекс МБ сегодня

- 23 сентября 2019, 09:39

- |

Выше 2790. Правда основная сессия закрылась ниже 2790.

На пробое 2790 закрыл спек лонги.

На тесте 2790 брал шорты в ри и фуче мамбы — закрыл 135600 и 278 000.

Сыграл отскок в ри 135600-136400.

Уходил в спек кэше.

Лонги нефти пока держу.

Сегодня ожидаю опен 2790. Если удастся вернуть уровень работаем от лонга.

Отбой от него шортим с целями 2780 и 2766.

Выход 2810+ нас ждем 2880.

Уход ниже 2766 придем к цели 2500-30 без перехая.

Удачи

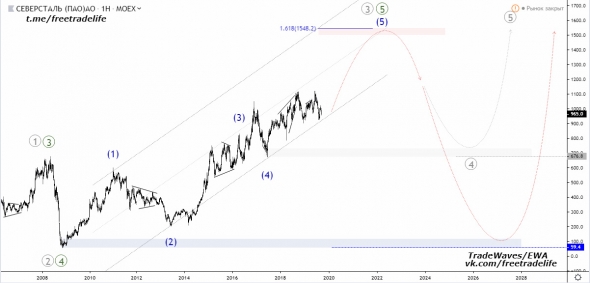

Акции ПАО "Северсталь" - волновой анализ от TradeWaves/EWA

- 23 сентября 2019, 08:48

- |

CHMF

Линейная шкала цен. Ожидаю продолжение формирования пятой подволны в составе пятой волны, предположительно первичной степени. Целями для волны (5) может выступать уровень 1548.

( Читать дальше )

Прогнозы на неделю. Снижение напряженности

- 23 сентября 2019, 08:38

- |

- Наступающая неделя обещает стать менее эмоциональной для участников глобального биржевого рынка. После понижения ключевой ставки американским федрезервом часть негативные настроения игроков отчасти компенсируются подешевевшими деньгами. Которые способны оказать дополнительную поддержку рисковым активам.

- Американские акции продолжают осваивать уровень в 3 000 п. по индексу S&P500. Этот уровень уже был покорен в июле, после чего индекс упал на 7%. Откат вниз возможен и сейчас. Но тренд роста главного фондового рынка мира не выглядит завершенным. Целевой ориентир в 3 150 – 3 300 п. на горизонте осени остается в силе.

- Отчасти как следствие, отечественные акции, вероятно, тоже нацелены на продолжение повышения. Индекс МосБиржи вернулся к историческому максимуму. Если вывод об удешевлении денег и увеличении их притока в фондовые активы верен, российские акции смогут перейти к росту уже на текущей неделе, после небольшой коррекции неделей ранее.

- Рублевые облигации, как и акции, в течение прошедшей недели плоско корректировались. В отличие от акций они, вероятно, не являются претендентами на заметный подъем котировок. Как государственные, так и корпоративные облигации российских эмитентов растут в цене последние 12 месяцев, и рост, практически, безостановочный. Тогда как рынок акций в июле-августе испытал заметную коррекцию. Так что, в целом, рублевые облигации не обладают сейчас интересным потенциалом роста, накапливая при этом потенциал для коррекции. Отказ от длинных выпусков в пользу коротких является рациональным. Наша сосредоточенность на высокодоходном облигационном сегменте, где относительно высокие купонные ставки сопровождаются короткими сроками до погашения, отвечает этой логике.

- Отношение к нефти остается умеренно-оптимистичным. После выхода сорта Brent выше 62 долл./барр. можно говорить о сломе нисходящего тренда весны-лета. Насколько серьезным окажется дальнейший подъем нефти, судить сложно. Однако общий настрой на повышение сохраняется и подтвержден торгами прошедшей недели.

- В складывающихся условиях разумно ожидать дальнейшего укрепления рубля. Вероятно, через коррекции, т.к. все же укрепление с начала сентября уже весьма заметное. Цель по паре USD|RUB – 62-60 рублей.

- Сам по себе, доллар США, скорее всего, не покинул тенденции своего укрепления к основным валютам. Даже невзирая на понижение ставки ФРС до диапазона 1,75-2,00% разница ставок на мировом валютном рынке – в пользу доллара. И разница может сохраняться продолжительное время, т.к. мировые центробанки не прекращают мягкой монетарной политики.

- Золото после трехнедельной коррекции на прошлой неделе показало рост, до 1 517 долл./унц. Предполагаем, что рост имеет остаточный характер и не изменит основного коррекционного настроя в драгметалле. У нас открыта короткая позиция в золоте. Она находится в убытке примерно на 1,5%. И позиция продолжит удерживаться. В худшем случае глубина ее убытка окажется больше. Но целевой ориентир золотых котировок на уровне 1 350 – 1 300 долл./унц. сохраняется. Возможно к короткой позиции по золоту будет добавлена короткая позиция по палладию, который, предположительно, находится на излете своего растущего тренда (начало тренда было заложено 3,5 годна назад на уровне 480 долл./унц., сейчас металл торгуется в районе 1 650-60 долл./унц.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал