акции

НМТП. Дивиденды.

- 30 декабря 2015, 13:49

- |

После затяжных новогодних праздников будет приятный сюрприз – дивидендная отсечка за 9 мес НМТП. Див.доходность обещает быть 0,07788 руб/акция. Это при рыночной цене 3,74 руб = 2,08%.

НМТП является крупнейшим торговым оператором. Это ключевой канал экспорта/импорта. Отсюда уходит за границу зерно, нефть, черный прокат.

Вообще, перевозчики являются одним из первичных индикаторов экономики.

Если объем перевозок сокращается – значит экономика замедляется

Если перевозчик поднимает цены на свои услуги – весь товар автоматически дорожает

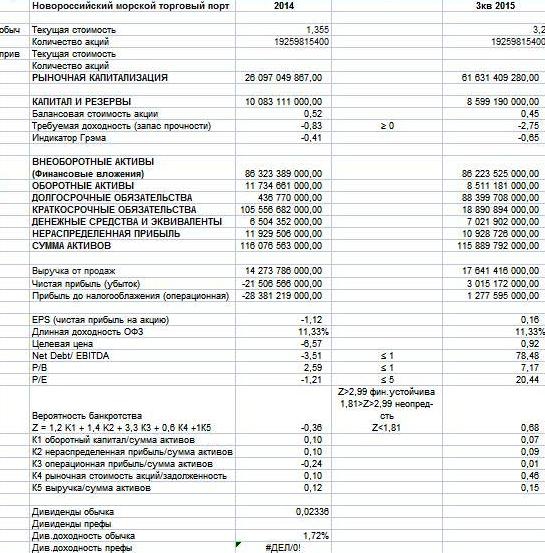

Финансовые показатели НМТП на конец 2014 года и за 3й квартал 2015 года такие

Из негатива: НМТП закончил 2014 г с большим убытком. Это было связано с девальвацией рубля. Выросла долговая нагрузка. Она потянула за собой снижение основных показателей: финансовой устойчивости, чистой прибыли на акцию, определение целевой цены. За прошлый год див.доходность составила 1,72%.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

Итоги 2015: "АЛРОСА" – хуже обычного, но лучше De Beers,Еще раз про Алросу!

- 30 декабря 2015, 12:48

- |

Цели первая 62 рубля/бумага, вторая 85 рублей

Тезисы:

«Я возглавил компанию в момент резкого снижения цен. Смотря на происходящее, я думал: за что это мне? Но, как бы сильно я не расстраивался, Филиппу Мелье еще хуже», — эта шутка президента «АЛРОСА» Андрея Жаркова на встрече с долгосрочными клиентами в декабре 2015 года красноречиво характеризует ситуацию на алмазном рынке.

«АЛРОСА» запланировала 3%-ный рост цен. Достаточно скромный прогноз, если сравнивать с 7% по итогам 2014 года. Зато достигнутый от высокой базы и сулящий реализацию заложенному в стратегию «АЛРОСА» сценарию долгосрочного роста, который базировался на двух китах — снижение предложения из-за истощения действующих месторождений и постоянное повышение спроса на ювелирные изделия из-за улучшения благосостояния среднего класса Китая и Индии.

На рынке идет «сражение за оставшийся кэш» между крупнейшими поставщиками «АЛРОСА» и De Beers, и в этой борьбе «АЛРОСА» преуспевает больше

( Читать дальше )

Не каждый аналитик одинаково полезен или сколько приносят выгоды рекомендации брокеров

- 29 декабря 2015, 22:46

- |

Посмотрел рекомендации брокера, которые ребята написали в мае этого года. В предложениях были 10 компаний из которых 5 предлагались на покупку, одна на продажу, 2 — нейтральных рекомендации и 2 с высоким риском потерь при удержании длинной позиции по ним. Решил провести для себя сравнительный анализ доходности акций этих компаний за прошедшие 7 месяцев от даты рекомендаций брокера, и вот, что выяснилось.

Компанию Tencent посмотреть не смог, т.к. не торгуется в депозитарных расписках ADR на американском фондовом. Компании с рекомендациями продать, нейтрально и высокий риск были мною отсеяны сразу. В итоге хочу сказать, что AMZN (Amazon.com Inc.) предлагалось продавать, хотя как раз этот stock принес бы самую большую доходность (+57%) из всей исследуемой группы бумаг Смайлик «smile»

( Читать дальше )

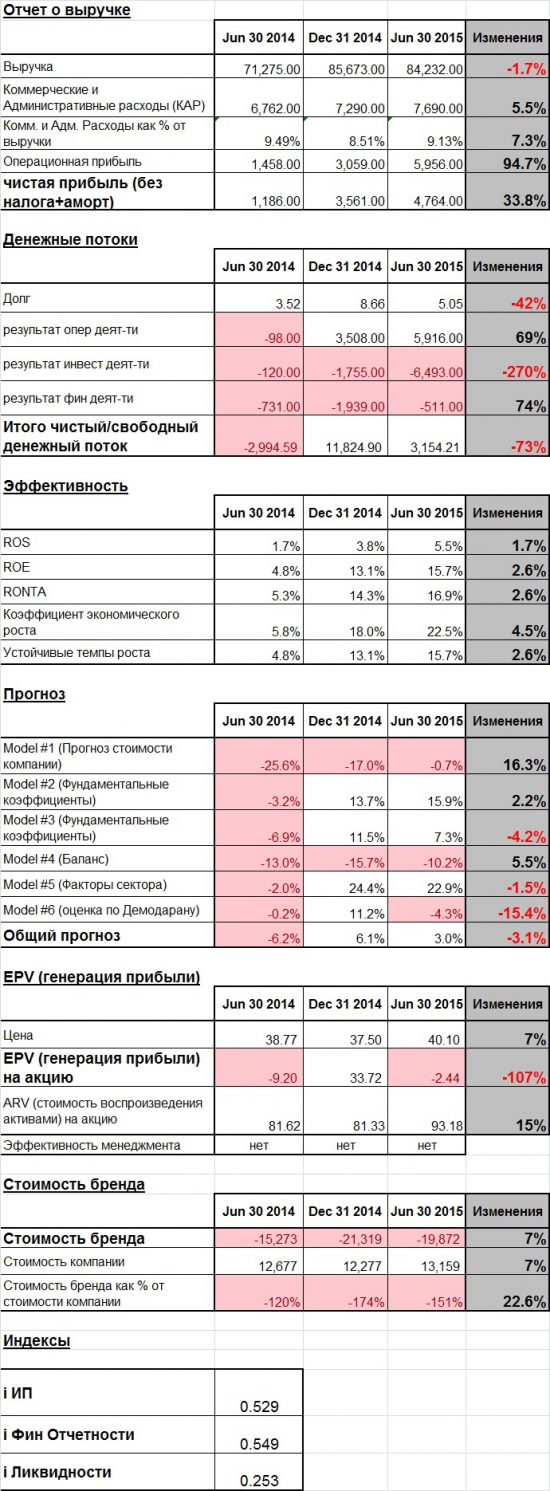

Текущее состояние PRTK (Протек)

- 29 декабря 2015, 21:41

- |

РЕЗЮМЕ: в моем портфеле — один из ценных «пассажиров». По графику, есть вероятность коррекции в район 54-57.

ЭФФЕКТИВНОСТЬ — сверх положительно

ПРОГНОЗ — умеренно положительно

EPV (генерация прибыли) – нейтрально (циклические изменения)

СТОИМОСТЬ БРЕНДА — отрицательно

ИНДЕКСЫ – лучше рынка

валюта баланса — млн. руб.

( Читать дальше )

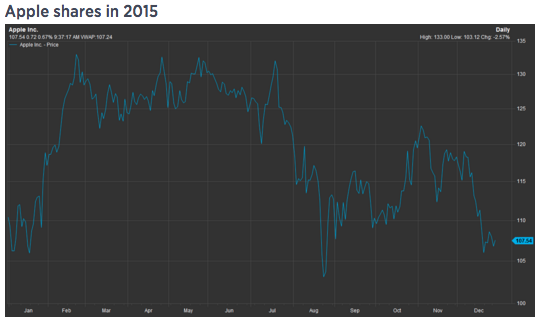

Apple становится на нелёгкий путь "сделай или сломись".

- 29 декабря 2015, 20:07

- |

По его мнению лепестки с прелестной розы начинают понемногу осыпаться для Apple. Сигналы исходят не только из мультипликаторов или от того сколько на самом деле хотят платить инвесторы, но более важно, проблемы надвигаются в линейке продуктов продвигаемых Apple. Идея выхода Apple на рынок умных часов была более чем провальной. Потоковая трансляция на ТВ была отключена.

Компания также выпустила свои последние модели смартфонов iPhone 6S и iPhone 6S Plus в конце сентября. Сейчас ходят слухи о том, что новая модель iPhone 7 должна будет выйти в середине следующего года.

Это тот самый момент «сделай или сломись» для Apple доведенный до максимального напряжения. По мнению эксперта iPhone 7 должен стать огромным хитом продаж и вершиной технического прогресса для того, чтобы затмить успехом ошибки компании допущенные ранее. CNBC не удалось получить комментарий от Apple для дополнения данной статьи.

( Читать дальше )

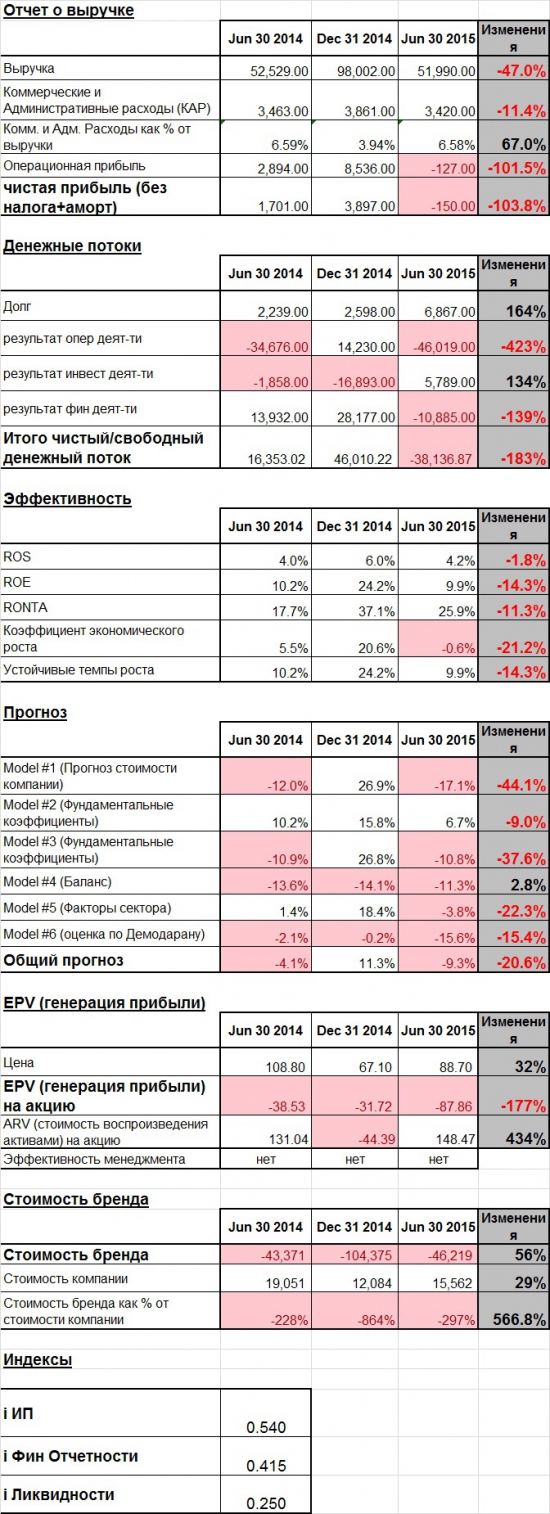

Текущее состояние MSTT (Мостотрест)

- 29 декабря 2015, 19:03

- |

РЕЗЮМЕ: по графику есть потенциал роста котировок до уровня 100-110, но отчетность депрессивная. Увеличение долга.

ЭФФЕКТИВНОСТЬ — умеренно положительно (со стангнацией)

ПРОГНОЗ — отрицательно

EPV (генерация прибыли) – отрицательно, однако ARV выше текущей цены (цена стремится к ARV).

СТОИМОСТЬ БРЕНДА — отрицательно, с положительной динамикой

ИНДЕКСЫ – чуть лучше рынка

валюта баланса — млн. руб.

( Читать дальше )

Что можно использовать в качестве ГО?Спрашивал у брокера,сказали,что только валюту и рубли.Есть ли брокеры,у которых в качестве ГО можно использовать акции, облигации или др. ценные бумаги?

- 29 декабря 2015, 12:41

- |

Иркут-3 удвоился с начала года!А реклама оборонки продолжается!

- 29 декабря 2015, 11:26

- |

А сегодня красиво он удвоился! Цель похоже там 15 рублей, где ж денег то взять на все идеи?

Взыскание с оператора компенсации за нарушение прав!МТС подходит к привлекательным уровням!

- 29 декабря 2015, 10:49

- |

Читаем и размышляем!

www.forbes.ru/news/309555-vladelets-svyaznogo-predyavil-mts-isk-na-78-mlrd-rublei-za-tovarnyi-znak

Уровни покупки 200-205 рублей, наблюдаем! Взял немного по текущим 207,05рублей/бумага!

Продавят на этой новости ниже будет подарок от ДМ на НГ!

Цель выше 240 рублей(при условии добора полной доли на бумагу), пока спекулятивно!

Бумага в портфеле есть с 2014года, доля расчитана на денежный поток, свыше спекуляции!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал