акции

Объем утренних торгов акциями и облигациями в первый день превысил 7,3 млрд руб или 4,5% от среднедневного объема торгов в январе 2025г — данные Мосбиржи

- 27 января 2025, 17:52

- |

27 января 2025 года Московская биржа возобновила утренние торги на фондовом и срочном рынках: торги на рынке акций теперь проводятся 17 часов в сутки – с 6:50 до 23:50 мск, на срочном рынке и рынке облигаций – 15 часов в сутки – с 8:50 до 23:50 мск.

В первый день утренних торгов более 160 тыс. сделок с акциями и облигациями заключили 47 тыс. клиентов, в том числе 44 тыс. частных инвесторов. Общий объем торгов акциями и облигациями превысил 7,3 млрд рублей или 4,5% от среднедневного объема торгов в январе 2025 года. На долю частных инвесторов пришлось 85% объема операций с акциями и 88% с облигациями федерального займа. Наиболее популярными инструментами в период утренних торгов стали акции Полюс (PLZL), ГК Самолет (SMLT) и ГК ПИК (PIKK), а также выпуски ОФЗ 26248, 26240 и 26238.

Объем торгов на срочном рынке в утренние часы составил 18,6 млрд рублей – 4,7% от среднедневного объема торгов в январе 2025 года. Свыше 15 тыс. клиентов, преимущественно частные инвесторы, заключили 75,7 тыс. сделок. Наибольший объем торгов зафиксирован во фьючерсных контрактах на природный газ (Ng), золото (GOLD) и фьючерс на Индекс МосБиржи (MIX).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

3 бумаги на неделю. Покупатели готовятся к рывку выше 3000

- 27 января 2025, 17:50

- |

Индекс МосБиржи на прошлой неделе уверенно закрепился выше 2900 пунктов. Похоже, покупатели пока просто набирают силы, чтобы пробить область сопротивления в районе 3000 п. Это будет их первая попытка, и особых успехов в ближайшие дни мы не ожидаем, если только поддержку покупателям не окажут позитивные геополитические новости.

• Диасофт: впереди вторая попытка роста.

• Хэдхантер: котировки продолжат двигаться вверх.

• ЛСР: восходящий тренд сохранится.

Диасофт

Курс акций Диасофта с конца 2024 г. уверенно стремится к уровню сопротивления в районе 4560 руб. На прошлой неделе бумага попыталась пройти эту область, но не преуспела. Котировки немного отыграли, что сняло некоторую перекупленность на осцилляторах. В то же время индикатор схождения/расхождения скользящих средних сохраняет сигнал на покупку, который образовался в начале краткосрочного восходящего тренда.

К концу недели ждем, что акции Диасофта вновь попытаются преодолеть область сопротивления и будут торговаться в диапазоне 4500–4560 руб. (+3–4,5%).

( Читать дальше )

Селигдар: рост выручки на фоне снижения производства золота

- 27 января 2025, 17:45

- |

Золото

Объем добычи руды снизился на 34% год к году, до 7,5 млн тонн, в связи с тем что на фоне улучшения рыночной конъюнктуры компания увеличила вовлечение в отработку ранее накопленных на складах руд с низкими содержаниями золота, а также отработкой флангов месторождений с маломощными рудными контурами, наращиванием опережающей вскрыши и завершением договора подряда отработки месторождения Лунное.Производство лигатурного золота снизилось на 8% по сравнению с рекордным показателем 2023 года и составило 7620 кг. В августе 2024 года компания прекратила производство работ на месторождении Лунное ввиду завершения договора подряда и других сопутствующих договоров. Без учета показателей производственного комплекса Лунный сокращение производства золота составило 5% (с 7772 до 7374 кг), что обусловлено в том числе плановым вовлечением в переработку бедных руд, накопленных на складах.

( Читать дальше )

Лучший сектор за месяц. Девелоперы обновляют максимумы

- 27 января 2025, 17:42

- |

Акции застройщиков продолжают расти быстрее рынка. С 20 декабря бумаги ГК Самолет и Эталона выросли на 60%, ПИКа удвоились. Есть ли новые поводы для роста и где может завершиться движение.

Акции девелоперов ПИК, ГК Самолет и Эталон с 20 декабря до 24 января выросли на 95, 64 и 62% соответственно. Худшими в секторе были акции Группы ЛСР, которые выросли на 29,3%, но всё равно опередили рынок (+22%).

После заседания ЦБ 20 декабря весь рынок акций развернулся, и подешевевшие девелоперы оказались в фокусе внимания инвесторов.

Оптимизм инвесторов поддержали заявление президента Владимира Путина о том, что «не должно быть никаких лимитов» на семейную ипотеку (от 19 декабря) и его просьба к правительству как можно скорее представить предложения по новым мерам поддержки строительного сектора в ипотечной сфере (от 9 января).

Стоит ли покупать

Неделю назад мы уже писали о ралли в секторе. Несмотря на отсутствие новых драйверов, акции девелоперов продолжают активно расти. Движение выглядит спекулятивным.

( Читать дальше )

🛠 $GMKN — Отчет Норникеля вышел лучше ожиданий, однако позитива это не добавляет!

- 27 января 2025, 17:37

- |

Сегодня Норникель подвел итоги 2024 года, которые оказались не слишком радужными, но все же превзошли ожидания.

📈 Ведь производство большей части металлов сумело показать символический прирост, не уйдя в отрицательную зону.

Однако на этом позитивная часть здесь завершается, и мы снова сталкиваемся с уже знакомыми нам проблемами.

❌ Тут и низкие цены на товары, и трудности с логистикой, и падающий денежный поток, и риск отказа от дивидендов.

Что на фоне стабильно растущего долга при текущей ДКП уж точно не добавляет оптимизма здешним инвесторам.

❗️ Так по моему мнению акции Норникеля остаются крайне ненадежной идеей, подходящей для горизонта сугубо от 3 лет!

💼 А также напоминаю, что мы сформировали ЛУЧШИЙ ПОРТФЕЛЬ НА 2025 ГОД, который имеет отличное соотношение риска к потенциальной доходности.

Перечень акций из данного портфеля мы уже опубликовали в нашем tg, так что скорее переходи и смотри👉 t.me/+tUWrRnSctOczNjky

"ЕС продлил санкции, сделки каких акций подходят под такие условия"?

- 27 января 2025, 17:35

- |

Приветствуем вас, наших подписчиков и читателей канала!⭐️

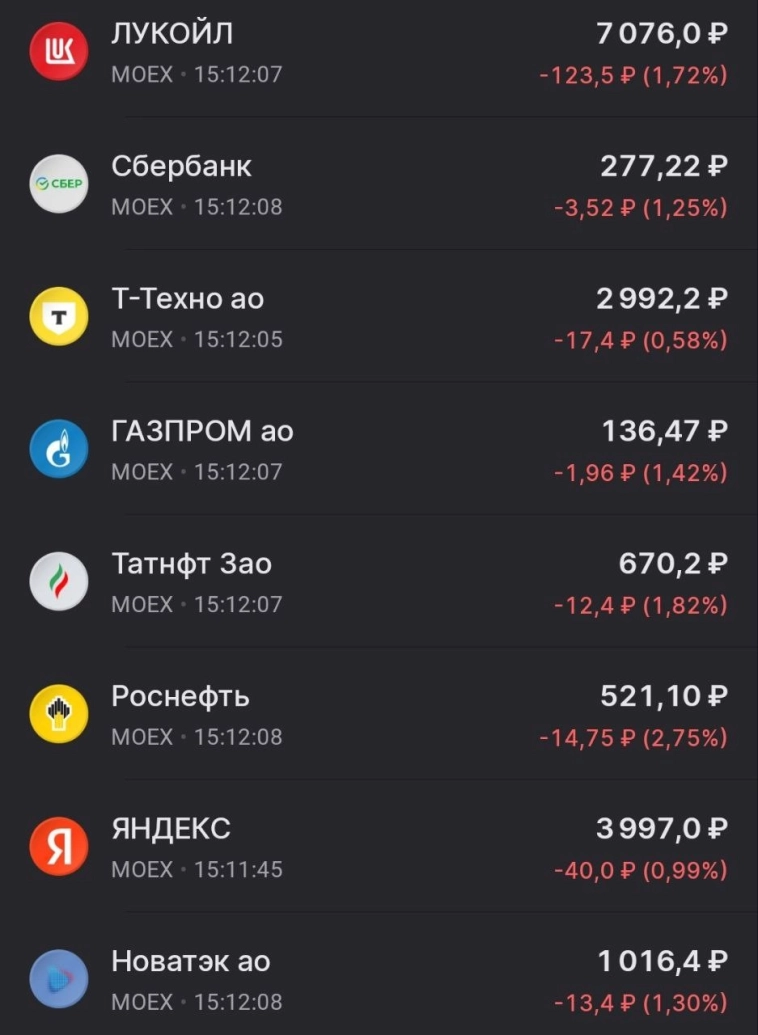

Глядя на картину первого рабочего дня недели, становится ясно, что ожидаемая эйфория от Трампа точно закончилась. А вот ЕС остались в своем репертуаре.

Надо учесть, что ЕС сегодня продлил санкции против России в одиночку, без главного спонсора. Поэтому негативное давление санкций на финансовый, энергетический и оборонный сектора рынка России не оказалось существенным.

Напомню, в пятницу По Индексу Мосбиржи сессия завершилась позитивно +0,75%📈. А сегодня потеряно -1,57%📉 до позиции 2902. Снижение эффекта санкций мы очевидно видим по показателям.

На какие акции фокусировать сделки при таком условии?

Поскольку эффект негативного давления оказался слабым и даже завтра рынок может восстановиться, ориентируетесь на бумаги которые больше пострадали, но в диапазоне за МЕСЯЦ, ведь продлены санкции от 31 июля 2014 г., а не новые.

Примером берем сектор Энергетики и акции Роснефти🛢️. За месяц стоимость бумаги упала на -12,47%📉 до стоимости 520 руб за акцию.

( Читать дальше )

Скидки на Urals с ввода последних санкций выросли на $1,5-2,6/барр., на ESPO - на $8,4/барр — Argus

- 27 января 2025, 17:31

- |

Дисконты на нефть Urals FOB к эталонной котировке после введения 10 января последних американских санкций выросли на $1,5-2,6 за баррель — до $13,5-14,4 за баррель, а скидки на премиальный сорт нефти ESPO увеличились на $8,4/барр. — до $10/барр.

Так, с начала января дисконты на Urals к эталонной котировке «Североморский датированный» (NSD, отражает стоимость корзины из североморских сортов Брент, Фортиз, Осеберг, Экофиск и Тролль, а также американского сорта WTI Мидленд) находились на уровне $11,85-12 за баррель в северо-западных и южных портах РФ.

10 января Минфин США ввел новые санкции в отношении 180 танкеров, перевозящих российскую нефть, некоторых нефтетрейдеров, а также «Газпром нефти» и «Сургутнефтегаза», в результате 16 января зафиксировано увеличение скидок на российскую нефть.

Так, дисконт Urals FOB Primorsk вырос на $2,25 — до $14,1 за баррель, а дисконты Urals Suezmax FOB Novorossiysk и Urals Aframax FOB Novorossiysk увеличились на $0,8 за баррель — до $12,8 за баррель, дисконт нефти ESPO blend FOB Kozmino к котировке Dubai увеличился на $2,4 — до $4 за баррель.

( Читать дальше )

IR Update

- 27 января 2025, 17:28

- |

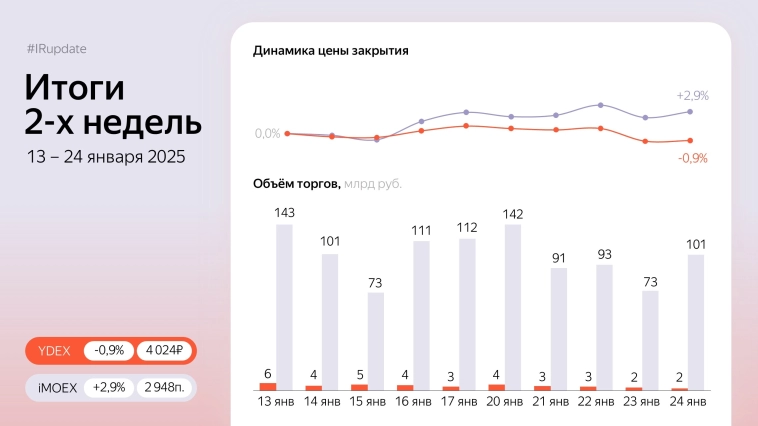

Всем привет! Традиционные результаты прошедших недель в нашей рубрике #IRupdate с динамикой акций и новостями компании.

Что интересного произошло с 13 по 24 января:

- Авторы телеграм-каналов заработали с Яндексом в 2024 году более 1,7 млрд рублей. Всего к рекламной сети Яндекса за прошлый год присоединились 10 тысяч новых телеграм-каналов — продолжаем развивать новые форматы продвижения для наших клиентов.

- Автоматический определитель номера Яндекса обработал почти 1,5 млрд телефонных звонков с незнакомых номеров. Так мы защитили пользователей от 800 миллионов нежелательных звонков.

- Выпустили новую серию «yet another podcast» о том, зачем Яндексу свой автономный грузовик, когда машины поедут без водителей и как на это отреагируют окружающие.

- Подвели итоги голосования на собрании акционеров — все предложенные решения были одобрены.

ЕС, вероятно, отложит план публикации поэтапного отказа от российского топлива, включая спг, на месяц, до 26 марта — Bloomberg

- 27 января 2025, 17:24

- |

По словам людей, знакомых с ситуацией, которые говорили на условиях анонимности, чтобы обсудить конфиденциальное планирование, исполнительная власть блока может представить план 26 марта, на месяц позже, чем планировалось изначально. Ожидается, что в дорожной карте будут изложены шаги, необходимые для полного отказа стран-членов Европейского союза от российского топлива.

СПГ из Москвы остаётся одним из последних крупных источников энергии, от которых зависит Европа, после того как в конце прошлого года прекратились поставки по трубопроводу через Украину.

Группа из 10 стран ЕС настаивала на ужесточении мер против России путём введения ограничений на поставки природного газа и СПГ, однако эти усилия осложняются необходимостью добиться единогласия среди всех 27 членов блока. Комиссия поставила перед собой необязательную цель — отказаться от российских поставок к 2027 году.

( Читать дальше )

Титаны рынка заболели все вдруг разом

- 27 января 2025, 17:22

- |

Титаны рынка заболели все вдруг разом, это давно ожидаемо.

Возможен ещё, конечно, один вынос ака очередной шортовынос, но это уже слишком на мой взгляд.

Рынок с большой вероятностью собирается с силами лететь долго и глубоко.

Первое, официальное и финальное подтверждение —

жду проход вниз 508,80 в #ROSN Роснефти и/или 4418 в #MGNT Магните —

что раньше сможет отправить рынок в нокаут до весны?

В любом случае это, конечно же, еще не наверняка.

Наверное, есть иные варианты за позитив после даже такого, о которых я пока не знаю.

Гарантий, которые все так всегда хотят получить точно, на рынке нет.

Но это будет уже очень-очень сильно и скорее всего приведёт в состояние «рынку больно» надолго.

AROMATH — едко и метко о фондовом рынке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал