алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Вопрос по нефтяному контракту BRK0

- 26 апреля 2020, 13:19

- |

Кто в курсе аналога контракта BRK0 (на моск бирже, эксп 27.04) на NYMEX ?

Не нашел где дата экспирации смотреть

https://www.cmegroup.com/trading/energy/crude-oil/brent-crude-oil-last-day_quotes_globex.html?optionProductId=2813

В спецификации пишут что дата расчетов последний день месяца.

Заранее спасибо!

- комментировать

- Комментарии ( 6 )

Как я торговал крипту

- 26 апреля 2020, 12:03

- |

Вспомнился мне тут алгоритм, который я торговал на крипте в 2017 году.

2017 год, время когда BTC и вся остальная крипта летела to the moon. Алгоритмически было практически нереально обогнать B&H, но все прекрасно понимали, что когда-нибудь пузырь сдуется. У меня не было никакого желания строить алго в такое время, для бектестов просто не было данных, отражающих разные стадии рынка. Но все же за криптой я следил, хоть и немного со стороны — подписался на разные каналы в телеге и время от времени почитывал. Как это принято в телеге, один канал пиарит другой и так мне на глаза попались Pump каналы. Ребята разгоняли тонкие шиткоины на Bittrex, YoBit и еще нескольких биржах на 150-400% в течение нескольких минут. Казалось бы — деньги на ладоне, включай телеграм бота и входи на момент публикации сообщения с тикером. Но все было не так радостно — спреды гигантские и войти по хорошим ценам просто нереально. Легко сообразить что, собственники каналов закупались намного раньше и на спайке сливали все свои монеты. Для толпы были красивые графики и цифры роста, но заработать было, конечно, очень трудно. Само же существование таких каналов давало неплохой эйдж -пампы анонсировались заранее, обычно за несколько дней, было точно известно время пампа и биржа. Дальше уже дело было за техникой — я собрал котировки всех шиткоинов за последние полгода, нашел промежутки, когда монеты пампили и разбил все это на время дня. Наибольшее количество пампов приходилось на 13-00 по мск, что в общем-то неплохо коррелировало с тем, что я видел в каналах. Сама идея стратегии очень проста — покупаем монеты, которые потенциально могут быть разогнаны в наиболее вероятное время (а по началу это всегда была либо середина, либо начало часа), выходим по тейку (вроде 120%) или после окончания памп периода. Первичный тест на широком портфеле (порядка 150 тикеров, если память не изменяет) был достаточно неплох, но большая комиссия + тонкий рынок съедали очень много прибыли от выстреливших монет (иногда их было несколько за один день). Логичным решением было сузить круг торгуемых тикеров, что я и сделал. Сначала убрал тикеры, с большой ликвидностью (их тяжело разгонять и далеко они не улетают), затем убрал тикеры с совсем маленькой ликвидностью (улетают хорошо, но тяжело выходить, если не полетели), затем убрал тикеры, пампы по которым были не так давно, ну и наконец отфильтровал тикеры по диапазону цены (чем дешевле, тем лучше летали). Таким образом в каждый день выходило всего около 20 тикеров, из которых стрелял 1-2. Суммарный результат получался, конечно, не таким впечатляющим как 100% на сделку, но в целом выглядел неплохо. За пару дней я написал коннектор к бирже (Bittrex) + простенький движок конкретно для этой стратегии. Это был октябрь или ноябрь 2017. В итоге я проторговал эту стратегию где-то до февраля, а сломалась она где-то в январе. В переводе, на биток доходность за этот период была порядка 400%, в долларах — намного больше за счет роста самого битка. Увы, емкость стратегии была очень мала.

( Читать дальше )

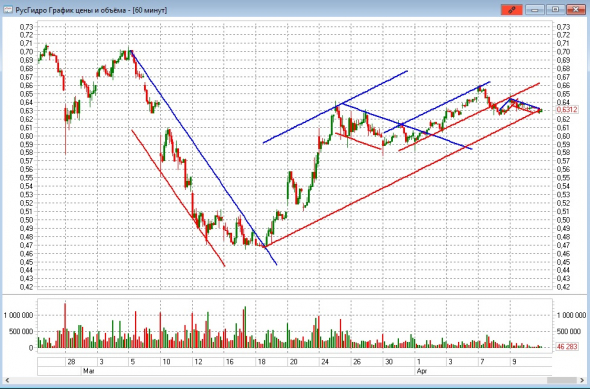

С открытия Мосбиржи 10-00 лонг брент и следим как будет движуха с 12-00

- 24 апреля 2020, 00:43

- |

Моя моделька говорит, если с 1200 завтра в пятницу вырастем, то будем расти до вторника.

там еще среднесрочно подтягивается новая моделька, так что завтра падение, а в понед рост

Нейросети

- 23 апреля 2020, 12:43

- |

1. тип сети и реализация

2. подготовка данных для сети

1а. Если вникать во всевозможные типы нейросетей и изучать отличия реализации и обучения по всем хопфилдам, марковым и больцманам, то на это может жизни не хватить.

1б. Хорошими программистами тоже за месяц не становятся. Недостаточно просто знать набор команд какого-то языка. Необходимо разбираться в моделях и парадигмах, средах разработки, знать тонкости реализации используемого языка, особенности производительности отдельных его конструкций.

Попытки абсолютного большинства трейдеров самостоятельно написать нейросеть приведут облому с вероятностью выше 99%. Оставшийся 1% решит, что нафиг им этот трейдинг не сдался, проще найти очень достойную работу с такими-то знаниями, а не маяться фигней. В общем, вероятности тут еще хуже, чем торговать руками в плюс. На 122671 сегодняшних посетителей Смарт-Лаба приходится только один

( Читать дальше )

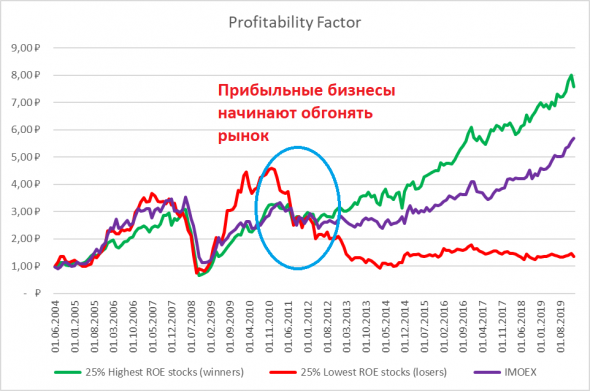

Покупаем лучшие бизнесы на Мосбирже с 2004 года. Результат долгосрочной стратегии Profitability, реализованной через ROE

- 16 апреля 2020, 17:31

- |

Привет, продолжаем тестировать факторные стратегии на нашем рынке. В зоопарке стратегий уже можно посмотреть на Value и Momentum тут https://smart-lab.ru/blog/609357.php и тут https://smart-lab.ru/blog/611263.php Сейчас мы протестировали фундаментальную Profitability и вот что из этого получилось:

Источник: Sentimetrica

В этот раз мы возьмем фундаментальную Profitability и реализуем ее в долгосрочном формате. Покупаем акции в портфель на основе ROE, рассчитанной из годовой отчетности, и держим год до выхода следующего годового отчета. Технически, исследование несложное, но мелких деталей очень много и важно себя не обмануть при тестировании. Например, не подсмотреть то, что ты не мог знать в прошлом в этот момент времени.

База из 552 компаний и определение ликвидных акций аналогично предыдущим бэктестам. Немного новой матчасти:

ROE – это отношение чистой прибыли к собственному капиталу. В отличие от просто чистой прибыли, по ROE удобно сравнивать компании между собой. Нечитаемым показатель становится при отрицательном собственном капитале. К счастью, с ликвидными компаниями такое случается нечасто (Мечел). Тут все понятно.

( Читать дальше )

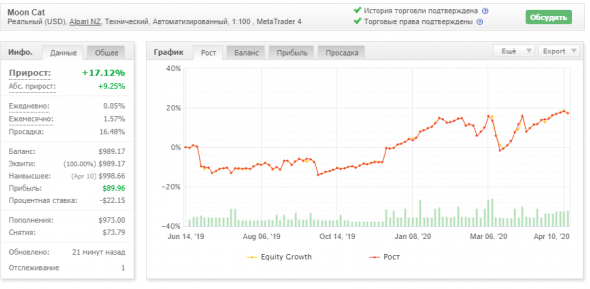

17% в день, о роботах и продолжение моей истории

- 15 апреля 2020, 22:44

- |

В последнем посту я писал, что немного проигравшись на фьючах перешел на акции. Вопреки общему мнению, доверился рекомендациям от ВТБ, и сделал за прошлый год примерно 40% от небольшого депо всего в 100000 рублей, плюс еще немного дивов капнуло. Использовал плечи.

Смущало несколько моментов:

- на растущем рынке хорошо быть инвестором, а если он начнет падать?

- а если начнет падать, а у меня плечи...

- кризисы говорят повторяются, а что делать инвестору в кризис?

Спасибо СЛ, хоть здесь и куча флуда, особенно в комментах)), но нашел и кучу интересных для меня постов, да и в комментах не только срутся, кто то бывает и полезное по делу напишет)). Отдельное спасибо AlexChi за вот этот пост

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал