алексей бачеров

В какие месяцы какие сектора покупать?

- 25 августа 2023, 15:26

- |

Что лучше купить и в каком месяце? Кто в этом месяце имеет шансы вырасти больше, чем индекс широкого рынка, а в какие месяце стоит воздержаться от инвестирования?

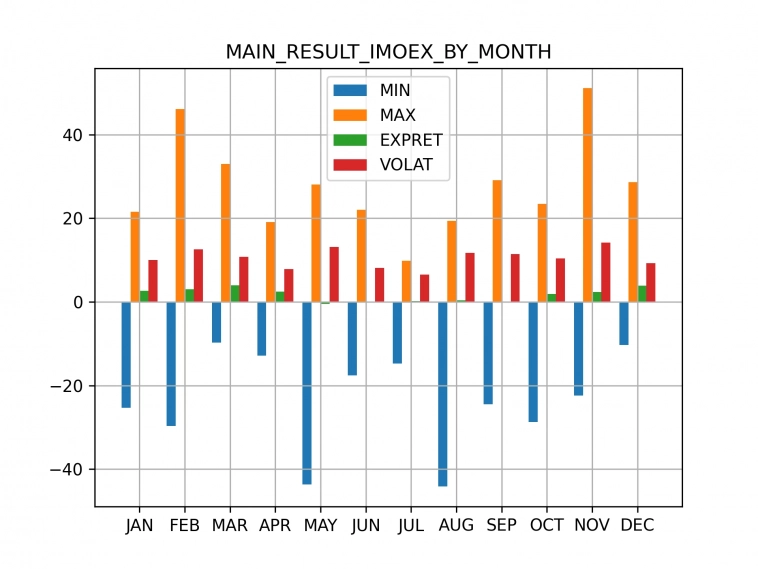

Недавно я опубликовал статистику месячных доходностей на всей доступной истории по IMOEX и SP500, а на закрытом канале ещё по USDRUB и GOLD, благодаря небольшой своей программе. Сейчас мне стало интересно, какие отрасли стоит покупать и в какие месяцы с точки зрения простой статистики. Конечно, тут необходимо сделать оговорку, что российский рынок молодой и статистики мало, чтобы считать её надёжной. Даже на индексе IMOEX получается всего по 26 значений в каждом месяце. Что уж говорить о других отраслевых индексах, рассчитываемых Московской биржи, чьи истории меньше. Например, по индексам MOEXIT, MOEXRE всего три года. Поэтому, воспринимать выводы, в данном посте как догмат не стоит. Но, возможно, они всё равно будут интересны с точки зрения дальнейших исследований и расчётов.

Сравнивал я ожидаемую доходность отраслевых индексов с IMOEX по месяцам и выбирал те, которые потенциально интересней широко рынка, а также отсеивать те, которые имеют отрицательный результат.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

Люблю, когда аналитики натягивают сову на глобус

- 25 августа 2023, 09:53

- |

Сегодня прочел вот такой комментарий:

Индекс Мосбиржи продолжает консолидироваться возле отметки 3100 пунктов. Большую часть лета рынок рос за счет ослабления рубля, которое стимулировано приток капитала в бумаги экспортёров, однако после резкого повышения ключевой ставки ЦБ рубль стабилизировался, что оставило экспортёров без топлива для роста в моменте.

Про корреляцию курса рубля и рынка.

Здесь переведён график корреляций по дням и с глубиной по 100 дней и шагом в один день, что является коротким горизонтом. Но даже на нём текущая корреляция крайне мала только 0,25. И невооруженным глазом видно, что подобные утверждения это «натягивание совы на глобус». Кстати, если проследить по графику, то как раз отрицательная корреляция в истории была весьма существенной:

- в 2014, 2015, 2016: доходила до -0.5

- в 2020, и 2022: доходила до -0.75

( Читать дальше )

Кэш на заборе: как лучше?

- 17 августа 2023, 09:28

- |

Вчера на канале Finversia принял участие в передаче: "Биржевая среда с Яном Артом. Кэш на заборе: как лучше?" Эфир получился содержательным и полезным для практикующих инвесторов. Также было много затронуто тем в ходе ответов на вопросы зрителей. Для удобства публикую Тайм коды.

Тайм коды:

0:50 Вступительное слово и разговор об особенностях депозитов в банках

14:50 Про фонды денежного рынка

15:53 Что такое сделка РЕПО, кто в ней участник и почему она доступна не всем инвесторам

22:50 БПИФы денежного рынка в России

29:17 Плюсы для инвестора при использовании фондов денежного рынка

35:15 Другие методы краткосрочного размещения денег не связанные с РЕПО

36:00 Про принцип работы фонда FXMM

38:40 Фонд денежного рынка в США — SHV

40:10 Краткосрочное размещение денежных средств путем создание синтетической облигации

48:05 Ответы на вопросы из чата (первый вопрос про ЗОЛОТО и про фонд Тинькова TGLD)

53:05 Возможно ли использование краудплатформ типа JetLend как альтернатива кэш?

57:15 Что делать с наличными долларами и рублями?

( Читать дальше )

Алгоритмическая стратегия ABIGTRUST и размышления по хеджу акций в портфельных стратегияx...

- 14 августа 2023, 10:16

- |

1. Про результаты АЛГО СТРАТЕГИИ ABIGTRUST

Четыре месяца назад я анонсировал запуск алгоритмической стратегии ABIGTRUST на своих ресурсах, которую мы запустили вместе с Ильёй Гадаскиным и его алгоритмической командой на сервисе COMMON FINAM. Стратегия реализуется с помощью торговых роботов. Из-за нашего желания дать возможность людям с небольшим капиталом присоединится к ней она реализуется только частью торговых алгоритмов, в то время как в индивидуальном порядке мы можем запустить их все, что значительно улучшает стабильность результата. Но даже в таком виде, стратегия оправдывает ожидания и принесла почти 42% дохода при просадке в 12%. Конечно, любому профессиональному инвестору понятно, что на таком непродолжительном горизонте делать выводы некорректно. Но мы уверены в правильности работы стратегии, так как имеем трэк работы алгоритмов на ресурсе МФД за 10 лет. Подробнее о стратегии можно прочесть здесь — ABIGTRUST, а при желании и возможностях можно присоединится с полной стратегии, где использованы все алгоритмы.

( Читать дальше )

Инфляция и золото

- 11 августа 2023, 13:09

- |

Публиковал сегодня расчёты и свои выводы по GOLD на своем закрытом канале ABTRUSTOPSECи в качестве бонуса привел график индекса потребительских цен США (CPI, инфляция) и цен на золото.

Если рассматривать золото совсем на далекую перспективу, то оно не только являлось защитным активом от инфляции, но даже имеет реальную положительную доходность.

Но в разные периоды всё-таки все было по-разному.

Например, с 1987 и до 2001 золото принесло только разочарования инвесторам сильно уступая инфляции, то есть имело отрицательную реальную доходность да и номинальную тоже.

Также не самым лучшим периодом стал 2012 — 2016 год.

Если же взять последние 10 лет, то золото выполнило функцию переноса инфляции.

Но как я всегда говорил, золото для меня как управляющего портфелями в большей степени интересно по трем причинам:

1. Оно уменьшает волатильность портфеля

2. Прекрасно ведет себя как защитный актив в кризис

3. В России служит квази долларом (и оно прекрасно справилась с этой задачей в последние пол-года)

( Читать дальше )

"SELL IN MAY, AND GO AWAY" и "В РОССИИ ВСЁ САМОЕ СТРАШНОЕ ПРОИСХОДИТ В АВГУСТЕ"

- 08 августа 2023, 16:07

- |

Чем неприятно понижение рейтинга США?

- 02 августа 2023, 13:50

- |

Fitch снизило рейтинг США на один уровень с AAA до AA+, повторив шаг, сделанный более десяти лет назад S & P Global Ratings. Снижение налогов и новые инициативы по расходованию средств в сочетании с многочисленными экономическими потрясениями привели к увеличению бюджетного дефицита, сообщило Fitch, в то время как среднесрочные проблемы, связанные с ростом расходов на социальные выплаты, остаются в основном без решения.

Краткая справка: в 2011 году 5 августа в пятницу S&P понизило рейтинг США на одну ступень, в понедельник иНдекс упал на 6.5%. Но стоит отметить, что уже с 25 июля 2011 шло быстрое падение. И к 8-го оно достигло -17,5%.

Пока рейтинг США понизил только Fitch, и он среди рейтинговых агентств считается самым агрессивным.

- Самое явное, это должно повлиять на доходность государственных облигаций США, а как следствие и на доходность корпоративных облигаций, зарегистрированных в США. Пока это величина не столь существенна, всего 43 б.п. Уровень Австрии и Финляндии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал