американский рынок

Отчёты гигантов после закрытия торгов в США.

- 02 февраля 2018, 00:17

- |

1. Первый отчёт Амазон. Шикарный отчёт. Взлёт акций после закрытия на +5.5%. Сегодня перед отчётом бумагу завалили на 4.2%.

2. Второй гигант — Гугл! Тут всё грустно! На постмаркете акция рухнула на 4,5 % и похоже будет ниже.

( Читать дальше )

- комментировать

- Комментарии ( 22 )

Авторство "СПИСКА" : друг? - враг? - друг...

- 30 января 2018, 14:24

- |

Это называется МФЦ?

- 26 января 2018, 23:41

- |

Речь не про Москву, не подумайте.

Речь про Самую-Великую-Биржевую-Державу-на-Свете.

C «неограниченной ликвидностью во всех местах».

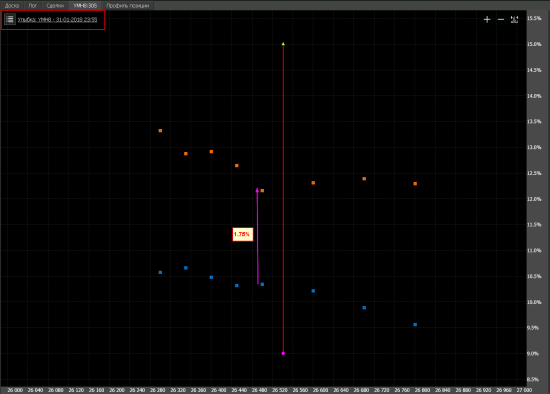

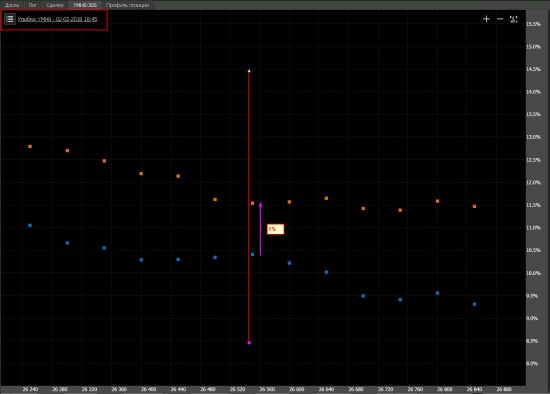

Опционы на фьючерс на мини-доу (YMH8, биржа CBOT).

У них же жуткие бид-аск спреды. Это всегда так?

1-1.5% волатильности в ближних сериях.

В главной мартовской серии 0.4%, но это примерно 17 шагов цены!

31 января 2018:

1 февраля 2018:

( Читать дальше )

Почему многие не понимают, что такое тренд?

- 23 января 2018, 14:44

- |

Очень часто встречаю на форумах не адекватное понимание, что такое тренд. Чаще всего пишут примерно такое - видите (задним числом) как вершины все выше, и лои откатов все выше – мол, это тренд. Ветер дует, потому что деревья качаются.

Люди рисуют наклонные линии тренда, обманывая и себя, и других важностью таких построений. А главное можно выбрать любой наклон, надо лишь найти подходящий лой в прошлом.

Со мной будут не согласны многие трендовики со стажем — но и они не понимают, что такое тренд.

На мой взгляд, восходящий тренд — это прежде всего самостоятельное, то есть обладающее собственной причинностью движение.

Отскок всего лишь обусловлен прошлым снижением и легко может быть окончен, в отличие от тренда.

Именно поэтому отскок нашего рынка на вторую вершину к 2300 по индексу мосбиржи – не трендовый. А значит и все горе-советы, что мол будет первый выкуп на тренде, и мол не шортите против тренда – все эти советы – в топку.

( Читать дальше )

Сегодня заканчивается lock up по MDB

- 22 января 2018, 12:24

- |

Сегодня заканчивается lock up по MDB, поздравляю с успешным IPO!

Инвестиционная идея реализована, фиксируем прибыль и перекладываемся в новое IPO ****.

Успешного тренда!

Биотехнологические Компании. Краткая справка по клиническим испытаниям, или почему мы придаем этому большое значение.

- 20 января 2018, 18:55

- |

Введение в вопрос:

Фазы клинических испытаний (clinical research phases) — стандартизированный процесс имплементации лекарственного препарата от стадии разработки до стадии розничных продаж. Все препараты, которые в данный момент находятся в разработке той или иной компании, объединены в стек под названием drug pipeline (обычно легко находится на сайте самой компании: пример, пример). Сlinical Research Phases имеет четко определенные фазы:

- Preclinical. Доклиническое тестирование препарата на животных в целях сбора данных об эффективности, токсичности и прочей фармакокинетической информации

- Phase I. Тестирование препарата в малых группах на здоровых добровольных участниках. Средний процент успеха прохождения компаниями первой фазы, — около 70%

- Phase II. Тестирование препарата на пациентах для оценки эффективности общего действия и наличия побочных эффектов. На данном этапе не оценивается терапевтический эффект препарата. Средний процент успеха прохождения второй фазы компаниями, — около 33%

( Читать дальше )

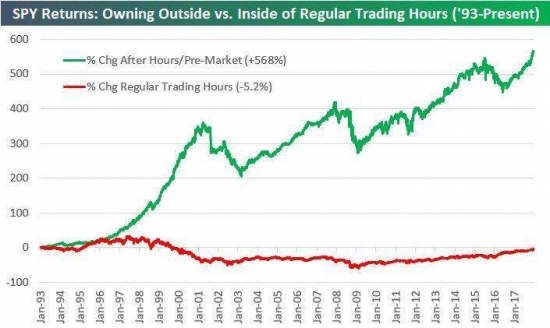

Как сделать 568% на сиплом, когда рынок вырос на 712%

- 19 января 2018, 15:14

- |

С самого утра закидали ссылками на «уникальную» стратегию инвестиционный группы Bespoke Investment Group, которая показывает, что если бы вы при закрытии покупала ETF SPY, а на следующем открытии бы его продавали, то за период с 01.01.1993 по 31.01.2017 вы бы заработали 568%.

«Астанавитесь!»

Эту «уникальную стратегию» легко побеждает покупка SPY 01.01.1993 и удержания его до 31.01.2017, SPY за указанный период с учетом дивидендов вырос на 712.44%.

И это даже без учета сумасшедших комиссионных издержек на брокера при ежедневной покупке при закрытии/продаже при открытии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал