американский рынок

вчера на конфе была тема про высокодоходные бонды....

- 28 апреля 2019, 09:53

- |

типа дают аж 14% в год в рублях...

ходим сюда и смотрим етф на высокодоходные баксовые бонды на корпоратив

etfdb.com/etfdb-category/high-yield-bonds/#etfs&sort_name=assets_under_management&sort_order=desc&page=1

доходность 6-8% в баксах легко… можно посмотреть структуру и состав каждого етф… там хорошая диверсификация по типам разных бондов… тот же HYG диверсифицирован по 950 разным компаниям… имхо доха приводится кривовато и к текущему году поэтому я бы проверил ее на финвизе или яхо финансе

...

но все это не особо интересно, т.к. есть EMB… там госгарантии...

и есть етф pimco — там краткосрочные займы… ипотека ...

и такое

finviz.com/screener.ashx?v=161&f=ind_exchangetradedfund&o=-dividendyield

как насчет 20% в баксах??? причем это не обязательно бонды… тот же amj например

....

эстеты могут купить етф и продать на него си… и иметь добавочный рублевый доход за счет контанги +7%...

кстати… там некоторые етф идут с встренным вторым плечом… поэтому можно продать си дважды 7+7 =14% сверху… т.е. 20% в баксах + 14% в си=+34% в год...

по многочисленным просьбам статья про бабулю

www.forbes.com/sites/brettowens/2017/06/22/how-this-grandma-is-living-off-387000-forever/?utm_source=yahoo&utm_medium=partner&utm_campaign=yahootix&partner=yahootix&yptr=yahoo#6ebafcb37b87

это вам не хомяк по-мелочевке тырить… бабка тарит по-крупному — забарывает по доходности сипи легко в разы… отдельно доставляет график...

кстати имхо российские бонды также уделывают инвесторов в акции

- комментировать

- ★48

- Комментарии ( 32 )

Торговать Америку в Америке. Какие преимущества, нюансы? Какой выбрать терминал, брокера, чтобы подключать роботов с хорошими техническими возможностями (вынос функционала в dll, доступ к сокетам)?

- 27 апреля 2019, 19:30

- |

Смотрим статистики по торговому инструменту

- 24 апреля 2019, 10:10

- |

Для примера, я скачал дневные данные открытий, закрытий, максимумов и минимумов фьючерса Brent биржи ICE за последние 30 лет. Так выглядит график цен закрытия для этого инструмента:

Посчитаем некоторые статистики для Brent:

Процент растущих дней: 50.01%.

Средний возврат дня: 0.023%

Фактически это означает, что использовать инструмент Brent для долгосрочного инвестирования не очень хорошая идея. Так как средний возврат дня близок нулю, а процент растущих дней от общего количества фактически совпадает с процентом падающих дней.

Далее рассмотрим следующие статистики:

Процент растущих дней, если предыдущий 1 день падал: 40.71%

Процент растущих дней, если предыдущий 1 день рос: 59.72%

( Читать дальше )

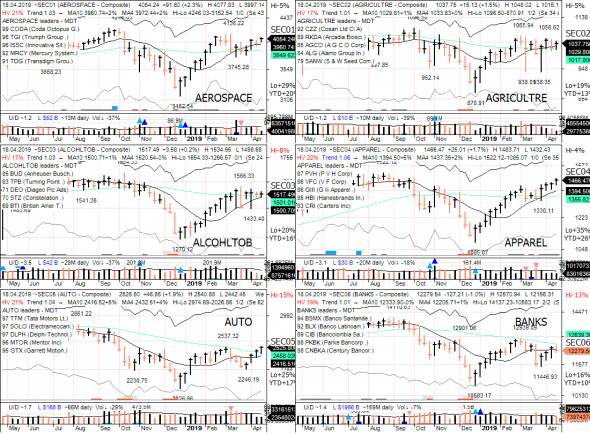

S&P 500 под капотом - секторы США в картинках 18.04.19

- 22 апреля 2019, 20:41

- |

- uptrend 2

- downtrend 0

- sideways 31

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

европейские опционы как оптимально закрыть

- 18 апреля 2019, 20:45

- |

добрый день подскажите где найти информацию как закрыть позицию внутри дня например утром купил колы NQ страйк 7660 и сейчас зашортил фьючерс по 7720… как досрочно исполнить опцион? спасибо

Symbol; Net Pos; Open P/L; Realized P/L

OEN4J19 C7670; 1; 90,00 USD; 0,00 USD

OEN4J19 C7660; 1; 95,00 USD; -105,00 USD

NQM19; -5; -195,00 USD; 0,00 USD

не ругайте… подскажите где искать

Выбираем фьючерсы для торговли на CME

- 18 апреля 2019, 14:22

- |

В данной статье мы рассмотрим, как и по каким критериям отбирать инструменты для торговли на бирже. В качестве примера я буду рассматривать рынки фьючерсов бирж CME Group.

Я скачал дневные исторические данные для следующих инструментов:

— S&P 500 E-mini (ES) – мини контракт на индекс S&P 500

— Мазут (Fuel Oil)

— EUR/USD

— GBP/USD

— Золото (Gold)

— Brent – сырая нефть Brent Last Day Financial Futures Contract

— Light – сырая нефть марки Light

— Natural Gas — природный газ

— Бензин (Petrol)

— Платина (Platinum)

— Серебро (Silver)

— USD/JPY

— Пшеница (Wheat)

Каждый из этих инструментов имеет спецификацию. Её можно посмотреть на официальном сайте биржи CME. Например, для S&P 500 E-mini (ES) спецификация выглядит следующим образом: https://www.cmegroup.com/trading/equity-index/us-index/e-mini-sandp500_quotes_globex.html

About E-mini S&P 500

An electronically traded futures contract one fifth the size of standard S&P futures, E-mini S&P 500 futures and options are based on the underlying Standard & Poor’s 500 stock index. Made up of 500 individual stocks representing the market capitalizations of large companies, the S&P 500 Index is a leading indicator of large-cap U.S. equities.

( Читать дальше )

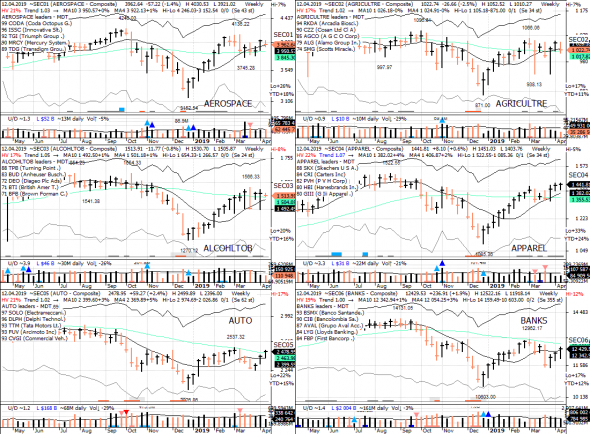

S&P 500 под капотом - секторы США в картинках 12.04.19

- 15 апреля 2019, 17:57

- |

- uptrend 2

- downtrend 0

- sideways 31

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

Кто торгует Америку?

- 13 апреля 2019, 23:04

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал