американский рынок

Facebook так просто не сломать.

- 28 марта 2018, 17:14

- |

В последнее время многие злятся на Facebook (FB:NASDAQ). И по всей видимости, потребуется на много больше времени для изменения таких настроений.

Скандал связанный с социальной сетью, безусловно, нанес существенный урон компании. На сегодняшний день регулирующие органы США и Великобритании изучают, как данные о пользователях Facebook, в конце концов, оказались в руках аналитической фирмы, которая, якобы, была вовлечена в сомнительные дела с избирательными кампаниями по всему миру. На прошлой недели, во время своего интервью, CEO компании Марк Цукерберг извинился за такое фиаско и пообещал детально разобраться в проблеме.

Но покаяние главы компании не смогло остановить снижение акций Facebook. За неделю акции упали на 14%. Это самое сильное недельное падение с момента выхода Facebook на биржу в 2012 году.

Снижение капитализации не такая большая проблема по сравнению с потерей доверия пользователей. За последние 5 лет социальная сеть быстро росла за счет стабильного наращивания пользовательской базы невероятными темпами. Так, к примеру, Facebook в среднем добавлял около 43 млн. новых пользователей каждый квартал на протяжении 3 лет. В этом свете кампания #DeleteFacebook может нанести серьезный удар по технологическому гиганту.

( Читать дальше )

- комментировать

- Комментарии ( 13 )

Американский рынок

- 27 марта 2018, 01:39

- |

Итак, как по абсолютным значениям, так и по P / E рынок кажется дорогим, но это, конечно, половина истории. Дело в том, что P / E фондового рынка привязан к процентным ставкам на рынке. Вообще говоря, цена акции зависит от процентных ставок ровно так же, как цена облигации. Чем выше ставки, тем ниже цена актива и наоборот. Связано это с тем, что чем выше ставки, тем сильнее дисконтируются будущие доходы (дивиденды) и наоборот. Подтверждение этой теории простое — корреляция эффективной ставки федеральной резервной системы и P / E фондового рынка – -40.5%. Корреляция между доходностью 10-летних облигаций и PE10 ещё больше – -52.5%. PE10 — это цена акций деленная на среднюю доходность за последние 10 лет, скорректированную на инфляцию.

( Читать дальше )

Теория Dow - возможный триггер массовых распродаж. (Акции - наш товар)

- 26 марта 2018, 15:57

- |

В воскресенье я поделился своими убеждениями о росте SP500, рассказал почему спокойно отношусь к текущей коррекции, и пояснил, почему у нас всегда есть возможности.

Как правило в такие времена на первые полосы выходят различные теории и статистика, и всё это естестевенно оказывает влияние на читающих. Это, как была раньше теория о пересечение средней на графике, и словно по команде включались приказы на действия (покупать или продавать). Чем известнее теория, тем массированнее происходит действие.

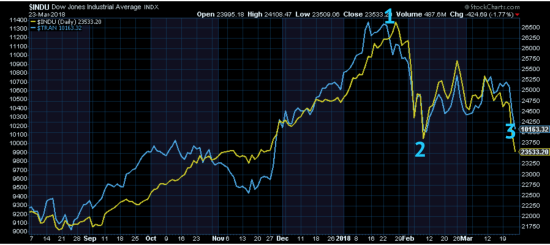

Я думаю и в этот раз может произойти что-то подобное, а сигналом на распродажу станет теория Dow.

В классике она выглядит следующим образом.

1. Dow Jones Industrial Average и Dow Jones Transportation Average должны значительно и быстро упасть, после достижения новых максимумов. Этот шаг был сделан с конца января до начала февраля.

2. Далее после снижения, либо один, либо оба из этих индексов Dow не должны подняться выше своих максимумов.

Этот шаг был сделан мы видели в феврале.

3. И последнее, оба индекса должны упасть ниже своих минимумов, упомянутых в шаге 1.

Таким образом, сейчас нам становятся интересными для наблюдения уровни 23 860,46 для Dow Industrials и 10 136,61 для Dow Transports.

( Читать дальше )

Паника, которую ждали. Готовы к новым доходам. (Акции - наш товар)

- 25 марта 2018, 09:18

- |

Пришло время объяснить своим подписчикам и подключившимся инвесторам не только текущий момент, но и свои действия.

Я уже говорил, что после первой волны снижения, вполне возможна вторая паническая распродажа. Это то что мы сейчас наблюдаем. Да, моё убеждение было и остается прежним — мы в бычьем рынке, и я уже много раз приводил свои аргументы его продолжения.

Но это совсем не означает, что я готов упереться как баран и накапливать позиции при любом раскладе на рынке. Вовсе нет. Всё намного изящнее.

Мое убеждение является основой для покупок, НО покупки я совершаю только при хорошем стечение фундаментальных и технических обстоятельств. И даже в этом случае, я защищаюсь. Это не колхозный базар, где вам нужен год, что бы понять, что вы разорились. Это рынок акций, где скорости совсем другие. Конечно, если ваш подход к акциям только инвестиционный, то купив отличный актив можете себе позволить плевать на колебания, откаты и коррекции. Вы знаете, что купленный бизнес придет из точки А в точку В за 3-5 лет. Вам необходимо только мониторить 1 раз в пол-года компанию и быть уверенным, что всё у них идет по плану.

( Читать дальше )

Тарифные проблемы привели SP500 в замешательство, но это создает отличную возможность. (Акции - наш товар)

- 23 марта 2018, 15:54

- |

И это возможность для быков. Собственно ничего кардинального не изменилось. Для серьезных падений, пока нет экономических предпосылок, а для наших акций в портфеле стоят защиты, да и они похоже не потребуются. На падении акции не слишком то и потеряли, что бы беспокоиться.

Но по порядку.

Вчера все основные индексы упали в среднем на -2,5%.

Рынок был готов к неторопливому плаванию после отчета FOMC в среду, в котором ФРС повысил процентные ставки (точно так же, как ожидал рынок), и предрёк рост как в этом, так и в следующем году.

Но заявления из Белого дома о пошлинах на импорт китайских товаров, и последующий резкий упрек из Китая, где они заявили, что «не хотят торговой войны, но не боятся её», подтолкнули к резкой распродаже акций.

Я не верю, что начнется торговая война. Но страх дело тонкое, и он напугал рынок. Думаю, что это была классическая чрезмерная реакция, поскольку рынок склонен к этому. И я все же верю, что худшее, что могло произойти уже произошло в конце января, и оно позади.

И хотя для многих инвесторов эти откаты слишком болезненны, я все равно буду рассматривать их как возможности для покупки. Потому что нет ничего принципиально плохого ни фундаментально ни технически, чтобы что-то угрожало бычьему рынку. Об этомя упоминал раньше на этой и прошлой неделе.

( Читать дальше )

ФРС намерен повышать ставки, а рынок готов к более высоким уровням.

- 21 марта 2018, 16:26

- |

Вчера все основные индексы закрыли день в зеленой зоне.

Facebook упал еще на -2.50%. Некоторые другие акции из социальных сетей тоже припали. Но, как я заметил, проблемы FB — это проблемы FB. Вряд ли они окажут какое-то реальное негативное влияние на рынок.

Но сегодня внимание будет переключено на более важные новости: FOMC Meeting, где ожидается, что ФРС повысит ставки на четверть.

В дополнение к ожидаемому росту ставок трейдеры будут наблюдать за прогнозом FOMC, где они оценят экономику и все, что намекает на следующие действия по процентным ставкам.

И, наконец, но не в последнюю очередь, рынок будет следить за языком, который они используют в этих отчетах, чтобы увидеть, как меняется тон. Далее пресс-конференция Председателя ФРС. Особенность которой в том, что будет новый председатель ФРС (Джером Пауэлл), и это первая пресс-конференция после Д. Йеллен.

Предполагая, что сюрпризов не будет, поэтому как и прежде я считаю, что долгосрочный бычий эффект на рынке в силе. Мы увидим уверенность ФРС в экономике, и в то же время убедимся, что они будут повышать ставки «медленно и печально» аккуратно следуя за темпами роста.

Как я упоминал вчера, в портфель было приобретено несколько компаний, и всё так же в рамках стратегии и в рамках того же самого риска.

До завтра,

Рынок США и вопросы по фундаментальному анализу

- 21 марта 2018, 09:49

- |

Данный топик больше предназначен Тимофею Мартынову как создателю смартлаба, но также хотелось бы понять реакцию трейдеров на сущность вопросов описанных ниже.

1. Пользуясь порталом смартлаб заметил, что многие пользователи комментируют фондовый рынок и индексы Америки. На смартлабе все посвящено рынку РФ, есть вкладка форекс и даже крипту здесь обсуждаем, НО нет раздела касающегося США.

На мой взгляд было бы не плохо сделать раздел по рынку США по аналогии с «форум акций».

Мы очень зависимы от глобальных рынков и экономик, и хотелось бы быть в курсе всего происходящего на крупных рынках, которые оказывают глобальное действие на нас.

2. Также заметил здесь много умных людей, которые анализируют фундаментальные показатели компаний, все это делается в формате форума, но нет итоговых (финальных), подытоженных данных. Можно смотреть по каждой отдельной бумаге все показатели, цены оценки бумаг я не нашел. Было бы не плохо в этой таблице увидеть компромисную (с учетом мнений форумчан и всех мультипликаторов), справедливую цену бумаги… Ну что-то в этом роде...

На мой взгляд добавление этих разделов может увеличить аудиторию нашего сообщества и благоприятно сказаться на развитии сайта, а самое главное быть полезным.

Что скажете?

SP 500 длинные циклы

- 20 марта 2018, 17:31

- |

По американскому S&P я придерживаюсь такого сценария. Прежде чем вдаваться в подробности хочу сказать, что обозначенные цели в 5000 условны.

Итак далее по порядку:

1)рост по индексу продолжится весь 2018

2) в конце 2018-начале 2019 жду коррекцию с окончанием в апреле-июле 2019

3) далее снова рост вплоть до 21 года, который потенциально может стать разворотным.

Всем спасибо.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал