анализ

Я не злобный, сами виноваты

- 21 апреля 2020, 13:04

- |

Я не злой человек, просто раздражает, когда к тебе даже в личку лезут со своими умными мыслями, я хочу данным постом подчеркнуть не свою правоту по итогу месяца, а скорее неправоту тех, кто носился по всем углам интернета, как наскипидаренный, и кричал о том, что нужно тарить татнефть с дивами 20%, а все остальные идиоты! Будьте спокойнее, к чему я уже множество раз призывал, «правильное» видно издалека, а не после отскока в 5-10 дней, сначала кризиса прошло всего 2 месяца, все основные события развернуться как минимум в течение 6-9 месяцев, чтобы можно было делать действительно серьезные выводы. Однако обратил бы внимание всех на то, что сейчас рынок пока довольно интересно «уткнулся» по многим инструментам в объёмы на негативе с нефтью, это может стать новой точкой отскока. Пример Лукойла

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 31 )

Торговый план на 21 апреля 2020 года - акции ММВБ Инвестиционный портфель Итоги 20.04.2020

- 21 апреля 2020, 10:29

- |

Друзья, всем привет!

Вчера в очередной раз биржа подкинула нам сюрприз, который никто не ждал. Фьючерс на нефть марки WTI обвалился на -300% и закрылся в отрицательной зоне на отметке около -$40 за баррель. Сегодня перед экспирацией котировки восстановились до $2, но это уже не поможет спекулянтам, которые остались вчера в длинных позициях. Очень не стандартная ситуация, которая, если честно, пугает. Почему не были остановлены торги? Почему не зафиксировали цену на минимальном значении $0,01? А что если такое же биржа сможет учудить с акциями? Загонит стоимость в отрицательную зону и объяснит, что новые времена, новые порядки, такое может быть, так как ваши акции никому больше не нужны. Переизбыток...( Шутка :-))

Сегодня на премаркете ситуация на рынках нейтральная, индексы и нефтяные котировки торгуются в небольшом минусе и находятся под давлением. Позитивных новостей на горизонте пока не видно. Ждем.

( Читать дальше )

Мой инвестиционный портфель 2020. Итоги дня. Торговый план на 17 апреля 2020 года.

- 16 апреля 2020, 22:35

- |

Друзья, всем привет!

Сегодня по итогам торговой сессии 16 апреля мы наблюдали небольшой осткок акций на фондовом рынке Московской биржи после вчерашней распродажи. Индекс Мосбиржи вырос на 0,64% до 2550,84п. Индекс РТС вырос на 1,91% до 1087,80п. Американские индексы показали нейтральную динамику и торгуются ±1% от открытия дня. Нефть марки Brent к концу торговой сессии начинает восстанавливаться и торгуется +0,33% на отметке $27,78 за баррель.

На мой взгляд распродажа еще впереди, поэтому торговый план остается прежним.

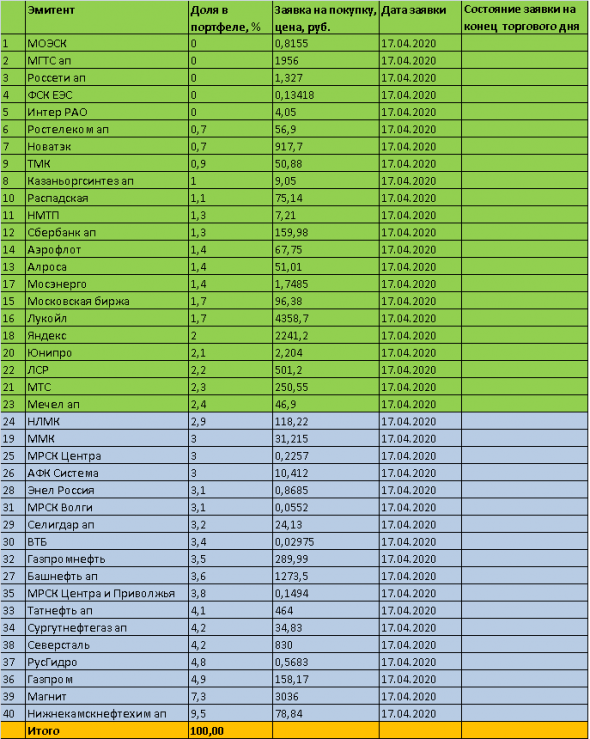

Торговый план на 17 апреля 2020 года — акции ММВБ

Видеообзор на 17 апреля 2020 года на моем канале ютуб

( Читать дальше )

Быки покупают фьючерсы на быков

- 15 апреля 2020, 14:53

- |

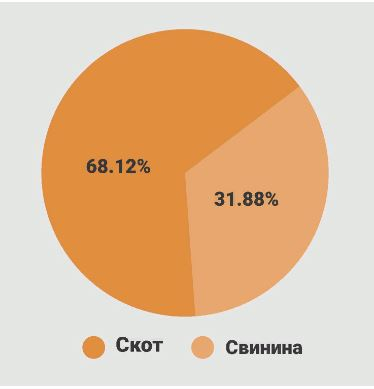

ETN COW

COW ETN — это биржевая нота, выпущенная Barclays Bank PLC. В настоящее время индекс состоит из двух фьючерсных контрактов на товары животноводства (свинина и крупный рогатый скот), которые включены в индекс Bloomberg Commodity Index Total Return SM.

Почему стоит покупать?

Коронавирус, угрожая экономическому процветанию стран, сподвиг их на активное вливание новых денежных средств в экономику.

“ФРС включила “печатный станок” и планирует выпустить $4 трлн. А китайский ЦБ в начале месяца залил в банковскую систему 1,7 триллиона юаней через операции обратного репо. Это было сделано, чтобы чтобы погасить панику на рынке акций, который вернулся к торгам после карантина.

Увеличенная денежная масса удешевит стоимость денег и в итоге приведет инфляцию. Инфляция и уменьшенное предложение товаров приведет к тому, что товары станут стоить дороже.

( Читать дальше )

Анализ Post-IPO | HeadHunter Group

- 15 апреля 2020, 12:01

- |

HeadHunter Group ( HHR ) является публичной компанией с мая 2019 года, собрав 220 миллионов долларов США.

Компания управляет онлайн-порталом по подбору сотрудников в России и странах СНГ.

Моя позиция по акциям компании HHG нейтральна. Улучшения возможны в конце 2020 года или быстрее, в связи с улучшением российской экономической картины.

КомпанияHeadHunter, была основана в 2000 году для связи работодателей с работниками в России и странах СНГ с помощью онлайн-платформы для подбора персонала.

Компанию возглавляет генеральный директор и член правления Михаил Жуков, который работает в компании с 2008 года и ранее занимал должность генерального директора в Helios Computer.

( Читать дальше )

Ситуация на "фондовых фронтах"

- 14 апреля 2020, 11:06

- |

Всем привет.

Ну чтож, цены пришли к своим сопротивлениям и увидели явное начало продаж, которые пока весьма слабы, но при этом могут усилиться. Весь основной фундаментал произошел и скоро будет сезон отчетностей, который в США стартует довольно скоро, наверное этот период и окажется самым важным и интересным.

Рынок это всегда взаимодействие покупателей и продавцов, продавцы показали себя в феврале и до конца марта, потом пришел покупатель, для чтобы точнее понять движения к лету, нужно посмотреть за тем как будут действовать продавцы в ближайшее время! Наиболее сильным сигналом был бы боковик на текущих уровнях, так бы мы поняли что акциям не дают падать и выкупают малейшие просадки, уход вниз до уровней 900-1000 по РТС тоже весьма интересен, но чем ниже цены уйдут, тем мне кажется тяжелее потом будет оправляться от падения, а вот с америкой я думаю по другому, уйдут еще ниже и бешеный станок затрещит еще активнее, а рост может оказаться еще безудержнее!

По части нефти я никак не могу «вкурить» массового позитива, нефть всё еще дешевая и явно сильно не стремится дорожать, карантины во всю продолжаются до мая уже точно, но теперь еще и добывать нашим компаниям придется меньше чем раньше, что еще больше ухудшает картину! Наша нефтянка по прежнему очень дорогая, я бы рекомендовал всё также делать ставки на Мосбиржу, Телекомов, Агросектор и Ритейл, если говорить о долгосрочной перспективе!

( Читать дальше )

Грааль иногда не там, где вы его ищете

- 06 апреля 2020, 11:22

- |

Подавляющее большинство использует лишь способ — временная нарезка свечей (баров). Да и по большому счету основные отечественные брокеры и их ПО не дают других возможностей.

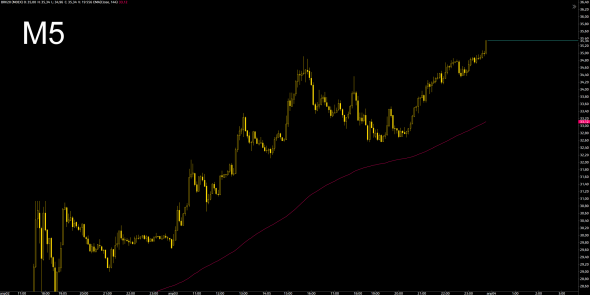

Как выглядит пятничная нефть на стандартном графике М5? Добавим еще обычную ЕМА. К примеру 144.

Ссылка на оригинальный размер: https://live.staticflickr.com/65535/49741602961_3969fe5bb9_o.png

Стандартная картинка, все мы тысячу раз такое видели. По машке сидим в глубоком лонге и иногда меняем мешки, наполняемые деньгами. Ну до следующего «флэта», понятно.

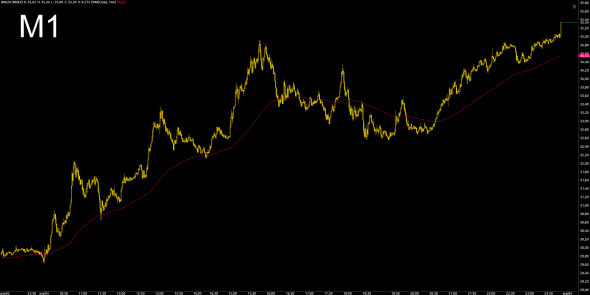

Переключим же картинку на тот же день, но М1.

( Читать дальше )

ТОРГОВЫЙ ПЛАН на 02.04.2020г. Акции ММВБ. Рынки восстанавливаются. Динамика моего инвестиционного портфеля за 01.04.2020г.

- 02 апреля 2020, 09:59

- |

Друзья, всем привет!

Перед открытием фондовой секции Московской биржи внешний фон на мировых рынках позитивный. Нефть марки Brent отскочила и торгуется $27,5 за баррель (+7,34%). Американские индексы также в положительной зоне. Индекс S&P500 плюсует +1,32% и торгуется на отметке 2503. Есть шанс на то, что наш рынок сегодня также покажет позитивную динамику и в случае, если котировки акций протестируют верхние границы нисходящего канала, мы можем увидеть новые уровни для покупок на очередной коррекции. Сегодня продолжаю наблюдать за рынком и удерживать уже имеющиеся длинные позиции. Торговые уровни для покупок остаются прежними, так как новые пока не сформированы. Покупки от текущих в моей ситуации не интересны. Инвестиционный портфель уже собран. Дальнейшие докупки только на коррекциях при достижении уровней покупок согласно торговому плану.

Торговый план на 02 апреля 2020 года — акции ММВБ

( Читать дальше )

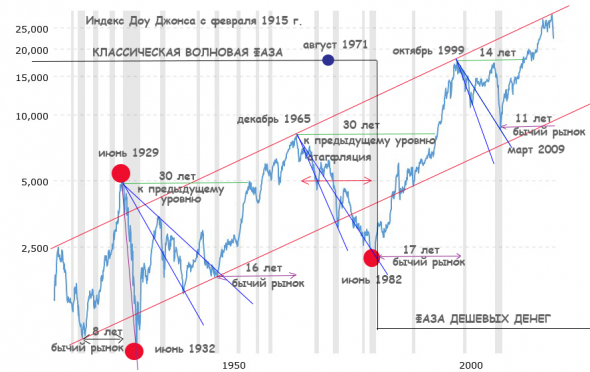

Доу Джонс с 1915 по 2020 год, глобальный анализ с перспективами дальнейшего движения

- 01 апреля 2020, 21:30

- |

График рассчитан по экспонентной шкале, так правильнее с точки зрения технического анализа на большом периоде времени.

На графике можно разглядеть две фазы движения рынка: классическое волновое движение и фаза движения в условиях дешевых денег. Фаза движения с 1982 года пока напоминает классическую волновую фазу, но характеризуется:

— меньшим количеством рецессий с общей короткой протяженностью во времени

— нахождением волны ближе к верхней границе и короткими, но сильными провалами

— сходством скорее с перманентным бычьим трендом, поскольку медвежья фаза является неубедительной

Точкой перехода от одной фазы к другой служит август 1971 года, когда США перестали привязывать стоимость доллара к стоимости золота, но эффект от этой меры дал о себе знать лишь в 1982 годы с началом нового бычьего тренда. Как видно, на это потребовалось почти десятилетие, между тем США пережили острый кризис, характеризующийся стагфляцией (инфляцией при экономическом спаде). Золото при этом выросло с 37 до 850 долларов (1980 год).

( Читать дальше )

Есть ли смысл покупать нефтянку?

- 01 апреля 2020, 11:52

- |

После мартовского обвала у некоторых началась эйфория, к ним пришли очень выгодные цены на акции. Очень многие сейчас с жадностью смотрят на нефтянку и газ(Татнефть, Лукойл, Газпром), многие публичные блогеры покупают эти акции. Я сделал ооочень короткое видео о том, действительно ли акции так хороши, чтобы покупать их бездумно по текущим ценам?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал