апри флай плэнинг

Обзор портфелей PRObonds. Размещение облигаций АйДиЭф03 (под поручительство "Мани Мен") и онлайн-конференция ГК "Обувь России"

- 18 ноября 2020, 07:15

- |

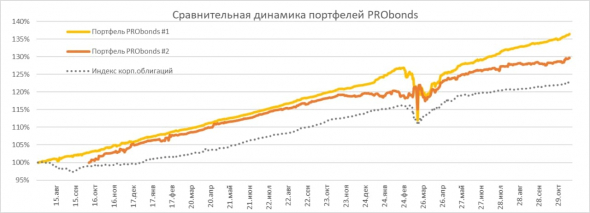

Актуальные доходности публичных портфелей PRObonds понемногу повышаются. Доходность портфеля #1 приблизилась к 13% годовых (12,7% за последние 365 дней), доходность портфеля #2 остается низкой, но отходит от минимальных значений, сейчас она 8,7%.

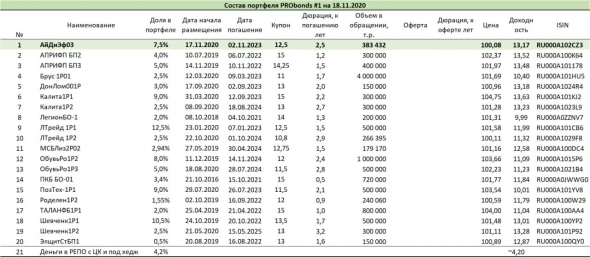

В предыдущие дни в портфелях сокращалась часть облигационных позиций (ни один из выпусков не выводился полностью), чтобы обеспечить возможность новых приобретений.

И вчера новый выпуск – АйДиЭф03 (эмитент «Онлайн Микрофинанс» под поручительство ООО МФК «Мани Мен») – был добавлен в портфели, на 7,5-7% от активов. Размещение АйДиЭф03 стартовало успешно: за первую сессию размещено 383 тыс.бумаг из 700 тыс., или 54%. Размещение остатка должно занять еще около 1 недели. Спрос на бумаги высокий, что позволяет ожидать прироста тела облигации после завершения размещения выпуска.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Коротко о главном на 06.11.2020

- 06 ноября 2020, 14:45

- |

- «Татнефтехим» разместил дебютный выпуск облигаций серии 01 на 200 млн рублей за один день. Срок обращения выпуска составит один год. Ставка купона установлена на уровне 12,5% годовых, купоны ежемесячные.

- АПРИ «ФлайПлэнинг» получил рейтинг кредитоспособности на уровне ruB. Прогноз по рейтингу — стабильный.

- «ДЭНИ КОЛЛ» допустило дефолт по выплате пятого купона по биржевым облигациям серии БО-01. Объем неисполненных обязательств по выплате купонного дохода — 33 млн 660 тыс. рублей.

- «Охта Групп» получила кредитный рейтинг на уровне ruBB-. Прогноз по рейтингу — стабильный.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

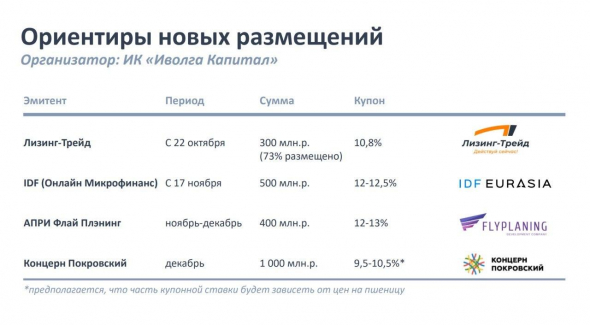

Предварительный план по выпуску облигаций от "Иволги Капитал"

- 23 октября 2020, 08:05

- |

Предварительный план по облигационным эмиссиям от «Иволги Капитал» на четвертый квартал. Что-то может немного переехать по сроку. Что-то может добавиться. Но примерная дорожная карта такая. Мы продолжаем осваивать более крупные бизнес-кейсы, переходить к более скромным облигационным ставкам. Которые, впрочем, пока не сказываются на доходности основного облигационного портфеля. Возможно, и не скажутся. Поскольку ставка делается на развитие компании-эмитента, на переход его в более высокий облигационный эшелон и на понижение доходности его облигаций. Соответственно, на среднесрочный спекулятивный выигрыш от этого понижения. Переработка облигационной позиции в портфелях PRObonds будет продолжительной и активной, и не столько в плане замен одних имен на другие, сколько в росте качества инвестиций.

@AndreyHohrin

( Читать дальше )

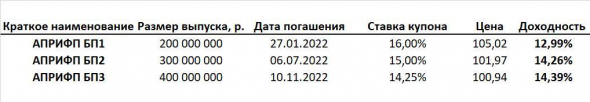

Неэффективность рынка на примере 3 выпусков облигаций АПРИ «Флай Плэнинг»

- 05 августа 2020, 07:26

- |

Смотрел презентационные материалы одного из наши эмитентов строительной компании АПРИ «Флай Плэнинг» (облигации АПРИФП БП1 и БП2 входят в портфели PRPbonds совокупно на 12,5% от активов). Достаточно подробный пост о сегодняшнем состоянии поселка «ТвояПривилегия» (https://74.ru/text/longread/realty/69355342/) под Челябинском, который застраивается компанией. Решил заодно взглянуть на котировки и доходности облигаций АПРИ. Увидел уже привычный для облигаций перекос. АПРИ в 2019 году разместило 3 облигационных выпуска, все 3-летние, отличаются ставками купона и размерами. Бумаги идентичны друг другу. Но доходности отличаются на 1,4%. Разница реальных доходностей, после вычета НДФЛ еще больше. Налоговая нагрузка на первый выпуск сейчас составит 2,36%, на третий – 1,75%. Так что, покупая сейчас первый выпуск, АПРИФП БП1, после вычета НДФЛ, Вы должны получить около 10,6% годовой доходности. Третий выпуск, АПРИФП БП3 даст уже 12,6% (АПРИФП БП2 – 12,25%). Калькуляция не сложная. Но у рынка на многое свое мнение 😉

( Читать дальше )

Немного фактуры про АПРИ "Флай Плэнинг", для держателей облигаций компании

- 28 июля 2020, 07:04

- |

24 июля я и Евгения Зубко (директор екатеринбургского офиса ИК «Иволга Капитал») ездили в Челябинск, в АПРИ «Флай Плэнинг». Прошлись по поселку «ТвояПривилегия» (200 тыс. кв. м., основной объект застройки компании). Евгения сделала несколько снимков верхней части поселка, которая интенсивно застраивается сейчас. Здесь видны и дома разных серий (включая заселенные), и ландшафтные решения. Поселок непосредственно прилегает к городской черте. Качество проекта и создаваемой среды, по моему мнению, в регионе аналогов не имеет. Растущая популярность объекта отражается на показателях компании: консолидированная выручка прошлого года составила 900 млн.р., за первые 6 мес. 2020 — около 600 м.р., в июле продано квартир уже на 190 м.р. (месяц должен быть закрыт с выручкой около 220-250 м.р.).

Облигации АО АПРИ «Флай Плэниг» (средняя доходность 14,5%) входят в портфели PRObonds на 12,5% от активов.

( Читать дальше )

Коротко о главном на 24.04.2020

- 24 апреля 2020, 06:47

- |

- «СофтЛайн Трейд» разместил третий выпуск в полном объеме за первый день торгов

- «Ред Софт» зарегистрировал программу облигаций олбхемом до 1 млрд рублей

- «АПРИ «Флай Плэнинг» зарегистрировал трехлетний выпуск объемом 1,5 млрд рублей

- «Ломбард «Мастер» погасил выпуск серии БО-П05 на 100 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

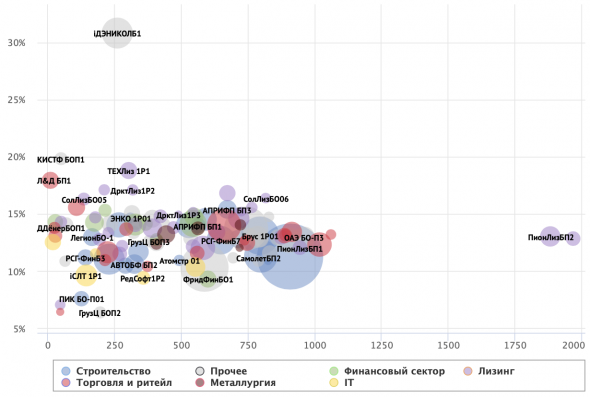

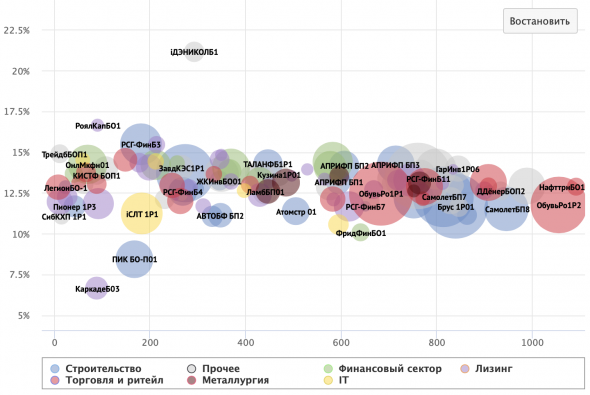

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

"Но почему аборигены съели Кука"? Научное объяснение заменам в портфелях высокодоходных облигаций PRObonds

- 23 апреля 2020, 08:54

- |

За последние 2 дня я и коллеги много раз получили один и тот же вопрос: зачем мы исключили из портфелей PRObonds облигации «ТЕХНО Лизинга» (ТЕХНО Лизинг 001P-01, 150 м.р., купон 13,75%)? И уточняющий: впереди дефолт? Если коротко, то нет.

«ТЕХНО Лизинг» — компания с более чем 10-летней историей, успешно пережившая сложности с недружественным кредитором, имеющая одну из самых больших (наравне с «БЭЛТИ-ГРАНД») долю собственного капитала в балансе и лизинговом портфеле. Единственная лизинговая компания из нашего портфеля, получившая кредитный рейтинг (BB+ от АКРА).

В общем, предубеждений нет. Но вывод облигаций из портфеля вполне осознан. Я оцениваю экономическую обстановку как тяжелую и – главное – как перспективно тяжелую. Соответственно, первая задача для «Иволги» сейчас – задача риск-менеджмента. Чтобы ни одна из бумаг в портфелях PRObonds, простите, не грохнулась. Уже многократно говорил, что инвесторы склонны нерационально оценивать дефолтные риски. Оценки, что «мне компания нравится/не нравится» — это, в большинстве, и начальные, и сразу же финальные оценки розничных держателей облигаций. Однако я считаю, что дефолтные риски компаний, входящих в наши портфели и даже выходящих из них, этим же большинством преувеличены.

( Читать дальше )

Елена Васильева, АО АПРИ «Флай Плэнинг»

- 20 марта 2020, 18:18

- |

для «Иволги Капитал».

для «Иволги Капитал».Елена Васильева, ведущий специалист отдела корпоративного управления АО АПРИ «Флай Плэнинг», ответы на вопросы ИК «Иволга Капитал»

1) Как ведут себя основные кредиторы? Ожидаются ли сложности с рефинансированием долга? Сколько погашений приходится на ближайший месяц, 3 месяца?

Изменений в отношении кредиторов не отмечаем. Рефинансирование долга не планируем. Погашения кредитов происходит по текущему графику, без изменений, финансирование не зависит от текущей волатильности финансового рынка.

Основной портфель кредитных обязательств группы АПРИ «Флай Плэнинг» сосредоточен на кредитах с использованием счетов эскроу, в рамках которых погашение тела кредита осуществляется посредством реализации жилья.

( Читать дальше )

Коротко о главном на 16.03.2020

- 16 марта 2020, 11:04

- |

- «Грузовичкоф» зарегистрировал четвертый выпуск облигаций, бумаги включены в третий уровень котировального списка и сектор компаний повышенного инвестиционного риска

- АПРИ «Флай Плэнинг» направил заявление на регистрацию выпуска классических облигаций

- «Эбис» выкупил по оферте 18,9% объема выпуска серии КО-П04

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал