апри флай плэнинг

Скрипты участия в размещениях облигаций. АПРИ Флай Плэнинг, Ист Сайбериан петролеум, Обувь России

- 13 декабря 2019, 15:33

- |

Пятница — день облигационной активности. Если выбор сделан в пользу выпусков, размещаемых «Иволгой», скрипты в помощь!

Информация об эмитентах:

АПРИ «Флай Плэнинг» www.probonds.ru/posts/144-apri-flai-plening-informacija-o-vypuske-obligacii-400-mln-r-3-goda-kupon-14-25.html

«Ист Сайбериан петролеум» www.probonds.ru/emitent/10-east-siberian-petroleum.html

«Обувь России» www.probonds.ru/emitent/11-ooo-obuv-rossii.html

- комментировать

- Комментарии ( 5 )

Иволга Капитал вышла на первое место в сегменте российского Hihgt Yeild. И скрипты АПРИ и ИС Петролеум

- 03 декабря 2019, 15:02

- |

Мы продолжаем размещать 2 параллельные истории на рынке ВДО. Скрипты участия в размещении — в таблице.

( Читать дальше )

Размещение облигаций АПРИ "Флай Плэнинг" близится к завершению, а "Ист Сайбрериан петролеум" - к экватору

- 28 ноября 2019, 08:44

- |

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.Размещение третьего выпуска облигаций АО АПРИ «Флай Плэнинг», несмотря на небольшую приостановку день назад, идет активно и завершится в ближайшие дни. Несколько даже опережающими темпами происходит размещение дебютного выпуска облигаций ООО «Ист Сайбериан петролеум», за 3 первых дня размещено более 40% выпуска.

Скрипт участия в первичном размещении АПРИ:

— наименование облигации: АПРИ Флай Плэнинг АО БО-П03 (краткое наименование: АПРИФП БП3)

— ISIN: RU000A101178

— регистрационный номер: 4B02-03-12464-K-001P от 05.11.2019

( Читать дальше )

Интервью гендиректора АО АПРИ "Флай Плэнинг" Владимира Савченкова

- 21 ноября 2019, 16:48

- |

Интервью опубликовано здесь: https://regnum.ru/news/economy/2785226.html

Российский рынок недвижимости меняется на протяжении нескольких лет. Старая концепция все еще находит отклик у покупателей, однако на смену типовым многоэтажным домам уже сегодня приходит малоэтажная застройка. О том, как сегодня развивается рынок девелопмента, меняющемся законодательстве и о том, какими способами можно стать успешным застройщиком, рассказал генеральный директор быстро растущей челябинской компании АПРИ «Флай Плэнинг» Владимир Савченков.

Генеральный директор АПРИ «Флай Плэнинг» Владимир Савченков

Генеральный директор АПРИ «Флай Плэнинг» Владимир Савченков( Читать дальше )

Живые кадры об АПРИ Флай Плэнинг. Наши первые опыты спокойной документалистики

- 15 ноября 2019, 08:03

- |

Это несколько диалогов и съемки на местности про одного из облигационных эмитентов, которых обслуживает «Иволга Капитал», про АО АПРИ «Флай Плэнинг». Лица компании, объекты строительства. Держите облигации АПРИ — заинтересуетесь. Наверно ;)

( Читать дальше )

Коротко о главном на 14.11.2019

- 14 ноября 2019, 09:01

- |

- Московская биржа зарегитсрировала программу облигаций омского «Сибирского комбината хлебопродуктов» на 1 млрд рублей;

- «ЮАИЗ» полностью разметил облигации серии 1-002 объемом 250 млн рублей;

- АПРИ «Флай Плэнинг» сегодня начинает торги третьим выпуском на бирже, размещаемый объем — 500 млн рублей;

- «ЧТПЗ» сообщил о совершении крупной кредитной сделки дочерней компанией

Пока рынок ожидает нового размещения АПРИ «Флай Плэнинг», ВДОграф фиксирует результаты прошедшего торгового дня

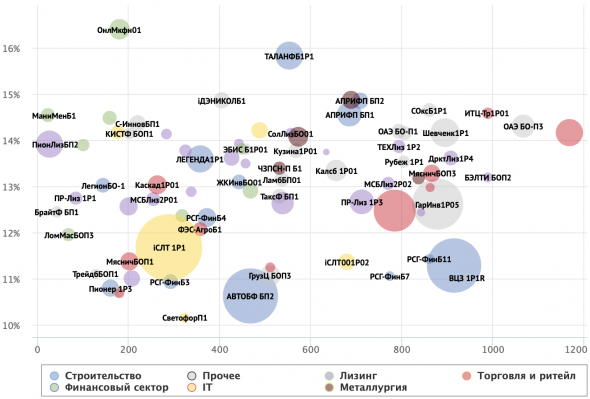

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Скрипт заявки на участие в размещении облигаций АО АПРИ "Флай Плэнинг" (400 млн.р., 3 года, купон 14,25%)

- 13 ноября 2019, 13:59

- |

14 ноября стартует размещение облигаций АО АПРИ «Флай Плэнинг»

Параметры выпуска АПРИ Флай Плэнинг АО БО-П03:

Размер: 400 млн.р

Купон: 14,25% годовых, выплата ежеквартально (YTM 15,03%)

Срок до погашения: 3 года, амортизация с 9 купонного периода

Организатор размещения: ООО «Иволга Капитал»

Скрипт подачи заявки (эти параметры необходимы для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: АПРИ Флай Плэнинг АО БО-П03 (краткое наименование: АПРИФП БП3)

— ISIN: RU000A101178

— регистрационный номер: 4B02-03-12464-K-001P от 05.11.2019

— контрагент (партнер): СБЦ (код контрагента EC0276600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 100 бумаг (100 000 р. по номинальной стоимости)

Заявки будут приниматься 14 ноября с 10:00 до 13:00 и с 16:45 до 18:30 мск

Презентация эмитента и выпуска: www.probonds.ru/posts/144-apri-flai-plening-informacija-o-vypuske-obligacii-400-mln-r-3-goda-kupon-14-25.html

Видео-обзор эмитента и выпуска: www.youtube.com/watch?v=ckws_tlrjv8

( Читать дальше )

Видео-обзор эмитента: АПРИ "Флай Плэнинг"

- 13 ноября 2019, 09:54

- |

Вчера на YouTube-канале PRObonds Дмитрий Александров рассказал о своих мыслях насчет нового размещения облигаций АПРИ «Флай Плэнинг», о состоянии бизнеса компании, отчетности и планах. Ответил на каверзные вопросы.

А завтра, 14 ноября – старт размещения 400-миллионного облигационного выпуска АПРИ «Флай Плэнинг». Срок до погашения – 3 года, с амортизацией в последний год, ставка купона – 14,25% (YTM 15,03%).

( Читать дальше )

Представитель "Иволги Капитал" войдет в Совет директоров АО АПРИ "Флай Плэнинг"

- 12 ноября 2019, 12:30

- |

Вчера АО АПРИ «Флай Плэнинг» раскрыло информацию о проведении заседания Совета директоров (http://www.e-disclosure.ru/portal/event.aspx?EventId=VKXU6m36a06o6pKVSMnZfA-B-B).

Само заседание Совета – сегодня.

В повестке дня – созыв внеочередного общего собрания акционеров. Собрание акционеров должно состояться 17 января 2020 года (процедуры оповещения акционеров и проведения корпоративных мероприятий не быстрые).

Почему это имеет важность для держателей облигаций АПРИ? Собрание акционеров будет голосовать за изменение устава АПРИ в части числа членов Совета директоров. Сейчас там 5 директоров, каждый из которых или акционер, или менеджер компании. Планируется расширить СД до 6 членов. Шестым директором должен стать Андрей Хохрин из «Иволги Капитал».

( Читать дальше )

Открыта книга заявок на участие в размещении облигаций АО АПРИ "Флай Плэнинг" (400 млн.р., 3 года, 14,25%)

- 07 ноября 2019, 11:52

- |

Сегодня начинается сбор заявок на участие в размещении облигаций АПРИ «Флай Плэнинг» (челябинский застройщик, занимает третье место в регионе по вводу жилья).

Параметры выпуска:

- Размер выпуска: 400 млн.р.

- Купон: 14,25% годовых, выплата ежеквартально.

- Срок до погашения: 3 года, линейная амортизация с 9 купонного периода

- Андеррайтер: СБЦ (GrottBjorn)

- Организатор: Иволга Капитал

- Минимальный лот: 100 бумаг (100 т.р. по номинальной стоимости)

- Дата начала размещения: 14 ноября 2019 г.

Для подачи заявки Вам необходимо направить нам:

- Ваше имя, контакт для обратной связи,

- Наименование Вашего брокера,

- Количество приобретаемых бумаг (минимальный лот – 100 бумаг)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал