афк система

Sistema Asia Fund принял участие в очередном раунде финансирования компании HealthifyMe

- 20 июля 2021, 15:09

- |

Индийский стартап HealthifyMe привлек $75 млн в рамках раунда финансирования серии С. Наряду с текущими инвесторами – Sistema Asia Fund (входит в АФК Система), Chiratae Ventures, Inventus Capital – в инвестиционном раунде также приняли участие компании Unilever Ventures, Elm (Саудовская Аравия) и Healthquad. В качестве ведущих инвесторов раунда выступили LeapFrog и Khosla Ventures.

Общая сумма инвестиций в HealthifyMe с учетом нового раунда превысила $100 млн.

Количество скачиваний приложения HealthifyMe недавно превысило отметку в 25 млн, а в течение ближайших шести месяцев показатель регулярной годовой выручки (ARR) компании должен достичь $50 млн, в результате чего HealthifyMe может стать лидирующим приложением в области здорового образа жизни и фитнеса за пределами США и Китая.

Sistema Asia Fund принял участие в раунде финансирования серии С компании HealthifyMe — АФК «Система»

- комментировать

- Комментарии ( 0 )

АФК Система, скатываемся вниз

- 16 июля 2021, 15:13

- |

В своих постах ещё прошлого года я начал следить за ситуацией с ценой акции АФК Система.

https://smart-lab.ru/blog/660569.php

https://smart-lab.ru/blog/659907.php

Помню как в различных телеграмм каналах активно пиарили эту бумагу. В частности скриншот из Пульса Тинькофф сделанного 3 декабря 2020 года. Данный пользователь имеет достаточно большое количество подписчиков.

Рассмотрим какая ситуация сейчас с точки зрения технического анализа.

В январе 2021 года была пробита первая линия сопротивления 33,64. После этого следующая линия сопротивления которая выше примерно на 10% — 36,77 рублей тестировалась два раза в феврале и в апреле. После этого цена начала медленно “валиться” и в мае пробила линию 33,64. По моим прогнозам цена будет медленно скатываться вниз и дальше.

Анализ рынка 16.07.2020 / Рынки в коррекции. ММК, Детский мир, самолет, ЧМК

- 16 июля 2021, 09:10

- |

АФК Система снизила долю в компаниях РТИ и Интеллектуальные технические решения

- 16 июля 2021, 08:43

- |

АФК Система сообщила, что ее доля в АО «РТИ» сократилась с 90% до 3%, в ООО «Интеллектуальные технические решения» (ИТР) – с 98,64% до 49,66%.

Представитель «Системы» пояснил, что в ИТР были объединены группы компаний, работающих с госзаказом – РТИ и «Кронштадт».

«Система» объединила в новый холдинг РТИ и «Кронштадт», снизив долю до неконтрольной (interfax.ru)

Новости компаний — обзоры прессы перед открытием рынка

- 15 июля 2021, 08:15

- |

ОПЕК+ близок к утверждению новых условий сделки

Страны ОПЕК+ приблизились к достижению компромисса с ОАЭ, блокировавшими договоренности о новых уровнях добычи. Абу-Даби может получить более высокую базу расчета сокращения в 3,65 млн б/с вместо 3,17 млн б/с с апреля 2022 года при продлении сделки до конца следующего года. Исходно участники ОПЕК+ склонялись к тому, чтобы увеличить добычу на 2 млн б/с до конца 2021 года, но пока решение не оформлено, а официальная дата заседания не объявлена.

https://www.kommersant.ru/doc/4900401

ЦБ заметил переориентацию инвесторов с зарубежных акций на российские

Инвестиции в отечественный фондовый рынок стали трендом второго квартала, указали в Банке России. Регулятор также предупредил, что вложения в акции высокотехнологичного сектора США обладают повышенным риском

https://quote.rbc.ru/news/article/60ef1bf49a7947550ffc9b55

ПИФы состоялись. Обеспеченные клиенты поддержали рынок

Рынок доверительного управления во втором квартале вновь продемонстрировал уверенный рост активов, а их общий объем, по оценке «Эксперт РА», достиг 10 трлн руб. В отличие от предыдущих периодов этот рост во многом обеспечили инвестиции состоятельных клиентов, которым предлагались стратегии на основе интервальных и закрытых ПИФов. Впрочем, представители управляющих компаний ожидают притока розничных инвесторов во втором полугодии, в том числе на фоне высоких ставок по долговым инструментам.

https://www.kommersant.ru/doc/4900396

( Читать дальше )

Чубайс стал акционером АФК Система в рамках положения о вознаграждениях и компенсациях

- 13 июля 2021, 12:20

- |

Исходя из цен закрытия на 12 июля, стоимость принадлежащего Чубайсу пакета составляет 11,331 млн рублей. Доля Чубайса в уставном капитале компании после получения акций составляет 0,0038%.

Впервые акционером АФК стал независимый член совета директоров, бывший заместитель премьер-министра Люксембурга Этьен Шнайдер. Он получил 0,0041% обыкновенных акций компании стоимостью 12,23 млн рублей.

Акции получили также другие члены совета директоров корпорации, включая председателя совета и основного акционера «Системы» Владимира Евтушенкова и его сына Феликса Евтушенкова, главу совета директоров МТС, которому принадлежит около 5,2% акций корпорации.

Также акции получили заместитель председателя совета директоров АФК «Система» Анна Белова, президент АФК Владимир Чирахов, президент Segezha Group Михаил Шамолин, неисполнительные директора Роджер Маннингс, Зоммер Рон и Давид Якобашвили.

Новость — БИР-Эмитент (1prime.ru)Вознаграждение в форме обыкновенных акций АФК «Система» было выплачено членам совета директоров по итогам корпоративного года 2020-2021 согласно положению о вознаграждениях и компенсациях, выплачиваемых членам совета директоров ПАО АФК «Система»Чубайс впервые стал акционером АФК «Система» (interfax.ru)

АФК "Система" переоценка

- 12 июля 2021, 14:24

- |

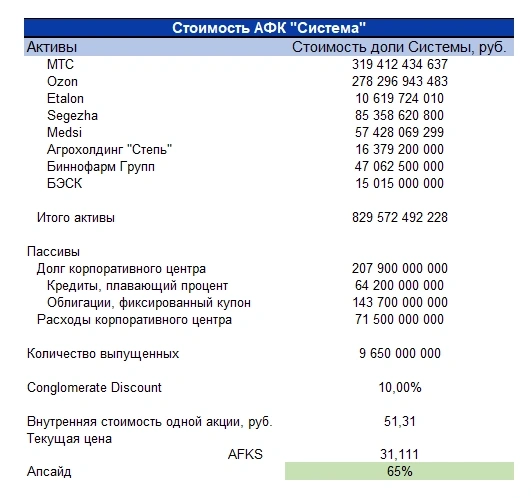

Классическая идея, про которую писал Грэм о покупке «1 доллара за 50 центов».

Как стало известно: https://www.rbc.ru/business/29/06/2021/60d9cc939a794718143a2c98

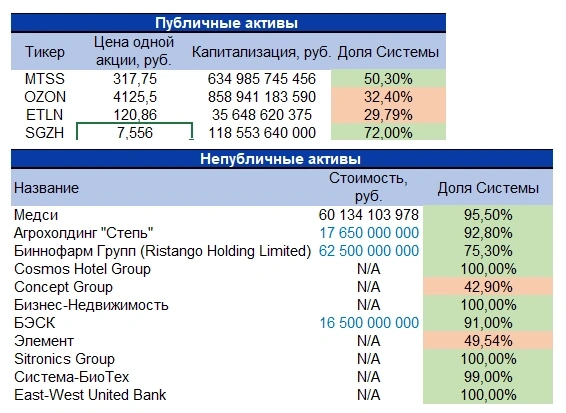

Что приводит к следующей картине оценки активов в портфеле Системы:

Оценка Медси через сравнительный анализ с MD Medical Group Investments. После IPO EMC возможна еще раз переоценка Медси в большую сторону.

БЭСК и Степь взял оценки от БКС.

Итоговая картина с учетом долей Системы:

( Читать дальше )

Ток-шоу "Выкупи коррекцию продолжается". Итоги недели.

- 12 июля 2021, 05:41

- |

Привет всем, друзья!

Хорошо, что на канале есть скептики, причем скептики авторитетные:) Я сейчас про Ивана. Классным он вопросом задался в нашей мини-дискуссии в чате канала, а что хорошего в закрытии прошедшей недели? Действительно, давайте разбираться.

I. Волатильность.

Прошлая неделя была, откровенно говоря тренировочной для трейдеров, которые ждут обвала или глубокой коррекции. Индекс волатильности подскакивал в моменте на 25%, наши индексы выходили за рамки нижней границы диапазона. На фоне такого всплекса колебаний в середине недели, ослабление колебаний к концу недели — дало такой психологический эффект «все норм». Как в самолете, всегда всем нравится окончание турбулентности и когда сигнал пристегните ремни гаснет.

II. Нефть.

Я сам писал, это было в четверг, что нефть рисует на неделях страшный разворотный бар. Но если посмотреть на пятницу, то легким движением цены страшный разворотный бар превращается… превращается разворотный бар… в элегантный бар продолжения тренда. Все как по фильму «Бриллиантовая рука».

( Читать дальше )

ОБЗОР | АФК СИСТЕМА - OZON, МТС, СЕГЕЖА и прочие активы

- 11 июля 2021, 03:15

- |

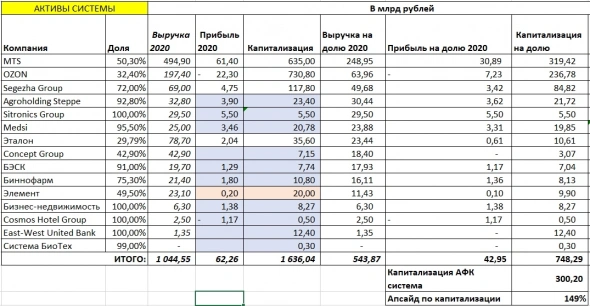

▫️ Выручка 2020: 691,6 млрд р

▫️ Операционная прибыль 2020: 116 млрд р

▫️ Чистая прибыль 2020: 16 млрд р

▫️ P/E 2020: 18,75, P/B: 3,2

АФК Система — российская инвестиционная компания, владеющая крупными долями таких компаний как МТС, OZON, СЕГЕЖА, а также множеством стартапов.

✅ Рыночная стоимость долей Системы в публичных компаниях более чем в 2 раза больше, чем капитализация самой АФК Системы.

В таблице синим и оранжевым выделил то, что считал по своим грубым прикидкам на основании бухгалтерской отчетности дочек по РСБУ и отчетов Системы за 2020 год.

✅ Некоторые активы компании могут выйти на IPO, что изменит их рыночную стоимость и ускорит темпы роста. Также, есть просто перспективные активы. Среди них можно выделить:

— МЕДСИ — крупнейшая в РФ сеть клиник и мед. центров

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал