бИТКОИН

Bitfinex, биткоин и ЦРУ?

- 11 ноября 2019, 14:26

- |

Теперь про творящийся трэш вокруг Bitfinex и Tether. Кстати, если вы еще не вывели деньги с этой, простихоссподи, «криптобиржи», то вы конченый идиот. Либо давний участник пирамид, который просчитал момент схлопывания лавки. Либо сами является мошенником из Финика. Но скорее всего вы просто идиот, который думает что успеет. В МММ тоже много кто так думал, а потом под дождем и на морозе с плакатами стояли как лохи. А теперь к делу.

Итак, есть контора TCA Bancorp. Маскируется под банк, но по факту очередная ссаная прокладка. Засвеченная в деле пропавших миллионов после краха криптобир… пирамиды QuadrigaCX. Клиентом у этой прокладки была другая прокладка — GTS Resources Limited. А также «легендарная техничка» Crypto Capital Corp и ее множественные реинкарнации. Которые уже в свою очередь использовались криптобиржей Bitfinex для ввода / вывода фиата. И конечно же, той самой рухнувшей Квадригой. И как вы помните, когда Битфинекс прокуратура Нью-Йорка взяла за жопу за отмывку наркоденег, те стали истерить и ерзать как горячей сковороде. А потом еще и подали несколько встречных исков. А вдруг прокатит.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

[Doc] Что торгуется круглосуточно?

- 11 ноября 2019, 08:49

- |

Что то я немного пропал, не понял до конца полезно ли вести такой дневник или нет.

Возможно писать все подряд каждое действие и не имеет смысла, а вот какие нибудь исследования и выводы, мысли, а так же проблемные места… Интересно ли это кому и надо ли мне?

-----

По разработке спекуляционной стратегии направленного движения: собрал правила на основе чистого графика, поведение толпы, добавив только самописный индикатор по типу ATR(но без хвостов) для ориентира размера длины точки переворота и защитного SL на случай резкого сквиза.

Записал все жестко на «бумаге» и накидал визуальный скрипт помощник на Tradingview, ручками прогнал, результаты предварительно удовлетворяют.

Теперь все описываю для своего самописного тестера в эксель, что б прогнать другие инструменты и посмотреть как себя покажет. Если ок, то все упирается в ликвидность и некореляционные инструменты.

А на рынке крипты с этим сегодня все плохо, альты гуляют почти синхронно и ликвидности под капитал выше 2млн$ хватает только на ETH,XRP, LTC, BCH...

Фактически торговля только 2 инструментами, BTC и ALT.

( Читать дальше )

Экономический дайджест 10.11.2019

- 10 ноября 2019, 20:25

- |

Пара доллар/рубль на прошедшей неделе подросла и закрылась на уровне 63.80. Среднесрочно пара, скорее всего, закончила волну С волны 2 конечного диагонального треугольника с 86, которая является плоской (разметка здесь), и уже находится в волне 3. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль упала на 100, с 25 800 до 25 700. Индекс РТС вырос, обновил максимум года и закрылся на уровне 1468.17 (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) установил новый исторический максимум (564.71) и закрылся на уровне 563.91.

Мировые рынки

Нефть реализовала фигуру «перевёрнутая голова и плечи», и ушла в коррекцию. Когда закончится (закончилась) эта коррекция будет зависеть от того, где конкретно закончился КДТ, который являлся последней волной в движении с 42.05 (разметка

( Читать дальше )

Биткоин, Форекс, Рубль, РТС, WTI. Обилие волновых сетапов. Аналитика на неделю

- 09 ноября 2019, 15:02

- |

Вашему вниманию представляется аналитика биткоина, нефти, российского рубля, индекса РТС, евро доллара, фунта, франка, японской йены и золота на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

Анализ BTC по теории Волн Эллиотта

- 09 ноября 2019, 12:30

- |

Биткоин идет по плану. Сейчас время покупать. Не исключаю еще одного лоя в районе 8500-8400. После этого цели — минимум пробой хаев 2019 года.

Канал Телеграм на русском: https://t.me/ew_art_ru

Чат Телеграм: https://t.me/ew_art_chat_ru

В канале ежедневно выкладываю 2-3 разметки разных инструментов (рубль, нефть, forex, BTC, ETH, LTC).

В чате готов ответить на все вопросы.

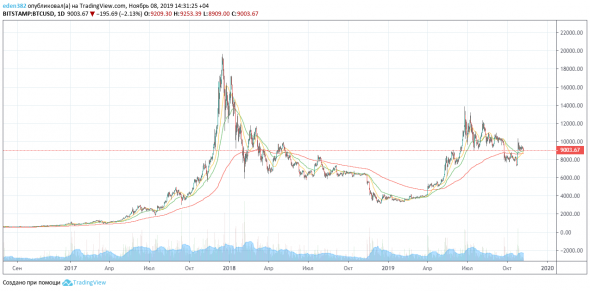

Биткоин

- 08 ноября 2019, 13:32

- |

Просматривается возможность открытия лонга с целями 11000, 14000, 23600, 29800. Отмена сценария, закрепление ниже 8500.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал