байден

Опять России грозят санкциями на суверенный долг

- 05 марта 2021, 00:26

- |

Bloomberg: США и Великобритания взвешивают дополнительные санкции против России за использование химического оружия, с вариантами, варьирующимися от санкций против олигархов до крайних мер по борьбе с суверенным долгом страны.

Британские официальные лица планируют настаивать на том, чтобы Организация по запрещению химического оружия продолжала оказывать давление на Россию, чтобы она предоставила ответы по поводу использования ею запрещенных веществ, и в ближайшие недели будут обсуждать возможные меры с ключевыми европейскими союзниками, включая Францию и Германию

США могут усилить давление на Россию санкциями в отношении олигархов, наделенных полномочиями в соответствии с Законом Магнитского, который уполномочивает президента наказывать отдельных лиц за нарушения прав человека или коррупцию.

Но если Россия снова будет признана виновной в серьезном нарушении международного запрета на химическое оружие, президент Джо Байден рассмотрит вопрос о введении санкций в отношении суверенного долга страны, если это будет сделано в сотрудничестве с Европой

( Читать дальше )

- комментировать

- Комментарии ( 24 )

Пакет стимулов отложили - Совпадение?

- 04 марта 2021, 11:54

- |

🔥Сенат США отложил начало дебатов по законопроекту президента Джо Байдена о помощи от COVID-19 на сумму 1,9 триллиона долларов

Пока не понятно когда возобновятся дебаты по пакету стимулов, по-идее Сенат должен встретится сегодня, но вот случайная случайность с 4 по 6 марта ФБР ожидает атаку на Капитолий, а значит решение по пакету стимулов могут отложить до 7 марта.

🤷🏼♂️Многие из вас возможно задаются вопросом:

А что им мешало принять пакет стимулов вчера? Это же план по спасению от COVID!!!!

🤦🏼♂️И тут тоже случайная случайность) У лидера демократов в Сенате Чака Шумера, при себе не имелось последней официальной оценки стоимости пакета стимулов.

🤔Мне кажется или обсуждение по пакету стимулов намеренно затягивают? Смотрите: в пятницу нас ждут данные по количеству рабочих мест в несельскохозяйственном секторе, а сегодня первичные заявки на пособие по безработице и может быть демократы или правительство США пытаются до конца оценить обстановку? К примеру Байден согласился на то, чтобы выплачивать вертолётные деньги не всем и вероятно в правительстве начинают ощущать возможный перегрев экономики.

Что вы думаете?

P.S. Лайк автору приветствуется и заходите в ТеЛеГу

Первая фаза санкций из трёх

- 02 марта 2021, 18:18

- |

🔥США ввели санкции против России из-за Навального

🔥США вводят санкции из-за Навального против 7 «высокопоставленных представителей» российских властей

🔥США вводят санкции против 14 организаций «за производство биологического и химического оружия»

🗣США пришли к выводу, что российские агенты использовали нервно-паралитическое вещество для отравления навального в прошлом году

🗣Попытка России убить Навального тревожный знак

🗣США повторяет призыв к российскому правительству освободить Навального

🗣Байден считает, что российский народ должен пользоваться правом на свободное выражение мнений, и полон решимости привлечь Россию к ответственности за свои действия

🗣США зеркально отразят санкции ЕС в отношении российских физических лиц

🗣США принимают меры против многочисленных российских физических и юридических лиц, связанных с деятельностью России по химическому оружию

( Читать дальше )

Второе пришествие Трампа. Обзор на предстоящую неделю от 28.02.2021

- 28 февраля 2021, 23:42

- |

По ФА…

1. Nonfarm Payrolls, 5 марта

Отчет по рынку труда США за февраль важен, так как он окажет непосредственное влияние если не на решение и прогнозы, то на риторику ФРС на заседании 17 марта.

Слабый нонфарм даст ФРС повод как минимум для вербальной попытки оказать влияние на динамику ГКО США если, конечно, ФРС воздержится от прямой интервенции на долговой рынок до публикации отчета.

Сильный нонфарм оставит тыл ФРС открытым, Пауэллу придется изобретать нечто новое, кроме повторения риторики о готовности к терпению и отсутствию мыслей об ужесточении политики.

В отношении качества февральского нонфарма доводы неоднозначны.

С одной стороны, расхождение косвенных данных и фактического нонфарма в январе было настолько значительным, что не было сомнений в сильном февральском отчете по рынку труда с ревизией вверх за январь.

С другой стороны, морозы оказали негативное влияние на рост экономики США в феврале в целом и рынок труда не стал исключением.

Отчеты ADP и ISM помогут понять силу вреда морозов и степень их влияния на рынок труда, но, более вероятно, что реакция рынков на слабый нонфарм будет краткосрочной, ибо участники рынка учтут погодные условия, в то время как сильный нонфарм усилит истерику на долговом рынке США.

( Читать дальше )

Сегодняшние политические обещания — это завтрашние налоги. Обзор на предстоящую неделю от 21.02.2021

- 21 февраля 2021, 23:07

- |

По ФА…

Протокол ФРС

Протокол ФРС не дал инвесторов новой информации для размышления и был достаточно необычным, ибо в отличии от других протоколов ФРС за все время правления Пауэлла практически не отражал спектра мнений отдельных членов ФРС.

Создалось впечатление, что протокол ФРС был тщательно «вылизан», чтобы, с одной стороны, ничем не подорвать аппетит к риску, но, с другой стороны, не дать никаких гарантий по длительности сохранения программы QE в результате быстрых темпов восстановления экономики.

В отношении длительности сохранения программы QE в текущем размере члены ФРС полагают, что поскольку для достижения существенного прогресса в отношении целей по занятости и инфляции ещё далеко, то покупки активов будут продолжаться в текущем размере «ещё некоторое время».

Также протокол выявил несоответствие между оценкой персонала ФРС и мнением главы ФРС Пауэлла, высказанным в ходе январской пресс-конференции, в отношении уязвимости финансовой системы.

Персонал оценил риски как значительные, а Пауэлл как умеренные.

Т.е. фактически персонал ФРС видит на рынках пузырь, а Пауэлл предпочитает смотреть на финансовые рынки в розовых очках, что означает большой риск того, что при необходимости ужесточения политики в случае быстрого роста инфляции риски нового финансового кризиса велики.

( Читать дальше )

У Байдена проблема со стимулами.

- 19 февраля 2021, 18:57

- |

😖У Байдена большие проблемы, так как сегодня вышли данные по индексу деловой активности в США и по продажам жилья, в которых говорится о том, что экономика США восстанавливается и без стимулов Байдена.

▪️Индекс деловой активности в производственной сфере США снизился до 58,5 в феврале 2021 года с 59,2 в январе, что соответствует ожиданиям

▪️По предварительным оценкам, индекс деловой активности в сфере услуг в США вырос до 58,9 в феврале 2021 года с 58,3 в январе и превысил ожидания рынка в 57,6.

▪️Продажи домов в бывшем владении в США выросли на 0,6% по сравнению с предыдущим месяцем до 6,69 миллиона единиц в январе 2021 года, что превзошло рыночные прогнозы в 6,61 миллиона

☝🏻Вы понимаете, что это фантастические результаты на фоне того, что первичные заявки на пособие по безработице остаются высокими и даже выросли на 13 тысяч исходя из вчерашних данных, что по сути должно было показать слабость экономики. Если ещё и заявки начнут снижаться, то экономика США ещё больше ускорит темп.

( Читать дальше )

Принятие плана финансового стимулирования Байдена улучшит перспективы экономического роста в США

- 16 февраля 2021, 11:11

- |

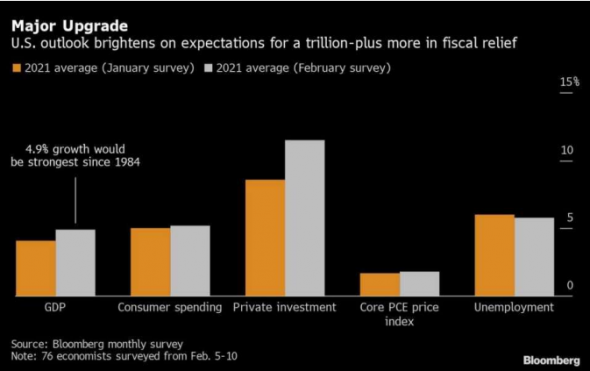

Согласно последнему проведенному информагентством Bloomberg опросу экономистов, ожидаемый рост валового внутреннего продукта пересмотрен в бо́льшую сторону в текущем трехмесячном периоде и в каждом последующем квартале до середины 2022 г. По экспертным оценкам, экономический рост в этом году будет самым сильным с 1984 г.

Прогнозируется, что ВВП вырастет на 5.6% в годовой экстраполяции во 2-м квартале и на 6.2% в третьем (оба показателя на 1.6 процентных пункта превышают соответствующие январские оценки), согласно медианным прогнозам опроса 76 экономистов, проведенного 5 — 10 февраля.

( Читать дальше )

Оптимизм на финансовых рынках. Переговоры США и Китая, Байден. Манипуляции Илона Маска. Ипотека.

- 11 февраля 2021, 21:29

- |

Почему Фондовый рынок продолжает расти? / Факторы Роста / Какой Главный Риск Падения Рынка?

- 11 февраля 2021, 18:27

- |

Что за бред несет этот дедушка?

- 08 февраля 2021, 22:13

- |

Он что не видит оптимизм рынков?

Джо Байден, вступивший на пост президента США с 20 января 2021 года, прокомментировал ситуацию на рынке труда в Америке. По его словам, кризис удается сдерживать искусственно, поэтому показатели безработицы постепенно снижаются.

На фоне пандемии коронавируса, которая особенно активно бушует в США, за прошедший год уровень безработицы повысился, а некоторые сферы деятельности и вовсе пришли в упадок. По прогнозам Джо Байдена, стране понадобится около 10 лет, чтобы полностью восстановиться (рынки уже восстановились) и довести рынок занятости до идеала. Помешает ли что-то этому плану стать стратегией – покажет только время.

Действующий президент заявил, что страна нуждается в экстренных мерах, которые помогут открыть новые рабочие места во всех регионах США. На сегодняшний день статистика не радует: уровень безработицы удерживается в пределах 6,7-6,5%. Эксперты обеспокоены тем, что за последний месяц численность рабочих мест увеличилось лишь на 200 тыс., тогда как изначально предполагалась цифра в несколько раз больше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал