банки Европы

Стресс-тестирование европейских банков

- 02 августа 2021, 06:06

- |

Крупнейшие европейские банки успешно прошли стресс-тестирование.

Лагард: ограничения на дивиденды и байбеки европейских банков могут быть сняты в сентябре.

Данное заявление может дать краткосрочный импульс акциям европейских банков

Телеграмм

- комментировать

- Комментарии ( 0 )

UBS Group AG (банк) - Прибыль 1 кв 2021г: $1,824 млрд (+14% г/г)

- 30 апреля 2021, 20:09

- |

UBS Group AG and UBS AG

Reported Capital as of 09.03.2020 number of shares 3,859,055,395

www.ubs.com/global/en/investor-relations/investors/shareholder-information/capital-structure.html

Капитализация на 30.04.2021г: CHF 53,756 млрд = $59,035 млрд

Общий долг на 31.12.2018г: $905,386 млрд

Общий долг на 31.12.2019г: $917,520 млрд

Общий долг на 31.12.2020г: $1,066.00 трлн

Общий долг на 31.03.2021г: $1,049.38 трлн

Выручка 2018г: $30,213 млрд

Выручка 1 кв 2019г: $7,218 млрд

Выручка 2019г: $28,889 млрд

Выручка 1 кв 2020г: $8,117 млрд

Выручка 2020г: $32,390 млрд

Выручка 1 кв 2021г: $8,705 млрд

Прибыль 1 кв 2018г: CHF 1,516 млрд

Прибыль 2018г: $4,522 млрд

Прибыль 1 кв 2019г: $1,139 млрд

Прибыль 2019г: $4,310 млрд

Прибыль 1 кв 2020г: $1,636 млрд

Прибыль 6 мес 2020г: $2,833 млрд

Прибыль 9 мес 2020г: $4,927 млрд

Прибыль 2020г: $6,644 млрд

Прибыль 1 кв 2021г: $1,824 млрд

( Читать дальше )

ING Group – Прибыль 6 мес €969 млн (падение в 2,6 раза г/г); Отменили выплату дивидендов до 2021г

- 07 августа 2020, 11:12

- |

дивидендов до 2021г" title="ING Group – Прибыль 6 мес €969 млн (падение в 2,6 раза г/г); Отменили выплату дивидендов до 2021г" />

дивидендов до 2021г" title="ING Group – Прибыль 6 мес €969 млн (падение в 2,6 раза г/г); Отменили выплату дивидендов до 2021г" />

ING Groep N.V./ ING Group

Total number of shares outstanding 3,900,627,315

https://www.euronext.com/en/products/equities/NL0011821202-XAMS/market-information

Капитализация на 06.08.2020г: €25,354 млрд

Общий долг на 31.12.2017г: €794,734 млрд

Общий долг на 31.12.2018г: €835, млрд

Общий долг на 31.12.2019г: €837,082 млрд

Общий долг на 31.03.2020г: €889,395 млрд

Общий долг на 30.06.2020г: €929,515 млрд

Выручка 2017г: €17,704 млрд

Выручка 6 мес 2018г: €8,940 млрд

Выручка 2018г: €18,088 млрд

Выручка 6 мес 2019г: €9,241 млрд

Выручка 2018г: €18,306 млрд

Выручка 1 кв 2020г: €4,511 млрд

Выручка 6 мес 2020г: €9,182 млрд

Прибыль 6 мес 2017г: €2,578 млрд

Прибыль 2017г: €4,905 млрд

Прибыль 6 мес 2018г: €2,654 млрд

Прибыль 2018г: €4,703 млрд

Прибыль 1 кв 2019г: €1,119 млрд

( Читать дальше )

Обзор: Европейские банки раскрывают более полную картину воздействия коронавируса

- 29 июля 2020, 16:30

- |

Некоторые из крупнейших европейских кредиторов раскрывают степень воздействия пандемии коронавируса на их бизнес.

Немецкая Deutsche Bank AG, британская Barclays PLC и испанская Banco Santander SA — все сообщили о значительном скачке сборов за потери по ссудам во втором квартале, так как компании, которым они платят за борьбу с целью погашения долгов, и рост безработицы в регионах, в которых они работают,

Deutsche Bank выделил 761 млн евро (892 млн долларов) на покрытие потенциальных убытков по кредитам заемщикам, пострадавшим от пандемии коронавируса, хотя в среду он сообщил о небольшой прибыли во втором квартале на фоне высоких показателей инвестиционно-банковской деятельности.

( Читать дальше )

Будьте готовы к большему количеству плохих новостей о которых европейские банки сообщат на этой неделе

- 22 июля 2019, 17:36

- |

19 июля 2019 г., 13:09 GMT + 3

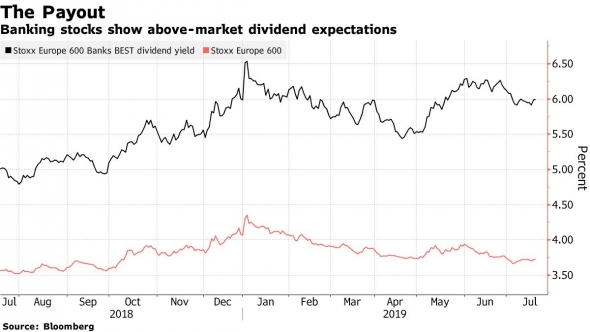

Дивиденды, ставки и доходы инвестиционного банка под пристальным вниманием

Отчеты крупнейших европейских банков начнутся на следующей неделе (с 23 июля — от авт.), среди которых UBS Group AG, Banco Santander SA и Deutsche Bank AG .

Если их американские и скандинавские коллеги — задали тон, то это будет плохо.

Вот некоторые из тем, за которыми нужно следить в результатах второго квартала:

Шаткие дивиденды?

Слабая прибыль может спровоцировать дискуссию об относительно высокой дивидендной доходности, которую все еще предлагают некоторые банковские акции — и являются ли они устойчивыми. В среду Swedbank AB признал, что не сможет выполнить свой целевой показатель дивидендов, и аналитик JPMorgan Chase & Co. посоветовал французской Societe General SA сократить выплаты, чтобы противостоять слабому положению капитала.

( Читать дальше )

Commerzbank: Результаты банков США дадут представление о показателях банков Европы

- 08 апреля 2019, 20:56

- |

Крупные банки США должны начать отчитываться о результатах 1-го квартала в пятницу. Как отмечает Commerzbank, эти результаты также будут рассматриваться «как ориентир, дающий представление о результатах европейских банков, которые выйдут позднее в этом месяце».

В пятницу сезон отчетности крупных американских банков откроют JPMorgan и Wells Fargo, а в следующий понедельник за результаты опубликуют Goldman Sachs и Citigroup. Bank of America Corp. опубликует отчет в следующий вторник, а Morgan Stanley – днем позже.

ФРС может ослабить требования для банков в отношении планов на случай несостоятельности

- 08 апреля 2019, 20:38

- |

ВАШИНГТОН, 8 апреля. Ожидается, что Федеральная резервная система ослабит правила для крупных банков, введенные после кризиса, которые требовали регулярно представлять планы, показывающие, как они намерены сворачивать свою активность в период напряженности. Это позволит банкам реже представлять упрощенную версию своего «завещания».

Согласно предложению, которое будет поставлено на голосование в понедельник, крупнейшие банки США, включая Bank of America Corp., JP Morgan Chase & Co. и Citigroup Inc., должны представлять полную версию своих планов на случай несостоятельности не ежегодно, а каждые четыре года. В середине этого срока банки будут представлять сокращенную версию своих планов, включая капитал, ликвидность и значительные изменения в своих операциях.

«Планы по урегулированию являются важной составляющей защиты налогоплательщиков и экономики от крушения крупных банков, — сказал председатель ФРС Джером Пауэлл в тексте своего заявления. – Мы не меняем сути наших стандартов в отношении контроля над крупнейшими и наиболее сложно организованными банками, а придаем официальную форму текущей практике, которая сложилась за последние годы».

( Читать дальше )

Банки ЕС скрывают риски на триллион долларов

- 11 сентября 2014, 08:52

- |

На балансах европейских банков, которые на текущий момент проверяются регуляторами, могут находиться потенциально небезопасные активы на $1 трлн. К такому выводу пришли профессор Саша Стефен из Берлинской европейской школы управления и технологий (ESMT) и доктор Йозеф Корте из Института Гете во Франкфурте-на-Майне.

Проводимые регуляторами стресс-тесты не в состоянии выявить реальную степень риска в отношение суверенных облигаций. Более того, тот факт, что международные правила позволяют банкам считать их свободными от риска, позволяет надзорным органам игнорировать эту опасность.

Согласно исследованию Стефена и Корта 64 крупнейших банка Европы, возможно, имеют на балансах рискованные активы, связанные с суверенными облигациями, в общей сложности на сумму 806 млрд евро ($1,04 трлн).

И даже несмотря на то, что банки могут с легкостью пройти последний этап стресс-тестов, результаты которых будут объявлены в октябре, на взгляд авторов исследования они имеют слишком мало капитала или, по меньшей мере, слишком мало избыточного капитала.

( Читать дальше )

МВФ прогнозирует сокращение европейского банковского сектора на 2.6 трлн. долларов

- 18 апреля 2012, 22:03

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал