баффет

Итоги недели: падение рынков и приближение рецессии

- 11 августа 2024, 20:09

- |

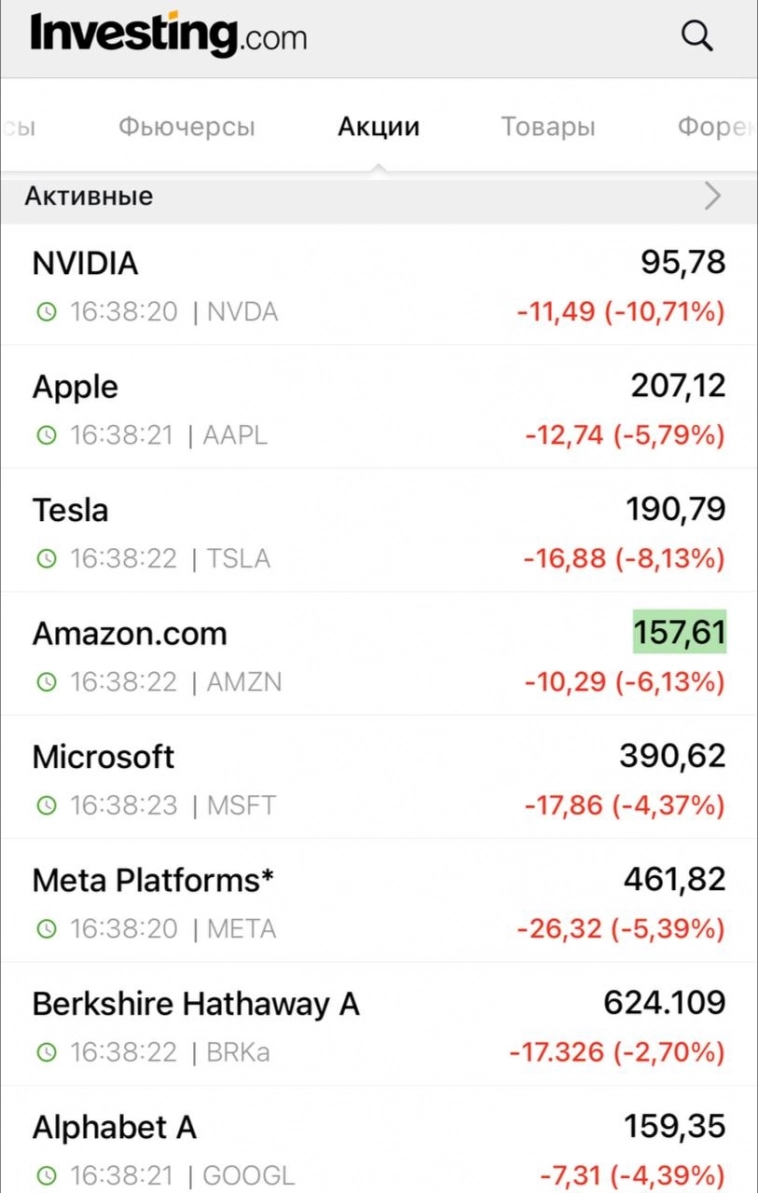

Экономисты Goldman Sachs повысили оценку вероятности рецессии в следующем году с 15% до 25%. Кажется, она близко. Панические распродажи, обвал японского рынка в начале недели отразились и на российском рынке. Как менялась ситуация, почему во всем виноват Баффетт и как действовать инвесторам во время глубокой коррекции? Обсудим в новом выпуске «Итогов недели» с Ярославом Кабаковым и Тимуром Нигматуллиным.

Выпуск также доступен в YouTube и «ВК Видео».

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

- комментировать

- Комментарии ( 0 )

От генерального директора Nvidia до Уоррена Баффета: инсайдерская распродажа акций была зловещим предупреждением перед обмороком на рынке

- 07 августа 2024, 11:20

- |

Данные Bloomberg показывают, что ежедневная продажа Хуангом 120 000 акций началась 13 июня. Продажа была беспорядочной. Большая часть была продана по цене от 135 до 109 долларов с июня по июль. Продажа продолжилась в нисходящем тренде в последние дни.

Данные Bloomberg показывают, что ежедневная продажа Хуангом 120 000 акций началась 13 июня. Продажа была беспорядочной. Большая часть была продана по цене от 135 до 109 долларов с июня по июль. Продажа продолжилась в нисходящем тренде в последние дни.( Читать дальше )

ТОП-10 правил инвестирования от Уоррена Баффета

- 06 августа 2024, 14:27

- |

Время сегодня такое опасненькое. Деньги можно потерять на раз-два. Особенно если вы ведёте себя на рынке импульсивно или не знаете что нужно покупать. Уоррен Баффет даёт советы, которые смогут вас уберечь от напрасных потерь денег. Следуя им, он за свои годы заработал миллиарды долларов.

( Читать дальше )

Статистика, графики, новости - 06.08.2024 - экономический катарсис от Царёва

- 06 августа 2024, 05:43

- |

— Разъясняем по облигациям.

— На чём зарабатывает Баффетт?

— Подведение итого работы компании Интел.

— Российская Федерация снова не встает в угол.

Доброе утро, всем привет!

Как вы уже знаете, третьего дня экономическими знаниями блеснул новый отечественный «патриотический» ЛОМ по фамилии Царёв.

( Читать дальше )

Баффет рванул из Apple, но это не помогло остаться его фонду в чёрный понедельник

- 05 августа 2024, 17:05

- |

Если вдруг кто-то подзабыл, уже с прошлого года Berkshire Hathaway сокращал долю в Apple. Баффет, видимо, не читал математические выкладки Алёны Поповой, которая в прошлом немало забавила публику своими гениальными выводами на тему «А вы капитализацию Эйпл видели?». Не она одна, конечно. Там целое стадо работало, которое при малейшем дуновении ветерка начинало биться в истерике и прогнозировать России скорейший крах.

По итогам первого квартала 2024г. доля акций Apple в инвестиционном портфеле фонда Баффета составляла 40,81% и оценивалась в $135,36 млрд. Во втором квартале пакет Apple оценивался в $84,2 млрд. Bloomberg, кстати, писал, что доля была порезана почти на 50%.

( Читать дальше )

Крупнейшие итальянские компании и Ferrari

- 04 июля 2024, 06:15

- |

( Читать дальше )

Уоррен Баффет пожертвовал на благотворительность акции Berkshire Hathaway на сумму $5,3 млрд — CNBC

- 28 июня 2024, 21:54

- |

Уоррен Баффет в пятницу сделал свое крупнейшее ежегодное пожертвование на сегодняшний день, передав акции Berkshire Hathaway на сумму 5,3 миллиарда долларов пяти благотворительным организациям.

Легендарный инвестор, которому в августе исполняется 94 года, конвертировал 8 674 своих акций Berkshire класса А в более чем 13 миллионов акций класса В, согласно опубликованному в пятницу заявлению. В общей сложности 9,93 миллиона акций достались Фонду Билла и Мелинды Гейтс, а остальное — Фонду Сьюзан Томпсон Баффет, названному в честь его покойной первой жены, и трем благотворительным организациям, возглавляемым его детьми Говардом, Сьюзан и Питером Баффет.

“Оракул Омахи” пообещал отдать состояние, которое он заработал в Berkshire, конгломерате из Омахи, штат Небраска, которым он начал управлять в 1965 году. Баффет делает ежегодные пожертвования пяти благотворительным организациям с 2006 года.

После пятничных пожертвований Баффет владеет 207 963 акциями Berkshire A и 2 586 акциями B общей стоимостью около 130 миллиардов долларов.

( Читать дальше )

Что сейчас купил бы Баффет на российском рынке

- 25 июня 2024, 14:15

- |

Знаменитый инвестор и миллиардер часто повторяет: «Будь жадным, когда другие боятся». Одни из своих лучших инвестиций Баффет сделал, покупая сильно упавшие акции. Применим его тактику на российском рынке.

Что покупает Баффет

Большинство инвесторов не любит периоды коррекций: акции дешевеют, неопределённость усиливается, негативных прогнозов всё больше. Многие стараются уходить с рынка ещё до начала падения.

У Баффета принципиально другой подход: он всегда ждёт следующую коррекцию, у него готов запас денег под будущие покупки, и есть стратегия, которой он придерживается уже более 70 лет подряд.

Суть стратегии Баффета можно изложить так: покупай рентабельные компании с высоким качеством управления по низкой цене. Те акции, которые сильнее упали, бери в первую очередь.

Как применить стратегию

С рентабельностью всё относительно просто: нужно отбирать самые доходные компании на рынке, у которых прибыль на единицу капитала (например, показатель ROE) выше, чем у других.

Низкая цена — тоже очевидный параметр: более интересны для покупки компании, у которых мультипликаторы (P/E, P/S или EV/EBITDA) ниже, чем у конкурентов, или меньше, чем они были ранее.

( Читать дальше )

Что входит в портфель Berkshire Hathaway? Нефть превысила $80, Баффет купил 3 млн акций своей любимой Occidental Petroleum

- 18 июня 2024, 20:36

- |

Уоррен Баффет делает ставку на свою любимую энергетику, поскольку цены на нефть превысили 80 долларов

18.06.2024

Berkshire Hathaway (BRKB) Уоррена Баффета сообщила в понедельник вечером, что она снова увеличила свои активы в Occidental Petroleum (OXY), добавив почти 3 миллиона акций. Также во вторник цены на нефть поднялись выше $80 за баррель впервые с апреля.

Баффет приобрел 2,95 млн акций OXY в период с 13 по 17 июня с ценовым диапазоном от 59,59 до 59,77, согласно нормативным документам в понедельник. В настоящее время Berkshire Hathaway владеет почти 29% акций нефтедобывающей компании.

Баффет, как правило, покупает акции Occidental примерно на этом уровне цен. Графики MarketSurge показывают, что акции OXY находят ценовую поддержку в диапазоне 55-57, начиная с июня 2022 года.

Между тем, фьючерсы на американскую нефть торговались с повышением на 2% и закрепились выше $80 за баррель в понедельник, удерживая рост в начале торгов вторника. Цены на нефть выросли на 10% с начала июня на фоне улучшения перспектив мирового спроса и ожиданий того, что крупные производители нефти сохранят ограниченное предложение. Цены на нефть в США выросли примерно на 13% в 2024 году.

( Читать дальше )

Неделя в картинках - Cisco, Ревущий котенок - миллиардер, Кетти Вуд и др.

- 09 июня 2024, 22:15

- |

В последнее время количество рекордов ИИ-феномена NVIDIA стремительно растет. Компания преодолела отметку рыночной капитализации в 3 трлн долл. — одновременно обогнала Apple и стала второй по стоимости компанией в мире.

Существует множество способов оценить компанию: мультипликаторы P/E, EV/EBITDA, дисконтирование денежных потоков и т.д. Если же посмотреть на то, какая часть капитализации приходится на 1 сотрудника, то вырисовывается еще один рекорд — 100 млн долл. на каждого из 29 600 сотрудников.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал