вдограф

Коротко о главном на 03.02.2020

- 03 февраля 2020, 09:52

- |

- Выпуск серии 001Р-02 «Обуви России» с 4 февраля переходит из третьего во второй уровень листинга

- «Фридом Финанс» поддерживает ограничение на объем покупки долларовых облигаций на первичном рынке – минимум установлен в размере 23 тыс. долларов

- МФК «Мани Мен» сообщило о совершении трех существенных сделок: поручительство и залог на 343,5 млн рублей и заключение договора залога прав требования по договорам потребительского займа на 800 млн рублей

Подробнее об эмитентах и событиях на boomin.ru

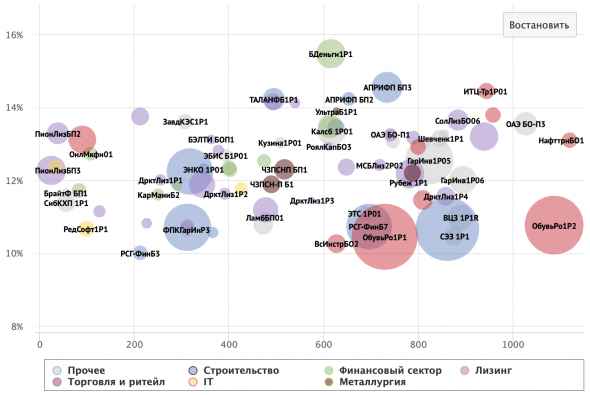

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 31.01.2020

- 31 января 2020, 07:26

- |

- ГК «Сегежа» полностью разместило трехлетние облигации серии 001Р-01R объемом 10 млрд рублей. Сбор заявок прошел 27 января

- «Кузина» начала реорганизацию — к эмитенту будет присоединено ООО «Кузина Рост». Процедура проводится в целях оптимизации процессов и построения более прозрачной структуры бизнеса. На балансе «Кузины Рост» осталась одна новосибирская кондитерская — в НГУ, остальные были постепенно переведены на компанию-эмитента

- ИК «Фридом Финанс» привлекла маркет-мейкера, заключив договор о стабилизации цен на биржевые облигации серии П01-01, номинируемые в долларах. Маркет-мейкер выпуска — «Бест Эффортс Банк»

- Арбитражный суд республики Карелия принял к производству заявление ООО «Вектор Строй» о признании должника банкротом — ПАО «Соломенский лесозавод». Судебное заседание назначено на 12 февраля 2020 года

( Читать дальше )

Коротко о главном на 30.01.2020

- 30 января 2020, 09:04

- |

- ООО «Онлайн Микрофинанс» приняло решение о размещение второго выпуска биржевых облигаций серии БО-02 на сумму 500 млн рублей со сроком обращения 3 года.

- ООО «Солид-Лизинг» сообщило об окончании размещении выпуска облигаций серии БО-001-06 на сумму 220 млн рублей. Ставка 13% годовых установлена на весь трехлетний период обращения облигаций.

- ООО «Торговый дом РКС-Сочи» зарегистрировало программу облигаций под номером 4-00006-L-001P-02E от 29.01.2020. В рамках программы могут быть размещены выпуски на сумму до 10 млрд рублей, с максимальным сроком погашения 10 лет.

Подробнее об эмитентах и событиях на boomin.ru.

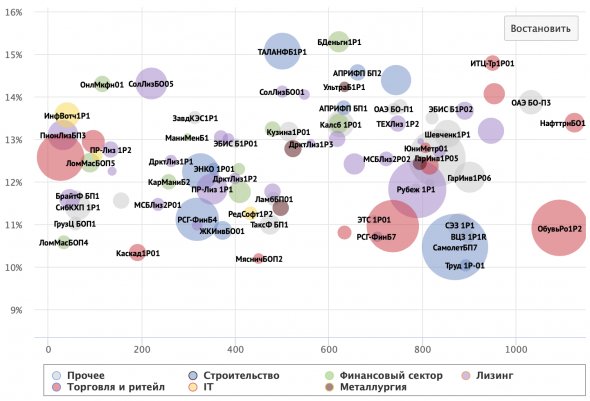

Итоги прошедшего торгового дня и результатах размещений на первичном рынке — ищите в нашем ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Коротко о главном на 29.01.2020

- 29 января 2020, 09:13

- |

- АО «Ай-Теко» сообщило о заключении двух договоров поручительства по 2 млрд каждый. Кредиторами выступили ООО «РАССЭ» и ООО «Сервионика», которые принадлежат акционерному обществу.

- АО АПРИ «Флай Плэнинг» поручилось за одно из юридических лиц группы — ООО «Специализированный застройщик «Флай Плэнинг» по договору об открытии невозобновляемой кредитной линии в ПАО Сбербанк.

- ООО «Рольф» планирует в середине февраля провести сбор заявок на участие в первичном размещении нового трехлетнего выпуска биржевых облигаций на сумму 3 млрд рублей. Купонная ставка пока не сообщается, однако не стоит ожидать, что она позволит отнести бумаги к числу ВДО.

- ООО «ИСК Петроинжиниринг» также готовится к выпуску трехлетних облигаций на сумму 1,5 миллиарда рублей в ближайшие два месяца. Выпуск станет дебютом нефтесервисной компании на рынке.

Подробнее об эмитентах и событиях на boomin.ru

( Читать дальше )

Коротко о главном на 28.01.2020

- 28 января 2020, 07:39

- |

- «Архитектура финансов» утвердила выпуск коммерческих облигаций серии КО-П02 объемом 50 млн рублей. Займ сроком обращения 1 год будет размещен по закрытой подписке в пользу ООО «Бондибокс», ООО «Грета», ООО «АА Кэпитал» и ряда физических лиц

- ИК «Фридом Финанс» сегодня начинает торги трехлетним выпуском облигаций объемом $40 млн. Бумаги с доходностью 6,5% годовых будут размещены по открытой подписке. Выплаты разбиты на 12 купонных периодов с ежеквартальной выплатой в размере 16,21 USD за 1 облигацию. Минимальное плечо входа составляет 1,4 млн рублей в долларовом эквиваленте по курсу ЦБ

- Запущен сбор заявок инвесторов на покупку коммерческих облигаций ООО «БК». Выпуск объемом 16 млн рублей был размещен 17 декабря 2019 года. Ставка ежемесячного купона установлена в размере 16,5% на весь срок обращения бумаг. Подробнее о возможности подачи заявок на

( Читать дальше )

Коротко о главном на 27.01.2020

- 27 января 2020, 08:21

- |

- «ММЦБ» сообщил о привлечении подрядчика для выполнения предпроектных работ в отношении «Здания лабораторно — производственного комплекса ПАО «ММЦБ» на территории инновационного центра «Сколково»». Общая стоимость работ составляет 2,25 млн рублей

- Рейтинговое агентство «Эксперт РА» присвоило ожидаемый кредитный рейтинг облигационного займа серии 001Р-01R «ГК «Сегежа». Трехлетний выпуск объемом 10 млрд рублей планируется к размещению 30 января

Подробнее об эмитентах и событиях на boomin.ru

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Коротко о главном на 24.01.2020

- 24 января 2020, 10:02

- |

- «Дэни колл» выставил четвертую оферту по соглашению с владельцами облигаций серии БО-01 на 21 апреля. Количество приобретаемых облигаций — до 100 тыс. штук включительно, максимальная цена приобретения — 104% от номинала. Период предъявления — с 9 по 16 апреля 2020 года. Агентом по приобретению выступит «Универ Капитал»

- «Лизинг-Трейд» полностью разместил облигации серии 001Р-01 объемом 500 млн рублей за первый день торгов. Выпуск был выкуплен за 510 сделок. Средняя величина заявки составила 980,39 тыс. рублей, максимальной — 50 млн, самой популярной — 300 тыс. рублей

- «Офир» завершил размещение годового выпуска коммерческих облигаций серии КО-П02 объемом 100 млн рублей. Размещение началось 16 декабря 2019, ставка ежеквартального купона установлена на уровне 17% годовых на весь срок обращения. Облигации размещены по закрытой подписке, приобретателями выпуска стали ИК «Септем капитал» и ее клиенты

( Читать дальше )

Коротко о главном на 23.01.2020

- 23 января 2020, 10:16

- |

- «Вита Лайн» определила срок направления оферт от потенциальных покупателей облигаций с предложением заключить предварительные договоры. Компания принимает заявки на трехлетний выпуск биржевых облигаций серии БО-01 объемом 1 млрд рублей с 12:00 МСК 22 января до 16:00 МСК 5 февраля. Заключить предварительные договоры инвесторы могут с организатором долговой программы — «АТОН». Техническое размещение выпуска запланировано на 14 февраля

- «Джи-групп» зарегистрировал выпуск биржевых облигаций. Присвоенный идентификационный номер — 4B02-01-00458-R-001P. Бумаги включены третий уровень списка и Сектор компаний повышенного инвестиционного риска. В октябре 2019 АКРА присвоило ООО «Джи-групп» кредитный рейтинг BBB(RU) со стабильным прогнозом

- «Лизинг-Трейд» сегодня начинает размещение дебютного выпуска ценных бумаг на 500 млн рублей. Ставка ежемесячного купона установлена в размере 12,5% годовых. Начиная с третьего года обращения предусмотрена амортизационная система погашения: по 8,3% от номинала в дату окончания каждого купонного периода и 8,37% от номинала в дату погашения выпуска. Компания не выходила на долговой рынок

( Читать дальше )

Коротко о главном на 22.01.2020

- 22 января 2020, 11:02

- |

- «Брусника. Строительство и девелопмент» зарегистрировали дебютный выпуск облигаций серии 001Р-01 объемом 4 млрд рублей. Бумаги включены в третий уровень котировального списка

- «Кировский завод» утвердил бессрочную программу облигаций объемом 50 млрд рублей. Максимальный срок обращения бумаг в рамках программы составит 10 лет, программа бессрочная

- «Дэни колл» выкупил в рамках оферты по согласованию с владельцами 100 тыс. облигаций. Количество предлагаемых к приобретению облигаций составило 482 741 штук. Общий объем выпуска — 1 млрд, агентом по приобретению 10% выпуска выступил «Универ капитал»

- «СофтЛайн трейд» установил цену выкупа облигаций на уровне 101,30% от номинала. К выкупу предъявлено 402 401 облигация номиналом 1 тыс. рублей каждая. Компания выставила на 22 января 2020 года оферту по согласованию с владельцами облигаций серии 001Р-01 на сумму не более 500 млн рублей

( Читать дальше )

Коротко о главном на 21.01.2020

- 21 января 2020, 08:30

- |

- «ПР-Лизинг» объявил дополнительную оферту о выкупе не более 100 тыс. облигаций серии 001Р-01. Цена приобретения установлена в размере 100% от номинала, период предъявления бумаг к выкупу — с 30 января по 5 февраля 2020 года. Датой приобретения облигаций обозначено 12 февраля 2020 года. Агентом по приобретению выступит «УРАЛСИБ Брокер»

- АПРИ «Флай Плэнинг» на прошедшем общем собрании акционеров избрал новый состав Совета директоров, который пополнился генеральным директором «Иволги Капитал». В недавнем интервью для Boomin Андрей Хохрин прокомментировал, зачем представителю организатора долговой программы входить в состав директоров

- «ЮАИЗ» принял решение о реорганизации путем выделения общества с ограниченной ответственностью «Объединенная фарфоровая компания». В начале декабря 2019 года компания сообщила о необходимости выделения фарфорового направления бизнеса в качестве самостоятельной-бизнес единицы. Данное направление бизнеса не является приоритетным для компании. Перед менеджментом поставлена задачи поиска инвестора с последующей продажей данного бизнеса

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал