вдо

Коротко о главном на 20.05.2022

- 20 мая 2022, 10:01

- |

- «КИСТОЧКИ Финанс» озвучило предварительные условия реструктуризации выпуска в рамках прошедшего на портале Boomin прямого эфира с представителем компании:

— частичное погашение выпуска (25% от номинальной стоимости бумаг), а также купонный доход за 36-й купонный период (в полном объеме) в плановую дату погашения выпуска — 2 июня 2022 г.;

— увеличение срока обращения на 3 года (с существующих 36-ти до 72-х купонных периодов);

— длительность купонного периода — 30 (тридцать) дней;

— частичная амортизация ежегодно равными долями (10 млн рублей).

- «Юниметрикс» намерено продлить срок обращения выпуска облигаций серии 01 путем переноса срока их погашения. С этой целью эмитент планирует провести общее собрание владельцев облигаций (ОСВО). Общее собрание владельцев облигаций запланировано на начало июня 2022 г. Таким образом, новые условия на основании итогов проведения ОСВО могут быть приняты до наступления плановой даты погашения выпуска — 24 августа 2022 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Оживают ли первичные размещения ВДО?

- 20 мая 2022, 08:12

- |

Оживает или нет рынок первичных размещений ВДО? В суммарных показателях это пока весьма странная форма жизни. Но если смотреть на динамику, пусть и короткую, оживление уже есть.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Покупка облигаций ХайТэк 01 в портфель высокодоходных облигаций PRObonds ВДО

- 19 мая 2022, 14:10

- |

Облигации дебютного выпуска ООО «Хайтэк-Интеграция» добавляются сегодня в портфель PRObonds ВДО на 2% от активов. Покупка на первичном рынке по цене 100% от номинала.

В ближайшие дни, до завершения размещения, скорее всего, доля выпуска будет доведена до 3-4% от активов.

На иллюстрации стакан котировок на вторичном рынке сегодня на 14:05.

Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля PRObonds ВДО (прежнее название PRObonds #1) проводятся в соответствии с открытой методикой. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

( Читать дальше )

Коротко о главном на 19.05.2022

- 19 мая 2022, 12:14

- |

Начало размещения, новая программа и смена ПВО:

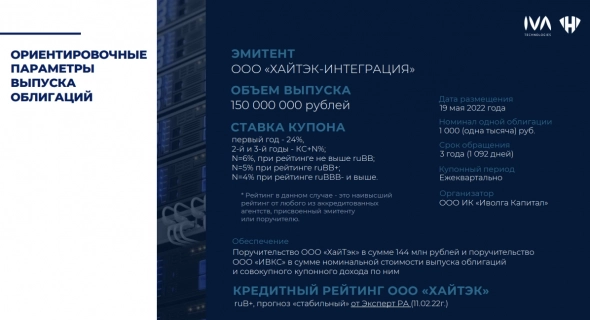

- Сегодня «Хайтэк-Интеграция» начинает размещение дебютного трехлетнего выпуска облигаций серии БО-01 объемом 150 млн рублей. Присвоенный регистрационный номер — 4B02-01-00072-L. Бумаги включены в Третий уровень котировального списка. Ставка 1-4 купонов установлена на уровне 24% годовых. Ставка 5-12 купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая на 5-й рабочий день, предшествующий дате начала купонного периода, плюс премия 4-6%, размер которой будет определяться в зависимости от уровня кредитного рейтинга эмитента и/или поручителей по выпуску. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал».

- «Сэтл Групп» зарегистрировала бессрочную программу облигаций серии 002P объемом 100 млрд рублей на Московской бирже. Присвоенный регистрационный номер — 4-36160-R-002P-02E от 18 мая 2022 г. Максимальный срок погашения биржевых облигаций в рамках программы — 10 лет. Способ размещения облигаций по программе — открытая подписка.

( Читать дальше )

Российский рынок высокодоходных облигаций (ВДО) может "постепенно умереть".

- 19 мая 2022, 09:05

- |

Такое мнение сегодня выразил член совета Ассоциации владельцев облигаций Александр Рыбин на ежегодной конференции «Финансовые продукты для розничных инвесторов: оседлать кризис». При этом ВДО могут вернуться к краудлендингу (один из видов краудфинансирования, способ финансовой поддержки идей и бизнес-проектов — прим. ТАСС), также предположил он.

Часть опрошенных ТАСС экспертов в целом согласна с мнением Рыбина. «Рынок ВДО фактически заморожен, ликвидность и была невелика, а стала еще ниже», — сказала заместитель начальника управления по работе с облигациями ИК «Велес Капитал» Юлия Дубинина. При этом сократился и рыночный спрос для первичных размещений, с конца февраля было объявлено только одно размещение биржевых ВДО.

tass.ru/ekonomika/14662383

Скрипт первичного размещения облигаций ООО "Хайтэк-Интеграция" (ruB+, 150 м.р., 3 года, купоны: первые 12 месяцев – 24%, далее (24 месяца): ключевая ставка + N%)

- 18 мая 2022, 17:08

- |

19 мая стартует дебютное первичное размещение ООО «ХайТэк-Интеграция»

ГК «ХайТэк» входит в число ведущих IT-компаний России, в какой-то мере выигрывает от сложившейся санкционной ситуации. «ХайТэк» специализируется на системной интеграции, разработке систем защищенной интернет-видеосвязии и решений по распознаванию лиц и речи, имеет диверсифицированный портфель заказчиков из числа органов государственной власти и крупнейшего бизнеса.

- эмитент: ООО «ХайТэк-Интеграция»

- кредитный рейтинг поручителя: ruB+, прогноз «стабильный» от Эксперт РА (11.02.22г.)

- размер выпуска: 150 000 000 рублей

- срок обращения: 1 080 дней (3 года)

- периодичность купона: 90 дней

- ставка купона: 1-4 купонные периоды (первый год обращения) – 24% годовых, 5-12 купонные периоды – ключевая ставка Банка России плюс N% (размер ключевой ставки определяется на дату за 5 рабочих дней до начала купонного периода), где N зависит от кредитного рейтинга эмитента или поручителей: N=6%, при рейтинге не выше ruBB; N=5% при рейтинге ruBB+; N=5% при рейтинге ruBBB- и выше.

- организатор выпуска: ООО ИК «Иволга Капитал»

- поручитель: ООО «ХайТэк», ООО «ИВКС»

- бумаги можно будет приобрести только квалифицированным инвесторам, в силу переменного купона

( Читать дальше )

Коротко о главном на 18.05.2022

- 18 мая 2022, 10:24

- |

Ставка купона дебютного выпуска и кредитный рейтинг:

- «Хайтэк-Интеграция» 19 мая начнет размещение дебютного трехлетнего выпуска облигаций серии БО-01 объемом 150 млн рублей. Ставка 1-4 купонов установлена на уровне 24% годовых. Ставка 5-12 купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая на 5-й рабочий день, предшествующий дате начала купонного периода, плюс премия 4-6%, размер которой будет определяться в зависимости от уровня кредитного рейтинга эмитента и/или поручителей по выпуску. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал».

- «Эксперт РА» подтвердил рейтинг АО «Джи-групп» на уровне ruBBB+, прогноз «Стабильный».

- ОР допустила техдефолт по выплате купонного дохода за 6-й период по облигациям серии 002Р-01 на 3,454 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере. Срок наступления фактического дефолта — 31 мая.

( Читать дальше )

Размещение облигаций ГК ХайТэк намечено на 19 мая

- 18 мая 2022, 07:26

- |

На четверг 19 мая намечен старт размещения облигаций ООО «Хайтек-Интеграция» (ruB+). Выпуск пробной суммой 150 млн.р. и сроком обращения 3 года обеспечен поручительствами всех основных компаний Группы компаний ХайТэк.

ГК ХайТэк входит в число ведущих IT-компаний России. Группа специализируется на системной интеграции, разработке систем защищенной интернет-видеосвязии и решений по распознаванию лиц и речи, имеет диверсифицированный портфель заказчиков из числа органов государственной власти и крупнейшего бизнеса, так что в какой-то мере выигрывает от сложившейся санкционной ситуации. Совокупная выручка ГК ХайТэк в 2021 году составила около 3 млрд.р., совокупная чистая прибыль превысила 400 млн.р., при этом чистый долг Группы — всего 251 млн.р. Штат сотрудников ГК ХайТэк превышает 300 человек.

В качестве обозначения важного вектора развития Группы для выпуска облигаций применена оригинальная формула купона:

o Первые 12 месяцев – 24%

o Далее (24 месяца): ключевая ставка + N, где N зависит от кредитного рейтинга эмитента или поручителей; если максимальный рейтинг любого из них не выше BB по нац.шкале, N = 6%, при BB+ N = 5%, BBB- и выше N = 4%.

( Читать дальше )

«Эксперт РА» подтвердил кредитный рейтинг компании «Джи-групп» на уровне ruBBB+

- 17 мая 2022, 16:32

- |

Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности нефинансовой компании «Джи-групп» на уровне ruBBB+. Прогноз по рейтингу стабильный.

/Облигации Джи-групп входят в портфель PRObonds ВДО на 3% от активов/

Коротко о главном на 17.05.2022

- 17 мая 2022, 11:31

- |

Начало и завершение размещений, ставка купона и техдефолты:

- Сегодня «Центр-резерв» начинает размещение выпуска биржевых облигаций серии БО-01 объемом 100 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-01-00073-L. Номинальная стоимость одной бумаги составляет 1 000 рублей. Ставка купона установлена на уровне 22% годовых на весь срок обращения облигаций. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 5% раз в квартал, начиная с 15-го купонного периода. Организатор размещения — GrottBjorn.

- «Пионер-лизинг» установил ставку 32-го купона десятилетних облигаций серии БО-П03 объемом 400 млн рублей на уровне 20% годовых. Купоны ежемесячные. Номинал одной бумаги — 1 тыс. рублей.

- «Охта Групп» завершила размещение выпуска облигаций серии БО-П02, реализовав 94,37% эмиссии. Размещение трехлетнего выпуска серии БО-П02 объемом 1 млрд рублей началось 16 ноября 2021 г. Номинальная стоимость облигаций — 1 тыс. рублей. Ставка купона установлена на уровне 12,5% годовых на весь период обращения бумаг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал