вдо

Анализ эмитента: ООО "ДиректЛизинг" (за 3кв. 2024 г.) | Облигации

- 17 февраля 2025, 11:25

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 458 млн. руб.

— Чистая прибыль (убыток): 18 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 13% (+), долгосрочные обязательства выросли на 11% (-), краткосрочные прибавили 35% (-).

Предприятие сильно закредитованное, заемный капитал превышает собственный в 21,64 раза. Долговая нагрузка уменьшилась на 2% (+).

По финансовым результатам (год-к-году): выручка приросла на 76%, чистая прибыль прибавила 100%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 2 )

Сделки в портфеле ВДО. Возвращаемся к увеличению веса облигаций и снижению веса денег

- 17 февраля 2025, 09:21

- |

На сей раз и по итогам сделок этой недели взаимные веса облигаций и денег в РЕПО с ЦК весьма заметно сдвинутся в пользу облигаций. Примерно на 1,5% от активов.

Есть желание увеличить позицию в РДВ Технолоджи (YTM 34,5%). Если это произойдет, сдвиг достигнет 2%. На деньги будет приходиться 24% активов. Минимальное значение для портфеля PRObonds ВДО с середины 2023 года.

Полностью исключаем Борец и пару бумаг с близкими офертами. В остальном — корректировки с целью удерживать или повысить доходность портфеля.

Все сделки — по 0,1% от активов для каждой из позиций за торговую сессию. Начинаем сегодня.

( Читать дальше )

Наиболее и наименее доходные ВДО. Несколько слов о том, как мы их отбираем, и о Домодедово с Борцом

- 17 февраля 2025, 06:56

- |

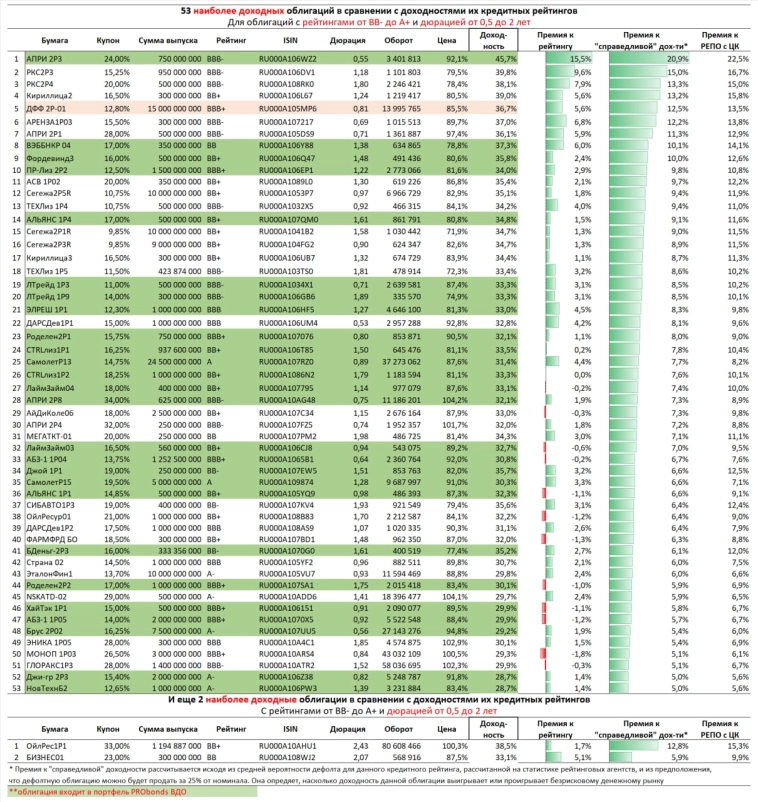

Обычно ограничиваюсь замечанием, что мы покупаем или держим бумаги с премиями к доходности рейтинга и к «справедливой доходности» (о справедливой доходности – в сноске к первой таблице). И не касаемся или продаем бумаги с дисконтами. Поэтому в верхней таблице 👆 множество зеленых строк: эти облигации входят в публичный портфель PRObonds ВДО и обычно – в портфели нашего доверительного управления. А в нижней таблице 👇 нас нет.

Сегодня дополню. У нас разное отношение к отбору облигаций с разными уровнями кредитных рейтингов. Бумаги с рейтингами «BB/BBB», если они притягивают наше внимание, покупаем только или после тщательной проверки (не всегда она возможна), или с обязательным личным контактом с эмитентом.

Для рейтингов «BBB+» и выше (иногда начиная с «BBB») делаем шаблонную и лаконичную справку. Предположение в том, что срок дожития эмитента в случае серьезных проблем тем длиннее, чем выше его кредитный рейтинг. Соответственно, реализовавшийся риск в более высоком рейтинговом спектре обойдется портфелям меньшим ущербом. При предварительной оценке можно не зарываться в детали.

( Читать дальше )

Новые облигации Мани Мен – 27,5% от главного конкурента Займера

- 16 февраля 2025, 22:44

- |

- BBB- от Эксперт РА 01.10.24

- купон до 27,5% ежемес. (YTM до 31,25%)

- 3 года, объем 500 млн., сбор 19.02

📈 Компания примечательна самым высоким кредитным рейтингом среди МФО (не считая связанных с крупными банками Т-Финанс и ОТП-Финанс). Эксперт РА отмечает сокращение рыночной доли МаниМена по состоянию на 1 половину 2024, однако по размеру портфеля и объему выдач это все также топ-2 после Займера, и цифры у них вполне сравнимые

По финансам есть пока только РСБУ за 9м’2024:

- Процентные доходы: 11,6 млрд. (-12,3%)

- Прибыль: 1,54 млрд. (-15,5%)

- Операционый денежный поток: 1,84 млрд. (х2,75)

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 14 февраля 2025 г.

- 14 февраля 2025, 18:33

- |

Технический дефолт ООО "Кузина" (выпуск БО-П02, 22-й купонный период)

- 14 февраля 2025, 11:48

- |

🔴 ООО «Кузина» снова допустило технический дефолт по выплате 22-го купона облигационного выпуска серии БО-П02.

Общая сумма к выплате: 863 100 ₽

Официальная причина неисполнения обязательств: «Обязательство перед владельцами ценных бумаг не исполнено по причине временных финансовых трудностей.»

➖➖➖

Анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | ВсеИнструменты.ру, купон 24,00% | КЛВЗ Кристалл, первый купон 28,00%)

- 14 февраля 2025, 09:41

- |

РДВ ТЕХНОЛОДЖИ 1P1(BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 37%. Интервью с эмитентом YOUTUBE| ВК| RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 февраля 2025 г.

- 13 февраля 2025, 18:36

- |

Генпрокуратура требует полного ареста средств инвесторов по иску к «Домодедово». Эмитенты пока купоны получают. Риски в ВДО очень высокие !

- 13 февраля 2025, 13:16

- |

Генеральная прокуратура (ГП) оспорила решение Арбитражного суда Московской области

о частичном снятии обеспечительных мер с аэропорта «Домодедово» и с одной из его структур –

«Домодедово фьюэл фасилитис»

В конце января с ходатайством о частичном снятии мер в суд обратилась Ассоциация инвесторов АВО, чтобы

«Домодедово фьюэл фасилитис» могла платить купоны держателям своих облигаций.

В начале февраля с аналогичной просьбой в суд обратился и сам эмитент.

6 февраля оба ходатайства были удовлетворены – суд разрешил провести платежи по облигационным выпускам.

Источник

Собираем с рынка премию за риск эмитента ВДО, но не берём сам риск.

- 13 февраля 2025, 11:48

- |

Пока в ОФЗ мы видим планки и уменьшившающиеся доходности на «геополитическом оптимизме», можно посмотреть на ВДО размещения. Тем более на прошлой неделе разбор облигации ВДО многим оказался полезен, поэтому продолжим разбирать отдельные выпуски.

Сегодня про выпуск Ойл Ресурс Групп-001P-01 $RU000A10AHU1

Что за компания?

Российская нефтяная компания в составе крупной группы компаний. Занимается оптовыми поставками нефти и нефтепродуктов.

Что с финансовой устойчивостью?

Свежая отчётность МСФО есть только за I полугодие 2024. Там мы видим рост выручки в три раза год к году (г/г) до 11,3 млрд руб. LTM (последние 12 месяцев) EBITDA – 833,3 млн руб. отношение чистого долга к EBITDA LTM – 1,49х. в целом более чем комфортно. Более свежего отчёта пока нет, но это нет у нас. Больше данные есть у рейтинговых агентств, так в ноябре 2024 года НРА повысило кредитный рейтинг до уровня «BB+|ru|» со стабильным прогнозом. И как последний штрих, ближайшее погашение облигаций будет только весной 2027 в выпуске Ойл Ресурс Групп-БО-01 $RU000A108B83, т.е. крупных расходов пока не планируется.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал