SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

волатильность

Записи в блогах трейдеров смартлаба по теме волатильности.

DJIA: «Волатильность пробила линию тренда» (перевод с elliottwave com)

- 02 октября 2019, 13:19

- |

Вот что делает индекс волатильности CBOE и почему это важно

Анализ фондового рынка EWI — это то, что вы могли бы назвать «тщательным». Наши аналитики не оставляют ничего без внимания.

Действительно, главный аналитик EWI Стив Хохберг отметил:

Мы рассмаотриваем более 100 индикаторов, которые помогают нам оценить правильную интерпретацию волновой структуры.

Одним из таких проверенных временем индикаторов является индекс волатильности CBOE (VIX), который также известен как «индикатор страха».

2 августа наш финансовый прогноз по волнам Эллиотта гласил:

Волатильность рынка была относительно незначительной, но она должна измениться в ближайшие месяцы.

За 40 лет наблюдения за рынком наши аналитики заметили, что периоды низкой волатильности рынка всегда сопровождаются периодами высокой волатильности и наоборот. Это может показаться вам очевидным выводом, но вы будете удивлены тем, сколько раз мы также замечали, что инвесторы имеют тенденцию линейно экстраполировать текущую тенденцию в будущее. Другими словами, когда волатильность высока, они ожидают продолжения того же самого, а когда волатильность низкая, они часто ожидают, что она сохранится.

( Читать дальше )

Анализ фондового рынка EWI — это то, что вы могли бы назвать «тщательным». Наши аналитики не оставляют ничего без внимания.

Действительно, главный аналитик EWI Стив Хохберг отметил:

Мы рассмаотриваем более 100 индикаторов, которые помогают нам оценить правильную интерпретацию волновой структуры.

Одним из таких проверенных временем индикаторов является индекс волатильности CBOE (VIX), который также известен как «индикатор страха».

2 августа наш финансовый прогноз по волнам Эллиотта гласил:

Волатильность рынка была относительно незначительной, но она должна измениться в ближайшие месяцы.

За 40 лет наблюдения за рынком наши аналитики заметили, что периоды низкой волатильности рынка всегда сопровождаются периодами высокой волатильности и наоборот. Это может показаться вам очевидным выводом, но вы будете удивлены тем, сколько раз мы также замечали, что инвесторы имеют тенденцию линейно экстраполировать текущую тенденцию в будущее. Другими словами, когда волатильность высока, они ожидают продолжения того же самого, а когда волатильность низкая, они часто ожидают, что она сохранится.

( Читать дальше )

иГРЫрАЗУМа 2019:Скучно и опасно.

- 02 октября 2019, 12:45

- |

Все коллеги куда-то разбежались и приумолкли. Приходится скучать и опасаться в одиночестве. Рынок вынуждает продавать волатильность и старательно дельта-хеджить проданное, а это всегда скучно и опасно.

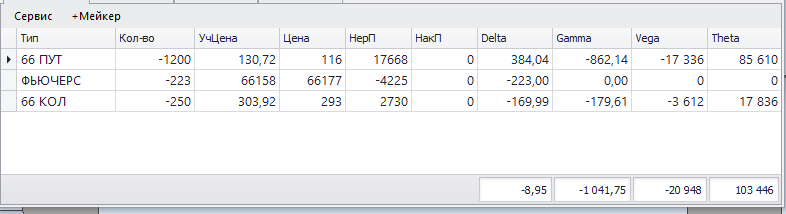

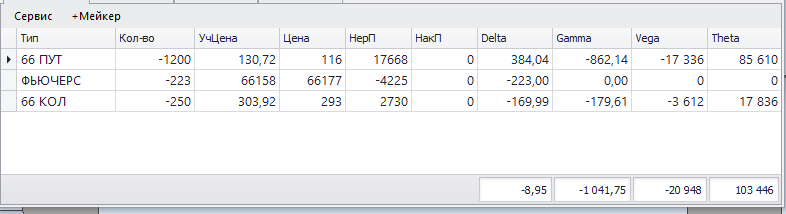

Сейчас имею в завтрашнем си вот это:

gyazo.com/fa659bdd38feefb9eedefecf5947bd44

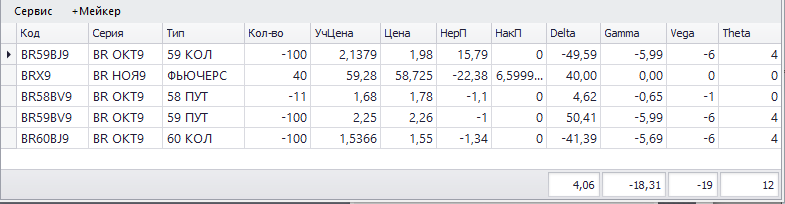

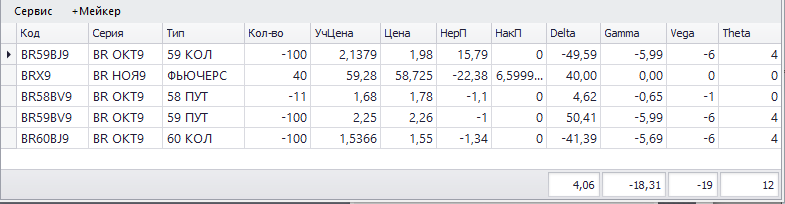

В нефти вот это:

gyazo.com/bc2931b8ec1329c61586c1d7d4e69273

( Читать дальше )

Сейчас имею в завтрашнем си вот это:

gyazo.com/fa659bdd38feefb9eedefecf5947bd44

В нефти вот это:

gyazo.com/bc2931b8ec1329c61586c1d7d4e69273

( Читать дальше )

Создаём рынок волатильности по теории оптимальной улыбки (Market Making Volatility by STO)

- 02 октября 2019, 12:39

- |

Сегодня мы будем выступать в качестве поставщика бесконечной ликвидности по опционам. То есть мы будем безотказно играть в игру с нулевой суммой так, чтобы, как минимум, не проиграть, а это возможно только в том случае, если мы будем продавать и покупать волатильность по цене, соответствующей седловой точке в игре покупателя и продавца, то есть по цене GTO (game theory optimal). Иными словами, мы будем заниматься непосредственно pricing'ом опционов, назначая цены put'ам и call'ам, таким образом, чтобы ни одна стратегия и ни один набор случайных, стохастических стратегий не мог получить положительное преимущество при игре с нами.

Чтобы назначать цену волатильности, для начала, не плохо было бы принять какую-либо модель волатильности. Например, это может быть модель случайного процесса, подчинённого логистическому распределению:

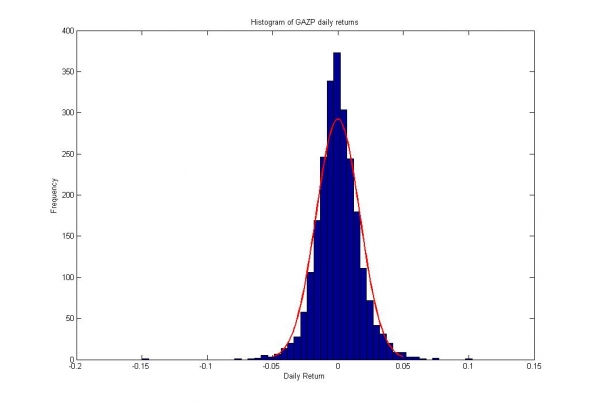

Рис.1. Распределение логарифмических приращений цен акций ПАО Газпром и их аппроксимация логистическим распределением.

или распределению Лапласа:

( Читать дальше )

Волатильный октябрь

- 01 октября 2019, 19:32

- |

Октябрь является самым волатильным месяцем для рынка акций США в исторической перспективе, свидетельствуют данные Wells Fargo Investment Institute. В середине октября пройдет очередной раунд торговых переговоров между США и Китаем, в конце месяца состоится очередное заседание Федеральной резервной системы, а в последний день месяца Великобритания должна покинуть Европейский союз (Brexit).

По расчетам Wells Fargo Investment Institute, в который входят данные с 1928 года, средний помесячный индикатор волатильности для S&P500 cоставляет 19%, в то время как в октябре он достигает 25%. Сентябрь и ноябрь занимают вторую и третью позиции с показателями 21% и 20%, при 'том для остальных месяцев он колеблется в диапазоне 16-18%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал