второй эшелон

Инвестиции во Внебиржевые акции (Брокер по внебиржевому рынку акций)

- 30 мая 2018, 15:29

- |

Сравним эти два типа акций, в том числе поставим каждому параметру оценку в баллах по 10-ти бальной шкале, чтобы потом определить итоговую привлекательность каждого типа акций.

Исходя из имеющейся у нас информации, приведем следующую сравнительную таблицу:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

РОСНЕФТЬ. Результаты по МСФО за 1 кв. 2018 г: рост EBITDA (OIBDA) на 24% год к году, положительный СДП

- 15 мая 2018, 10:28

- |

Выручка и EBITDA близки к уровням 4 кв. 2017 г.

Вчера Роснефть (ROSN RX – ДЕРЖАТЬ) отчиталась по МСФО за 1 кв. 2018 г. Выручка возросла на 22% год к году и на 1% квартал к кварталу до 1 722 млрд руб. (30,3 млрд долл.), на 2,5% ниже консенсус- прогноза. EBITDA, рассчитанная как сумма операционной прибыли и амортизации, выросла на 24% год к году и на 2% квартал к кварталу до 352 млрд руб. (6,19 млрд долл.). Рассчитанный компанией показатель EBITDA, включающий эффект зачета предоплат, увеличился на 16% год к году и снизился на 2% квартал к кварталу до 385 млрд руб. (6,77 млрд долл.), оказавшись на 2,9% выше ожиданий рынка. Чистая прибыль выросла на 459% год к году и снизилась на 34% квартал к кварталу до 95 млрд руб. (1,67млрд долл.), превысив рыночный прогноз на 16%.

Рост продаж нефти обеспечил увеличение выручки год кгоду при слабой конъюнктуре внутреннего рынка.

Главным драйвером роста выручки год к году стала цена нефти: врублевом выражении, по данным Роснефти, средняя цена Urals выросла на 21% год к году и на 5% квартал к кварталу до3,71 тыс. руб./барр. При этом на внутреннем рынке цена нефти поднялась на 22% год к году до 17,3 тыс. руб./т, почтине изменившись квартал к кварталу. Цена высокооктанового бензина на российском рынке увеличилась лишь на 1,3%год к году и упала на 5,4% квартал к кварталу до 34,6 тыс. руб./т. Компания нарастила объемы продаж сырой нефти, впервую очередь в Азию, поэтому выручка от продажи нефти выросла на 32% год к году до 756 млрд руб. (44% от общейвыручки), что компенсировало более медленный рост продаж нефтепродуктов на внутреннем рынке.

( Читать дальше )

ЕЦБ может прояснить сегодня перспективы программы QE

- 26 апреля 2018, 10:28

- |

Запасы нефти в США выросли вопреки прогнозам рынка.

Общий негативный настрой на внешних рынках, заданный еще во вторник снижением американских индексов, а также нисходящее движение цен на нефть и ослабление рубля вызвали вчера падение котировок российских акций. Индекс РТС потерял к концу дня 1,4%, индекс ММВБ почти не изменился. Европейские индексы вчера также заметно подешевели. Индекс Euro Stoxx 50 отступил на 0,7%. Сегодня состоится заседание совета директоров ЕЦБ, и рынок ждет, что банк прояснит перспективы программы количественного смягчения, которая пока действует до сентября этого года. Нефтяные котировки вчера продолжили снижение, которое немного усилилось после публикации данных о состоянии запасов нефти в США. По сообщению американского Минэнерго, на прошедшей неделе объем нефти в хранилищах вырос на 2,17 млн барр., а к запасам бензина прибавилось 840 тыс. барр. Прирост запасов нефти в два раза превзошел оценку API, рынок же, согласно данным, консолидированным агентством Bloomberg, вообще ожидал сокращения запасов на 2,2 млн. барр. Добыча нефти в стране продолжает расти, за прошедшую неделю она увеличилась на 0,4%. В то же время заявление президента Франции Эммануэля Макрона о том, что США, вероятно, выйдут из соглашения по иранской ядерной программе, вернуло цены на нефть к росту. Сегодня котировки Brent колеблются вблизи отметки 74,5 долл./барр. Американский рынок после волатильной сессии завершил день небольшим ростом. Доллар заметно подорожал, а доходность 10- летних UST закрепилась на уровне выше 3%. Завтра будет опубликована оценка ВВП США за 1 кв. 2018 г. Состояние экономики станет важным фактором для инвесторов перед заседанием ФРС на следующей неделе. Хотя на этом заседании не ожидается изменения ставки, данные по ВВП окажут влияние на общую оценку экономических перспектив регулятором, а следовательно, на оценку рынком перспектив повышения ставки в дальнейшем. Азиатские фондовые индексы сегодня двигаются разнонаправленно, котировки фьючерса на S&P 500 не меняются. Российский рынок может немного вырасти при открытии торгов.

( Читать дальше )

Нефть и газ. ГАЗПРОМ.Рассматривается проект строительства нового газохимического комплекса

- 23 апреля 2018, 11:32

- |

Планы строительства крупного газохимического комплекса на Балтике.

Как сообщают «Ведомости», Газпром (GAZP RX –ПОКУПАТЬ) планирует построить газоперерабатывающий и газохимический комплекс на побережье Балтийского моря впартнерстве с АО «Русгаздобыча». Мощность переработки можетсоставить 45 млрд куб. м газа в год, стоимость проекта – около20 млрд долл.

Вероятно создание полимерного производства.

По данным «Ведомостей», комплекс планируется построить недалеко от крупного экспортного порта в Усть-Луге под Санкт-Петербургом. После очистки от примесей часть газа (14–15 млрд куб. м в год) будет направляться на сжижение на заводе «Балтик СПГ». По- видимому, планируется создать мощности по производству полимеров с использованием этана и бутан-пропановой фракции в качестве сырья. Мы полагаем, что очищенный метан будет по-прежнему поставляться на экспорт.

Газохимия может позволить монетизировать свободные мощности добычи газа.

( Читать дальше )

Обувь России - история плохого роста

- 20 апреля 2018, 18:37

- |

Недавно писал вот здесь: smart-lab.ru/blog/466353.php, что Обувь России — это, возможно, история крутого роста. Ренессанс капитал дает рекомендацию покупать (upside 66%)

Но крутой истории пока не будет

Компания не только рителер, но и МФО, про это читайте здесь: t.me/intrinsic_value/79. Но на самом деле, проблема компании – это не ее побочные финансовые услуги населению, проблема – это, собственно, основной бизнес.

У компании запасов на 6.5 млрд рублей, а закупок в год всего на 5 млрд (данные 2017 года). То есть обувь на складе в среднем лежит 475 дней. Ренессанс капитал описывает как обычные проблемы с «управлением запасами», но это не так. Посмотрел отзывы о Westfalika на форумах. Негативных больше в 4 раза, чем позитивных. Товар компании просто плохо продается.

В довесок к огромным запасам, компания навыдовала 4 млрд авансов китайским производителям и продала товара на 3 млрд в кредит. В совокупности, оборотный капитал в 2017 году составил 120% от выручки, а если очистить выручку от микрофинансовых доходов, то соотношение будет ещё выше – 140%.

( Читать дальше )

Обувь России - Upside 65.8% - Ренессанс Капитал

- 20 апреля 2018, 02:02

- |

Обувь России одна из немногих, недавно вышедших на IPO, компаний в России. Компания – карлик по меркам публичных торгов – всего 10.8 млрд выручки за 2017 год. Однако free float у компании довольно большой – 39%, за счет чего ее нельзя считать беспросветным неликвидом.

Компания, по большому счету, классический ритейлер. Всего 6% продукции производится на собственных мощностях, остальное производится в Китае. Однако почти весь товар – это собственные торговые марки, что хорошо. Основным и единственным известным брендом компании является Westfalika. Компания также развивает ещё 4 марки магазинов, однако они мне ни о чем не говорят.

Ренессанс капитал ставит рекомендацию «покупать» по акциям компании с целевой ценой 189 руб. за акцию (upside – 65.8%). Вот основные причины:

1) Компания планирует открыть 400 новых магазинов за 3 года. Выручка в 2017-20 гг, по прогнозам, будет расти в среднем на 19% в год, а чистая прибыль, за счет эффекта масштаба, на 27%

2) Текущая оценка компании 7.4х P / E ’2018, что, например, на 29% ниже чем у Детского мира

( Читать дальше )

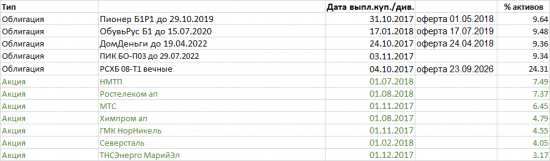

Мой доходный портфель: облигации "второго эшелона" + дивитикеры

- 02 октября 2017, 13:56

- |

60% облигаций, 40% дивитикеров (текущих и потенциальных). Со временем доведу долю облигаций до 80%, для надежности.

Химпром — рисковый актив, но похвальна тенденция выплаты промежуточных дивидендов. Показатели, кроме уровня долга, тоже хороши. Но рентабельность компании выше среднего, не опасно.

ТНСЭнерго Марий Эл — понимаю, что дивиденд разовый и из нераспределенки. Но компания недооценена по всем мультипликаторам, кроме P/B. Тем не менее, рентабельность данного энергосбыта высока, уровень долгов невысокий.

Ростелеком ап — пересмотрел свой взгляд. Рентабельность компании невысокая, поэтому дивиденды лучше реинвестиций. Поскольку компания будет монопольным поставщиком услуг для госорганизаций и собирается распродать ненужную недвижимость, денежный поток может вырасти. Взрывного роста капитализации не жду, просто дивитикер, более выгодный, чем ОФЗ.

ГМК НорНикель и Северсталь — компании с долларовой выручкой, не повредят.

Индекс ММВБ на старте роста.

- 23 августа 2017, 10:01

- |

Достаточно оптимистично выглядит ММВБ. Пробой локального максимума все еще актуален, ярко выраженная растущая динамика. Сброс шортов вчера. Похоже, что можно заявить о продолжении тренда на повышение в ряде бумаг. Но я бы не стал ставить на голубые фишки в текущий момент. Более логично выглядит второй эшелон и только затем появится момент в топ 7. Похоже в этом отличительная черта текущего момента. Обычно фишки должны реагировать первыми на рост, далее второй, затем третий. Но не в этот раз.

Желаю всем профитных сделок!

vk.com/club_ramlcity

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал