газпромнефть

Вечерний обзор рынков📈

- 24 августа 2023, 19:05

- |

Курсы валют ЦБ: 💵USD — ↘️94,4007 💶EUR — ↗️102,4719 💴CNY — ↗️12,9407

▫️Российский фондовый рынок сегодня торговался на минорной ноте — индекс Мосбиржи по итогам основной торговой сессии снизился на 0,28% на объемах ниже среднего.

▫️В БРИКС приглашены Аргентина, Египет, Эфиопия, Иран, Саудовская Аравия и ОАЭ. Они станут полноправными участниками объединения с 1 января 2024 г., когда председательство в БРИКС перейдет к России.

▫️ЦБ РФ: международные резервы РФ за неделю снизились на 1,1% ($6,3 млрд) и на 18 августа 2023 г. составили $579,5 млрд.

▫️Угольная промышленность 🔴

Главный исполнительный директор «Роснефти» Игорь Сечин обратил внимание президента Владимира Путина на проблему сокращения поставок нефтеналивных грузов на восток по железной дороге. Сечин подчеркнул, что сокращение объемов перевозки грузов с высокой добавленной стоимостью и налоговых отчислений негативно влияет на нефтяную отрасль. Глава «Роснефти» предложил установить более высокий приоритет для всех грузов, производимых на российских НПЗ, и ввести новую методологию доступа к железнодорожной инфраструктуре.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📰"Газпром нефть" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 24 августа 2023, 18:50

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг: регистрация ПАО Московская Биржа изменений в программу биржевых облигаций документарных процентных и/или дисконтных неконвертируемых на предъявителя с обязательным централизованным хранением Публичного акционерного общества «Газпром нефть» с идентификационным номером 4-00146-A-003P-02E от 16....

( Читать дальше )

📰"Газпром нефть" Регистрация изменений, внесенных в программу облигаций

- 24 августа 2023, 18:47

- |

2.1. Вид ценных бумаг (облигации), серия (при наличии) и иные идентификационные признаки облигаций, указанные в программе облигаций: биржевые облигации документарные* процентные и/или дисконтные неконвертируемые на предъявителя с обязательным централизованным хранением, идентификационный номер программы биржевых облигаций: 4-00146-А-003Р-02Е от 16....

( Читать дальше )

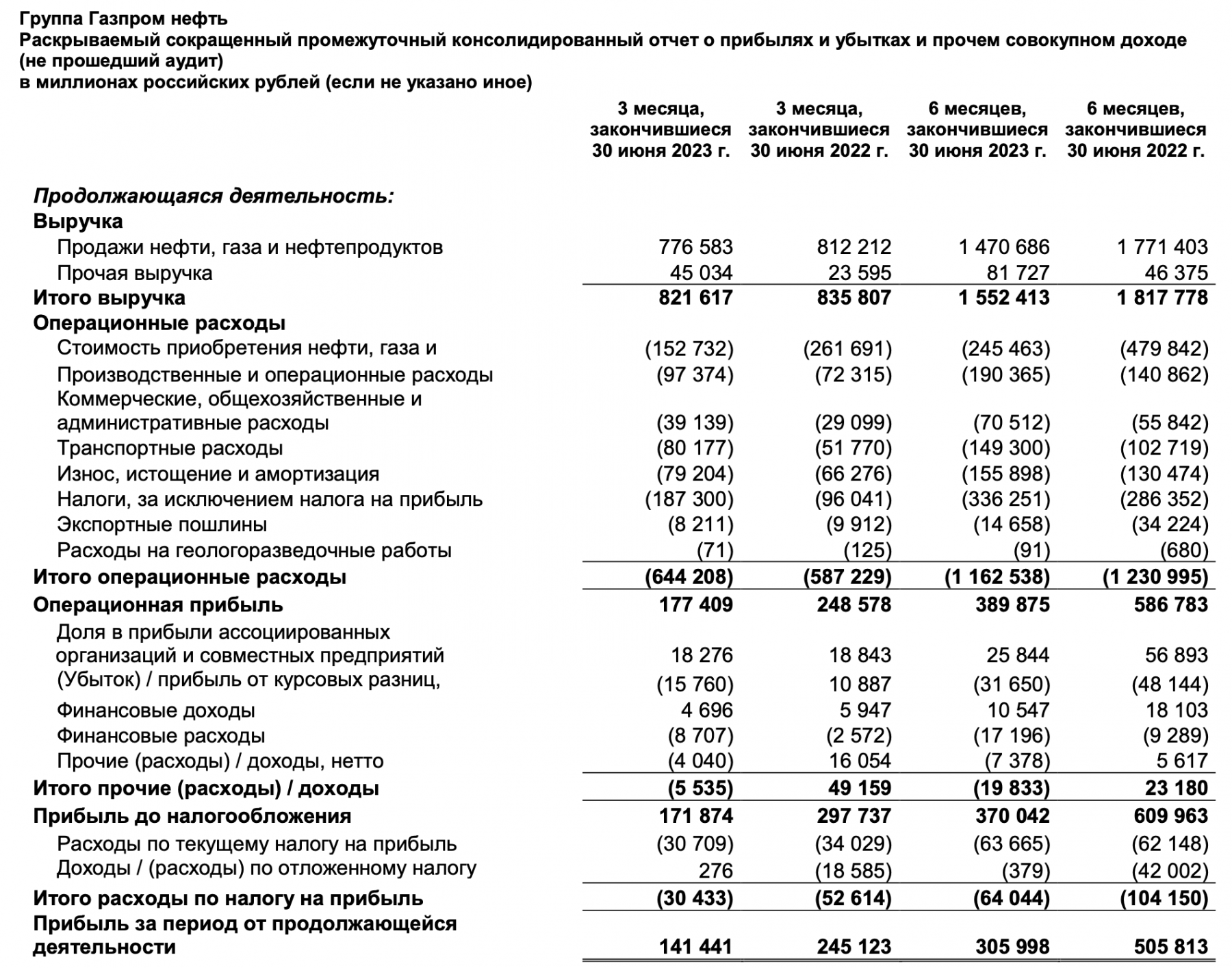

Газпром нефть — Прибыль мсфо 6 мес 2023г: 305,998 млрд руб (-42% г/г)

- 24 августа 2023, 17:49

- |

4 741 299 639 обыкновенных акций

e-disclosure.ru/portal/files.aspx?id=347&type=1

Капитализация на 24.08.2023г: 3,071.18 трлн руб

Общий долг на 31.12.2019г: 1,330.50 трлн руб/ мсфо 1,612.29 трлн руб

Общий долг на 31.12.2020г: 1,500.36 трлн руб/ мсфо 1,996.73 трлн руб

Общий долг на 31.12.2021г: 2,032.55 трлн руб/ мсфо 2,422.28 трлн руб

Общий долг на 31.12.2022г: 1,870.34 трлн руб/ мсфо 2,393.16 трлн руб

Общий долг на 30.06.2023г: 1,662.72 трлн руб/ мсфо 2,122.97 трлн руб

Выручка 2019г: 1,809.83 трлн руб/ мсфо 2,485.31 трлн руб

Выручка 6 мес 2020г: 668,161 млрд руб/ мсфо 912,833 млрд руб

Выручка 2020г: 1,512.79 трлн руб/ мсфо 1,999.62 трлн руб

Выручка 6 мес 2021г: 1,173.37 трлн руб/ мсфо 1,337.76 трлн руб

Выручка 2021г: 2,675.24 трлн руб/ мсфо 3,068.44 трлн руб

Выручка 6 мес 2022г: 1,775.70 трлн руб/ мсфо 1,817.78 трлн руб

Выручка 2022г: рсбу/ мсфо компанией не опубликованы

Выручка 6 мес 2023г: 1,409.91 трлн руб/ мсфо 1,552.41 трлн руб

Убыток от курсовых разниц – мсфо 6 мес 2018г: 24,317 млрд руб

( Читать дальше )

Газпромнефть и отчет за 1 полугодие 2023 года: с финансами полный порядок

- 24 августа 2023, 15:48

- |

Газпромнефть: открывает отчетность и новые арктические горизонты? Ждем высоких дивидендов

Ранее было много аналитиков скептиков, что «высоких дивидендов и прибыли как в 2022 году у нефтегаза уже не будет» — в отчетности же видно, что это не так (и это было ожидаемо нами)

В квартальном разрезе чистая прибыль выглядит небольшой, если сравнивать с «лучшей конъюнктурой» на рынке нефти для России в 1 полугодии 2022 года (тогда еще и Европа была открыта для экспорта)

Но правильнее «разбить» на полугодия и «достать» прибыль по МСФО за 1 полугодие у Газпромнефти из отчета Газпрома:

( Читать дальше )

Газпром нефть во 2 полугодии покажет неплохие результаты за счет высоких внутренних цен и слабого рубля - Промсвязьбанк

- 24 августа 2023, 15:43

- |

— Выручка: 1,552 трлн руб., -14,6% г/г;

— EBITDA: 545,8 млрд руб., -23,9% г/г;

— Рентабельность по EBITDA: 35,2%, -4,3 п.п.;

— Чистая прибыль, относящаяся к акционерам: 304,4 млрд руб., -40% г/г.

( Читать дальше )

Обзор результатов Газпром нефти за I пол. 2023 г. по МСФО. Есть ли потенциал в акциях?

- 24 августа 2023, 15:32

- |

— Выручка: 1552,4 млрд руб. (-14,6% г/г)

— EBITDA: 545,8 млрд руб. (-23,9% г/г)

— Чистая прибыль: 304,4 млрд руб. (-40,1% г/г)

Результаты вышли в рамках наших ожиданий. Цифры в отчёте по МСФО не сильно отличаются от РСБУ, который опубликовали 12 августа 2023 г. Снижение финансовых показателей обусловлено низкими ценами на нефть и курсом доллара по сравнению с аналогичным периодом прошлого года.

Кроме этого, в I пол. 2023 г. был большой дисконт на российскую нефть. Сейчас, он меньше, а цены на нефть в рублях выше. Поэтому ожидаем рост финансовых показателей Газпром нефти во II пол. 2023 г.

Несмотря на ожидаемый рост финансовых показателей, считаем, что потенциал роста ограничен. По нашим оценкам, промежуточные дивиденды за I пол. 2023 г. составляют 32 руб. Текущая дивидендная доходность составляет 4,98%. Суммарно за год, мы можем увидеть дивиденды в размере 80-90 руб. По текущим ценам, потенциальная дивдоходность может составить 13,2%, что в свою очередь, чуть выше доходностей по ОФЗ.

( Читать дальше )

Газпром нефть опубликовала отчет по МСФО за I полугодие 2023 года

- 24 августа 2023, 15:00

- |

Ключевые показатели:

• Выручка: 1,552 трлн руб., -14,6% г/г

• EBITDA: 545,8 млрд руб., -23,9% г/г

• Рентабельность по EBITDA: 35,2%, -4,3 п.п.

• Чистая прибыль, относящаяся к акционерам: 304,4 млрд руб., -40% г/г

Результаты компании превзошли консенсус-прогноз Интерфакса по прибыли, что является позитивным моментом, равно как и возврат к раскрытию информации.

👍В 2022 г. Газпром нефть не публиковала никаких данных, поэтому оценка деятельности была затруднена. При этом очевидно, что в прошлом году компания хорошо заработала, поэтому на фоне высокой базы результаты I полугодия и II квартала 2023 г. вышли слабее. Кроме того, год назад переработка нефти была более рентабельной в силу больших компенсаций по демпферу, слабого рубля и высоких цен на нефть.

👍Из позитивных моментов отчетности также отметим, что компания отлично поработала над операционными расходами и сократила их по сравнению с I полугодием 2022 г. почти на 6%, до 1,16 трлн руб.

( Читать дальше )

Марка бензина Аи-95 на Санкт-Петербургской товарной биже 24 августа подорожала на 1,11%, до 71 746 рублей за тонну - очередной ценовой рекорд

- 24 августа 2023, 14:54

- |

1prime.ru/gasoline/20230824/841562314.html

Дивиденды Газпром нефти за 1 полугодие 2023 года могут быть на уровне 35,5 рубля на акцию - Синара

- 24 августа 2023, 12:56

- |

Относительно прогноза рынка EBITDA в 546 млрд руб. и чистая прибыль акционерам в 304 млрд руб. оказались на 2% и 6% выше соответственно. Из-за выплаты дивидендов за 9М2022 в размере 331 млрд руб. чистый долг по сравнению с концом 2022 г. вырос почти вдвое, достигнув 666 млрд руб., а его отношение к EBITDA составило, по нашим оценкам, около 0,6.

Мы обращаем внимание на достаточно низкий свободный денежный поток как в 1П22, так и в 1П23. В пересчете на год свободный денежный поток* в 74 млрд руб. соответствует доходности FCF в 4,8%. Если исходить из коэффициента выплаты в 50%, минимальный размер дивидендов за 1П23 с корректировкой на курсовые разницы оцениваем в 35,5 руб. на акцию (текущая дивидендная доходность — 5,4%), но размер дивидендов превышает показатель FCF*. По акциям Газпром нефти сохраняем рейтинг «Держать».Бахтин Кирилл

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал