гк «сегежа»

Российские власти решили реструктурировать долг Segezha Group в размере около ₽150 млрд

- 15 апреля 2025, 17:19

- |

Российские власти нашли решение проблемы с долгами Segezha Group, превышающими 150 млрд руб., сообщил глава Минпромторга Антон Алиханов. Кредиторы и собственники согласовали механизм реструктуризации, обсуждается также участие банков в капитале компании.

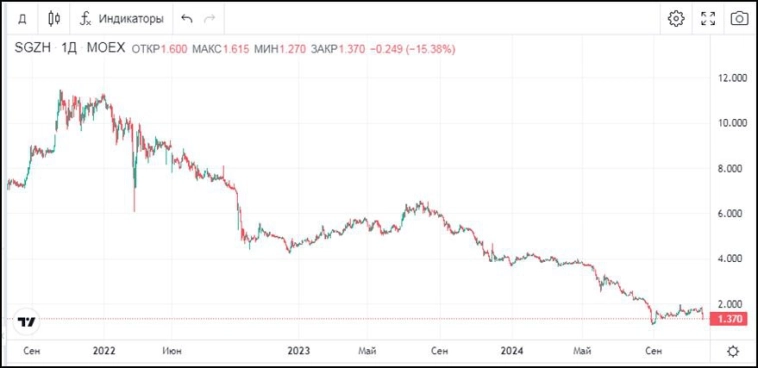

По данным отчетности на конец III квартала 2024 года, долг Segezha составлял 143 млрд руб. После IPO в 2021 году акции компании упали более чем в четыре раза. Центральный банк, по словам министра, проявил гибкость, поддержав план оздоровления.

В числе кредиторов холдинга — ВТБ, Сбербанк, Альфа-банк и МКБ. Глава ВТБ Андрей Костин отметил необходимость реструктуризации, но подчеркнул, что вопрос конверсии долга пока открыт.

Минпромторг рассчитывает использовать успешный кейс Segezha для других проблемных компаний, в частности, группы «УЛК» из Архангельской области, испытывающей аналогичную долговую нагрузку. Речь идет о системной поддержке лесопромышленного сектора на северо-западе России.

…………….

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Ахтунг, ахтунг - Сегежа - рестракт!!!

- 15 апреля 2025, 14:38

- |

Вчера в СМИ появилась информация о том, что Правительство РФ вместе с ЦБ РФ и кредиторами Сегежи согласовали проект реструктуризации долгов компании. Деталей пока нет, а хотелось бы увидеть, на что согласились банки-кредиторы.

Если вкратце описать предысторию, то Сегежа — это крупнейший лесопромышленный холдинг в РФ, контролирующий акционер там — АФК Система. Компания бурно развивалась, скупая на заемные деньги массу активов в отрасли лесопереработки и лесозаготовки, а далее экспортировала свою продукцию, преимущественно в Европу. Но потом случилось СВО, компания попала под санкции и у нее начались проблемы, которые постепенно превратились в катастрофу. Экспорт в Китай оказался невыгодным из-за расходов на логистику, да и китайская экономика не в лучшем состоянии, а российскому рынку продукция Сегежи в таком количестве не нужна.

На текущий момент Сегежа по сути банкрот, она не в состоянии обслуживать свои долги. Весь прошлый год обсуждался вопрос о допэмиссии акций компании, чтобы влить туда до 100 млрд р.

( Читать дальше )

Алиханов заявил, что найдено решение по долгу «Сегежи» с собственниками и кредиторами

- 15 апреля 2025, 02:57

- |

Решение по долговой нагрузке Segezha Group с собственниками и кредиторами компании найдено, и Банк России пошел в этом навстречу, пишут «РИА Новости», ссылаясь на заявления министра промышленности и торговли РФ Антона Алиханова в рамках совещания у президента РФ Владимира Путина.

«Недавно мы рассматривали конкретно проект группы компаний Segezha и смогли найти решение вместе с кредиторами, с собственниками этой группы. И сейчас планируем подготовить еще компанию к рассмотрению. Это группа компаний УЛК, тоже из Архангельской области. У них есть определенные сложности, достаточно существенный уровень кредитной нагрузки. Мы надеемся повторить тот же уровень, который у нас получился с Segezha. Будет требоваться как реструктуризация и участие в возможных капиталах банков. Хочу поблагодарить Банк России, они пошли нам навстречу в кейсе с Segezha», — заметил Алиханов.

В ходе дня акции «Сегежи» подскакивали более чем на 16%, а к текущему времени торгуются в плюсе на 10,7%.

( Читать дальше )

Власти, Segezha, кредиторы и ЦБ согласовали условия реструктуризации долга

- 14 апреля 2025, 20:33

- |

Схема реструктуризации долговой нагрузки подконтрольного АФК «Система» лесопромышленного холдинга Segezha Group согласована с его собственниками, банками-кредиторами и ЦБ, сообщил глава Минпромторга РФ Антон Алиханов в рамках совещания президента РФ Владимира Путина с правительством.

«Недавно мы рассматривали конкретный проект группы компаний Segezha и смогли найти решение вместе с кредиторами, с собственниками этой группы», — сказал он.

Из слов министра следует, что кейс с решением проблемы долга Segezha предполагает как реструктуризацию, так и возможное участие банков в капитале компании.

«Сейчас планируем подготовить ещё одну компанию к рассмотрению — это группа компаний УЛК, тоже из Архангельской области. У них есть определенные сложности, достаточно серьезный уровень кредитной нагрузки, но надеемся повторить тот же опыт, который у нас получился с Segezha: будет требоваться как реструктуризация, так и участие, возможно, в капитале банков», — заявил министр.

( Читать дальше )

⭐️Парад фу-фу-фу оферт💩 в облигациях продолжается.Сегежа👋

- 17 января 2025, 07:54

- |

Аферы (оферты) с заниженным купоном становятся массовыми. Мы продолжаем вешать 💩 на таких эмитентов и приглашаем в наш 🤬Black-list

🤬Black-list – список компаний, где нерыночные ставки после оферт приводили к убыткам. Компании зарабатывают на забывчивых инвесторах и зачастую это именно розничный инвестор, у кого в портфеле 20+ выпусков, а сам портфель на пару сотен тысяч. За всем не уследишь.

Яркими примерами 💩фу-фу-фу оферты стали:

Последний, например, показал -30% за пару дней. Где уж тут надежные инвестиции? И не важно, какой рейтинг. Меняется купон — меняется цена

( Читать дальше )

На что стоит обращать внимание в отчетности эмитента? Разбираем отчетность эмитента на примере Сегежи

- 12 января 2025, 12:30

- |

🪓 Сегежа: стоит ли покупать акции после допэмиссии?

- 06 января 2025, 02:16

- |

Казалось бы, доп. эмиссия решает ключевую проблему компании – высокий долг. Но, с другой стороны, прибыль на акцию (когда она у компании вновь появится) сократится в разы. Станет ли SGZH привлекательной?

📊 Рассмотрим основные финансовые результаты компании за 9 месяцев:

🔹 Выручка +19% г/г, составила 76,0 млрд руб.

🔹 OIBDA +23% г/г, до 8,6 млрд руб. Рентабельность OIBDA составила 11%, что на уровне предыдущего года.

🔹 Чистый убыток за 9 месяцев 2024 года составил 14,9 млрд руб., что на 43% больше г/г, из-за увеличения расходов по процентам.

🔹 Объем чистого долга на конец сентября 2024 года составил 143,5 млрд руб.

💰 Доп. эмиссия

Это решение поможет снизить долговое бремя и затраты на проценты, но также приведет к сильному размытию акций. Оценка по EV/OIBDA даже в 2025 году составит 11-12, что очень много по меркам отрасли. У суперпроблемного Мечела это 4-5. То есть компания просто-напросто дорого оценена. Да, визуально котировки рухнули, но фактически доп. эмиссия делает оценку высокой. Еще и собственный план по OIBDA на текущий год не выполнят. Прогнозировали 18 млрд, за 9 мес заработали меньше половины.

( Читать дальше )

ГК «Сегежа»: дефолту не быть

- 11 декабря 2024, 20:18

- |

Компания: «Сегежа» $SGZH RU000A1041B2

Текущая цена: 630,1

Upside: 58,7% (к номиналу)/42,2% (к колл-опциону)

Идея от банка Альфа банка:

«Сегежа» объявил о намерении провести SPO объемом до 101 млрд руб. в 2025 г. Акции дополнительного выпуска планируются к размещению по закрытой подписке в пользу группы АФК «Система» (AA-(RU)/ ruAA-) и ряда внешних инвесторов. АФК «Система» является мажоритарным акционером Сегежи с долей 62,2%.

Кредитный рейтинг ГК Сегежа (ruBB+/ прогноз «развивающийся») отражает крайне высокий риск дефолта. При этом в ноябре текущего года Сегежа полностью исполнила обязательства по оферте по выпуску облигаций 002P- 01R (объем выпуска 10 млрд руб.).

Мы считаем базовым сценарием привлечение средств в капитал ГК «Сегежа» через SPO объемом до 101 млрд руб. в 2025 г. в пользу основного акционера АФК «Система». Вопрос о допэмиссии акционеры рассмотрят на внеочередном собрании 26 декабря 2024 г, организационный процесс проведения SPO, по словам менеджмента Сегежи, займет примерно четыре месяца.

( Читать дальше )

🚀Segezha. Интересны ли облигации на фоне допэмиссии?

- 22 ноября 2024, 12:08

- |

Лесопромышленная компания объявила параметры допэмиссии. Может ли это решить проблему с долгом и стоит ли покупать бонды?

❓Что случилось?

Segezha заявила, что акционеры должны принять решение по допэмиссии. Цена размещения составит ₽1,8 за акцию, в общем компания планирует привлечь ₽101 млрд.

Размещение пройдет в пользу АФК Системы (главный акционер) и других внешних кредиторов. ВОСА по этому вопросу намечено на 26 декабря.

Акции Segezha (SGZH) после этого закономерно упали на более чем 20%. Сейчас по ним проводится дискретный аукцион.

👉Если забыли, что такое «допэмиссия» — скорее читайте наш инвестликбез

😭Неужели «допка» не спасет?

Поможет, но только краткосрочно.

Чистый долг составляет более ₽140 млрд. Допэмиссия на ₽101 млрд, можно сказать, закрывает для компании вопрос с обслуживанием долга. Однако ВОСА еще не было, мы не знаем реального объема допэмиссии.

Но даже если ее выкупят полностью, проблемы компании никуда не денутся. Для полного оздоровления Segezha и повышения инвестиционной привлекательности нужно улучшение конъюнктуры в бизнесе.

( Читать дальше )

Сегежа и допэмиссия. Что дальше?

- 22 ноября 2024, 07:58

- |

Segezha Group — ведущий российский вертикально-интегрированный лесопромышленный холдинг с полным циклом лесозаготовки и переработки древесины.

В настоящее время компания имеет большую долговую нагрузку: на 30.09.24 общий объем чистого долга составил 143,5 млрд.р, чистый долг/EBITDA около 14х, свободный денежный поток остается отрицательным из-за убытков. Покрыть часть долга было решено за счет допэмиссии акций. Недавно стали известны параметры допэмиссии: компания намерена привлечь до 101 млрд р. с помощью размещения акций по 1,8 р. за штуку. В ходе допэмиссии часть акций выкупит мажоритарный акционер АФК Система.

В сентябре рейтинговое агентство «Эксперт РА» понизило рейтинг Сегежи до до уровня ruВВ+, прогноз по рейтингу развивающийся. Такой рейтинг был установлен в связи с ухудшением долговой и процентной нагрузок по сравнению с датой последнего пересмотра рейтинга, вызванных снижением показателя EBITDA группы на фоне общего спада в отрасли и ростом стоимости заемного финансирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал