госдолг

Итоги недели 16.07.2020. Итоги встречи ОПЕК+. Курс доллара и нефть

- 16 июля 2020, 20:22

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 32 )

США развалится ради дефолта госдолга?

- 10 июля 2020, 17:19

- |

Сегодня дело стремительно движется к новой гражданской войне в США, констатирует Мейсан. Республиканская и Демократическая партии разошлись во взглядах на действительность не меньше, чем перед Гражданской войной 1861–1865 годов. Нынешний конфликт вовсе не расовый, белых и азиатов участвует в протестах и погромах едва ли не больше, чем черных. Речь идет о выборе будущего страны. США уцелеют, лишь если смогут поставить перед собой новые великие цели, но именно сейчас сделать это почти невозможно.

Соединенные Штаты после развала СССР тоже должны были развалиться. Однако империалистическая политика Джорджа Буша позволила после терактов 11 сентября стране удержаться Фото: © Брайан Смит, РИА «Новости»

Соединенные Штаты после развала СССР тоже должны были развалиться. Однако империалистическая политика Джорджа Буша позволила после терактов 11 сентября стране удержаться Фото: © Брайан Смит, РИА «Новости»

В июне дефицит федерального бюджета США составил $863 млрд, что почти в сто раз выше показателя за аналогичный период прошлого года. Растущая нехватка денег в американской казне связана с рекордными тратами правительства Штатов на ликвидацию последствий коронавируса.

В июне 2020 года дефицит бюджета США составил $863 млрд по сравнению с $8 млрд за аналогичный период 2019-го. Об этом говорится в докладе бюджетного управления конгресса Штатов.

( Читать дальше )

Итоги недели 09.07.2020. Курс доллара, нефть и другие рынки

- 09 июля 2020, 20:22

- |

( Читать дальше )

Тени 30-х годов возвращаются…

- 21 июня 2020, 12:10

- |

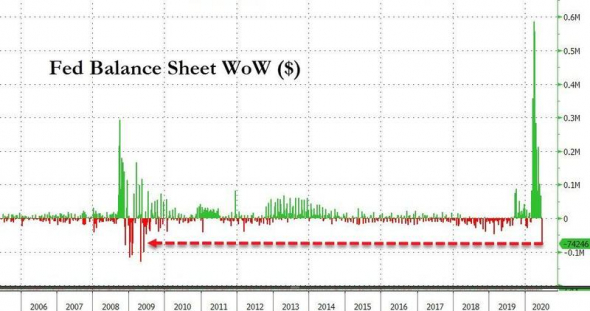

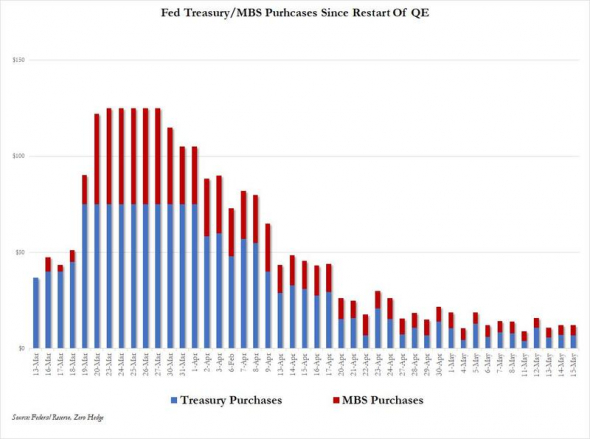

Итак, это свершилось. Словно услышав голоса тех, кто боялся реализации пресловутого гиперинфляционного сценария краха доллара, Пауэлл начал действовать. Баланс ФРС пошел вниз (в недельном выражении), пока за счет сокращения своп-операций с другими ЦБ и урезания размеров проводимых аукционов РЕПО с коммерческими банками:

(Баланс ФРС снижается максимальным темпом с 2009 года в недельном выражении.)

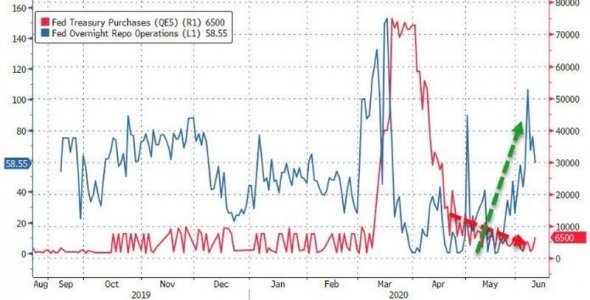

Однако важно помнить, что по мере снижения объемов программы QEternity (в настоящий момент ее потолок составляет $120 млрд в месяц), востребованность аукционов РЕПО возросла:

( Читать дальше )

Государственный долг США. Почему доллару скоро придет конец.

- 19 июня 2020, 11:16

- |

Добрый день. В комментариях к нашему последнему посту, один из читателей написал комментарий, о большом долге США. Смогут ли США вернуть этот долг? Зачем они его так раздули? И приводит этот довод, как аргумент в пользу того, что в скором времени финансовые рынки постигнет крах, который мир не видел. Об этом и поговорим.

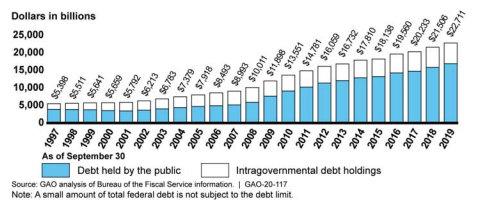

Для начала взглянем на структуру государственного долга США по итогам 2019 года.

( Читать дальше )

Велик ли внешний и совокупный долг России

- 18 июня 2020, 06:54

- |

В то время как развитые страны активно привлекают деньги, в т.ч. на внешних рынках, для поддержки своих экономик, Россия не предпринимает серьезных действий по увеличению внешней долговой нагрузки. Это давняя и вынужденная тенденция, вызванная введением санкций после присоединения Крыма.

Внешний государственный долг России составляет около 70 млрд. долл. По отношению к ВВП это всего чуть более 4%.

Схожую динамику показывает и корпоративный внешний долг, если полностью полагаться на методику подсчета ЦБ. В ней во внешний корпоративный долг включаются также обязательства по прямым инвестициям, которые в российских реалиях в основном формируются за счет кредитных отношений российских дочек с зарубежными головными компаниями.

( Читать дальше )

Что делают китайцы?

- 16 июня 2020, 20:01

- |

"China, Mainland" 41408 2020-04 "1,072,804" "1,028,311" "44,493" "China, Mainland" 41408 2020-03 "1,081,615" "1,048,890" "32,725" "China, Mainland" 41408 2020-02 "1,092,261" "1,088,850" "3,411"

Очевидно, что китайцы хотят распродать госдолг США, пока американцы им его не «простили» из-за covid-19 или по какой другой смешной причине. Под страхом чего они вынуждены длинные бумаги менять на короткие, а не просто распродавать в одну калитку? Ведь в отношении заключенной со Штатами сделки они не очень напрягаются с исполнением своих обязательств. Т.е. боятся больше не штатовцев, а как бы рынок долга не обрушить раньше времени? Так что ли?

У кого какие мысли по поводу того, почему китайцы не сильно долг распродают. Скорее, с марта они его активно обменивают на короткие treasures.

Новые суровые санкции против нефтегазового сектора РФ и суверенного долга.

- 12 июня 2020, 17:32

- |

Группа республиканцев в Конгрессе США предложила признать Россию спонсором терроризма и ввести новые суровые санкции против нефтегазового сектора РФ и суверенного долга. Интересно, что ранее с подобными инициативами выступали демократы. Итак, в американской элите сложился консенсус в отношении России, поэтому продвижение вопроса санкций из ада, который периодически появляется на повестке, вполне возможно. Хотя рубль на новости почти не среагировал, наверное считается, что США вряд ли ввяжется в войну на два фронта — против Китая и России одновременно, кроме того, в этом видят отражение предвыборной борьбы. Что же, поглядим.

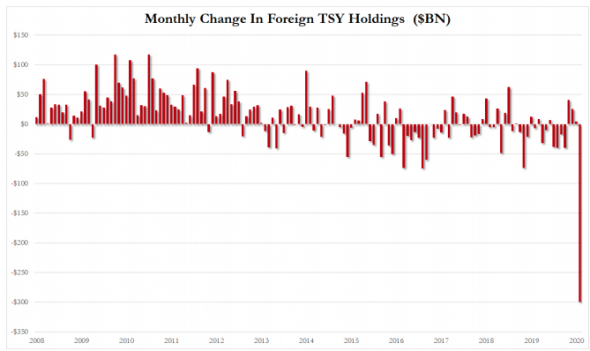

Иностранцы избавились от рекордного объема «трежериз» в марте

- 21 мая 2020, 10:58

- |

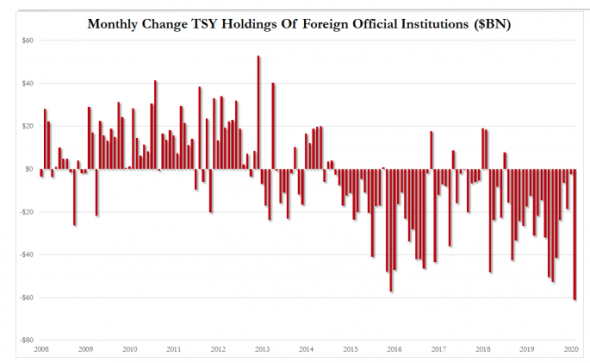

Причем рекордные продажи госдолга США наблюдались как со стороны иностранных официальных институтов (центробанки, суверенные фонды и др.)…

( Читать дальше )

Ультиматум для Пауэлла (или поговорим о фондовом рынке)

- 18 мая 2020, 14:53

- |

После фантастического отскока, произошедшего после массированного вливания ликвидности со стороны ФРС в апреле, восстановление фондового рынка США существенно замедлилось. Индексы в буквальном смысле «забуксовали» и для этого есть ряд серьезных причин.

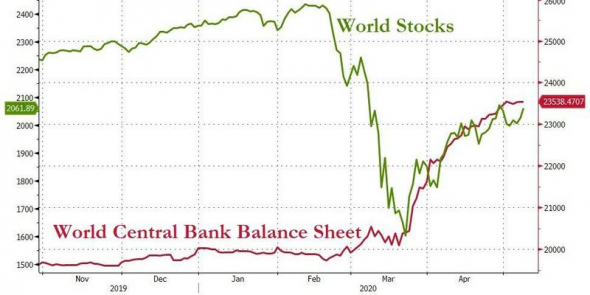

(Восстановление фондовых рынков по всему миру замедлилось (зеленая линия) после снижения объемов предоставляемой ликвидности от ведущих ЦБ (красная линия).

Главная состоит в серьезном сокращении объемов предоставляемой ликвидности от ФРС. Пауэлл пытается как можно быстрее «нормализовать» QEternity с целью сохранения контроля над процессами на денежном рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал