SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

греция

Страсть ослепляет самые уравновешенные умы или как не повезло Стросс-Кану.

- 15 мая 2011, 19:58

- |

Именно страстям обязан разум самыми блистательными своими завоеваниями, говорил Мари Франсуа Аруэ французский писатель и философ. У такого значимого человека, как глава МВФ, не должно было быть проблем с удовлетворением своих желаний сексуального характера. Случай произошедший с 32 летней горничной гостиницы Sofitel на Таймс-сквер на мой взгляд провокация в сторону Стросс-Кана. Лавры Моники Левински видимо не дают покоя длинноногим горничным или даже не исключаю горничным ака работник какой-нибудь спецслужбы.

В этом во всем у разумного человека больше вопросов, чем ответов. Как рассказывает представитель Нью-Йоркской полиции Пол Браун, горничная рассказала следователям, что господин Стросс-Кан вышел из ванной комнаты в голом виде, далее прошел в переднюю часть коридора, где она находилась и затащил ее в спальню, где и начал домогаться. Она пыталась вырваться, но он протащил ее далее по коридору в ванную комнату, где совершил незаконные действия сексуального характера, а именно принуждение к оральному сексу.

Естественно пока точно не ясна последовательность действий и, что именно было между ними, но одно точно не понятно, что делала горничная в номере, когда хозяин находился в ванной. По данным источников ночь в этом номере стоит $3.000, то есть отель не из дешевых, чтобы горничная раз стукнула и вошла без ответа.

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Экономические новости

- 11 мая 2011, 08:35

- |

Евро держится на американском слове // Греция и ЕЦБ обвалили его курс на российском рынке

Вчера курс евро на российском валютном рынке впервые за полтора месяца опустился ниже 40 руб. за €1. Игру на понижение общеевропейской валюты вели западные инвесторы, на которых произвела впечатление информация об отказе Европейского центробанка (ЕЦБ) повышать процентные ставки, а также об обострившихся долговых проблемах Греции. Дальнейшему ослаблению евро может помешать слишком мягкая монетарная политика Федеральной резервной системы (ФРС) США.

http://www.kommersant.ru/doc/1637730

Валюта рубль бережет // Укрепление рубля лишь увеличивает популярность долларовых депозитов

Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) вчера опубликовал очередной ежемесячный доклад: «На выходе из кризиса: финансовые индикаторы» по итогам апреля 2011 года. Авторы отмечают тенденции замедления роста банковских сбережений населения и увеличения склонности к потреблению. Однако скорость роста валютных вкладов физлиц даже на фоне укрепления рубля продолжает увеличиваться.

( Читать дальше )

QE2 еще не закончилось, а экономика США уже замедляется

- 10 мая 2011, 16:05

- |

Жаль, что у нас народ мало пишет про экономику. Приходится копипастить из жежешечки. На сей раз true_flipper'a, вернувшегося из отпуска:

По многим индикаторам более менее быстрым экономической активности резкий спад темпов роста YoY. Особенно конечно интересна дивергенция в пятницу по данным по безработице — establishment survey +200+, household survey -150. Второе как-то больше коррелирует с уровнем initiall claims. Потребление топлива раного падает существенно. Учитывая цены на нефть оно не удивительно конечно.

На рынках судя по движениям окончательно рулят тотально evil trading bots/trend following CTAs. Массовые заходы против любого фундамента на товарах и такие же выходы фееерические когда стопы пробивает. Такое ощущение что в trend following закачали слишком много денег, ликвидности им явно не хватает на отдельных рынках.

Про Грецию уже даже писать не охота, настолько это все надоело, я думаю будет реструктуризация в этом году. Уже не только Финны но и Британия против дальнейшей помощи. В целом понятно — как обьяснить английским избирателям что страна, которая сама режет бюджеты активно, должна отслюнявить грекам еще денег? В прошлый то раз это вызвало у правящей партии проблемы серьезные с общественным мнением.

По многим индикаторам более менее быстрым экономической активности резкий спад темпов роста YoY. Особенно конечно интересна дивергенция в пятницу по данным по безработице — establishment survey +200+, household survey -150. Второе как-то больше коррелирует с уровнем initiall claims. Потребление топлива раного падает существенно. Учитывая цены на нефть оно не удивительно конечно.

На рынках судя по движениям окончательно рулят тотально evil trading bots/trend following CTAs. Массовые заходы против любого фундамента на товарах и такие же выходы фееерические когда стопы пробивает. Такое ощущение что в trend following закачали слишком много денег, ликвидности им явно не хватает на отдельных рынках.

Про Грецию уже даже писать не охота, настолько это все надоело, я думаю будет реструктуризация в этом году. Уже не только Финны но и Британия против дальнейшей помощи. В целом понятно — как обьяснить английским избирателям что страна, которая сама режет бюджеты активно, должна отслюнявить грекам еще денег? В прошлый то раз это вызвало у правящей партии проблемы серьезные с общественным мнением.

Standard&Poors: понижает кредитный рейтинг Греции на 2 ступени

- 09 мая 2011, 17:43

- |

- Кредитный рейтинг Греции -2 ступени с BB- до B

- «Возможно дальнейшее понижение рейтинга»

- «Понижение кредитного рейтинга связано с намерением основных кредиторов Греции в Европе увеличить сроки погашения кредита 80 млрд евро. Это может потребовать от коммерческих кредиторов Греции аналогичного расширения срока погашения облигаций»

- «Если сроки погашения облигаций Греции будут расширены, пострадают частные инвесторы»

- Это 4 снижение рейтинга Греции агенством Standard&Poors с апреля 2010

- Рейтинг у Греции теперь самый низкий в Европе — на одном уровне с Беларусью.

- Жан Клод Юнкер (Пм Люксембурга): мы думаем, что Греции потребуется новая программа коррекции. Мы уже над ней работаем.

- Источник: новые деньги могут дать Греции под обеспечение, либо с условием продажи госактивов на сумму 50 млрд евро. Греции также могут сделать более мягкие условия рефинансирования кредитов, либо смягчить условия предоставления помощи.

- Джордж Осборн, минфин UK: изменения в программе спасения Греции неизебжны.

- Жан Клод Трише, Олли Рейн: реструктуризация греческих долгов создат больше проблем, чем решит.

- Греция уже не надеется вернутся на долговые рынки в конце этого года и до 2013 будет занимать из временного европейского кредитного механизма поддержки.

- Все официальные лица подтвердили, что выход Греции из еврозоны не рассматривается всерьез. Это «абсурд», «недопустимо», «смехотворно.»

- Ханс Вернер Зинн (гл экономист института IFO): если Греция выйдет из еврозоны, это позволит провести девальвацию валюты и сделать ее более конкурентной. Если вместо этого, Греция попытается провести «внутреннюю девальвацию», то есть понизит зарплаты и цены на 20-30%, то это может стать началом гражданской войны.

- Нуриэль Рубини: выход Греции из еврозоны в течение ближайших 1-2 лет исключен, однако, это может случиться в течение 5 лет.

- Либо страна выходит из зоны евро, либо там начинается перманентная стагнация или рецессия.

- Рубини также намекает на то, что проблемы могут быть и у Испании. США — тоже его очень беспокоят.

- Нас ждут новые финансовые кризисы. Мы не можем их избежать пока не пройдет радикальная реформа банковского сектора.

Факты:

- Европа уже выделила 256 млрд евро Греции, Ирландии и Португалии

- CDS Греции (1360) отражают 68% вероятность дефолта этой страны

- Доходность 2 леток Греции = 23,5%

- Долг Греции = 143% ВВП в 2010

- Дефицит бюджета = 10,5%ВВП

Интересное рассуждение от spydell о выходе Греции из Еврозоны

- 07 мая 2011, 10:59

- |

Я тут смотрю активное обсуждение шло всброса немецкой газетенки по поводу того, что якобы Греция может выйти из Еврозоны? Почему я на это не обратил внимание? Главное правило при высокой волатильности следующее: никогда и ни при каких обстоятельствах не читайте новости и не слушайте аналитику и советы. Доверяйте только себе и своим инстинктам. Почему? Все просто. У пацанов слишком большие позы, там каждый тик стоит несколько миллионов долларов. Вот и считайте. 5 фигур по евробаксу и под 5-10 лярдов баксов прибыли или убытков. А это значит, что при столь высоких ставках они будут использовать любую доступную возможность, чтобы выйти из игры победителем.

Как обычно функционируют околорыночная среда на экстремумах, либо для необходимости совершить прорыв уровней? Звонит представитель из инвестбанка, либо авторитетного фонда в представительство крупного СМИ, где главный редактор – его друг. Инвестбанкир говорит: «Джо, слушай, есть такая актуальная тема «…». Было бы неплохо, если твои авторы забубенили бы статью на главную страницу на правах слухов и аналитики, либо неподтвержденных новостей. Джо, с меня причитается». Джо – главный редактор крупного издания зовет в свой кабинет штатных авторов и говорит, чтобы в кратчайший срок написали необходимую статью или новость.

( Читать дальше )

Der Spiegel: Греция хочет покинуть еврозону

- 06 мая 2011, 21:41

- |

Евро валится и американский рынок акций завалился после выхода этой статьи:

Коротко:

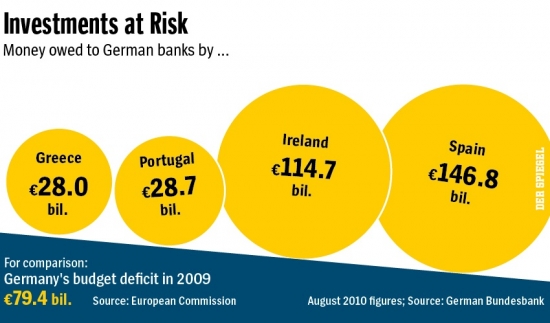

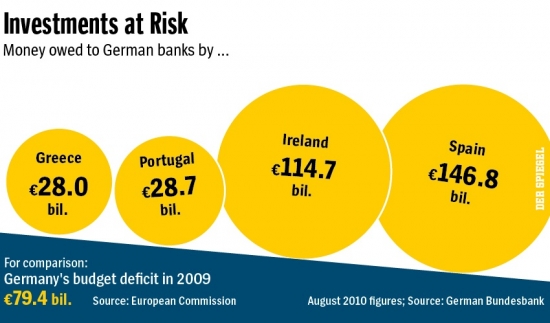

Страны, которые должны немецким банкам:

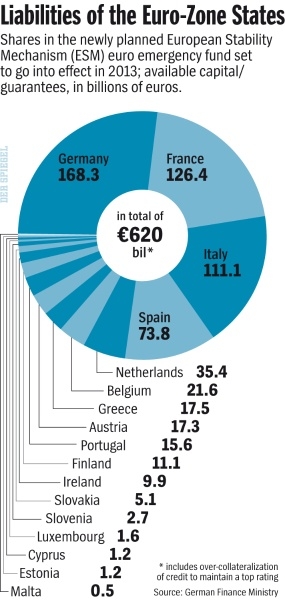

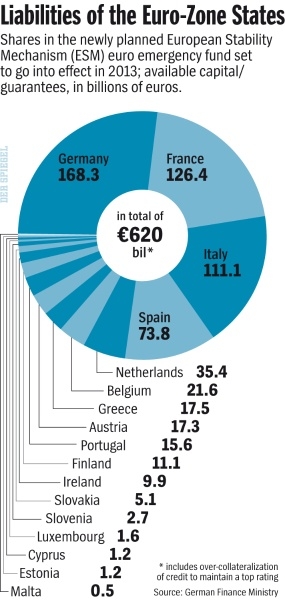

Доля стран в фонде фиансовой стабильности:

Текст статьи >>>>

Коротко:

- Греция расмматривает возможность выхода из зоны евро

- Греция может ввести свою валюту.

- Представители Еврокомиссии встречаются с министрами финансов еврозоны в пятницу ночью на секретном заседании в Люксембурге для обсуждения этого решения

- На повестке заседания — планы Греции по выходу из евро и реструктуризация долга этой страны.

- Информация была получена Spiegel из источников, близких к немецкому правительству

- Греческому кризису, кстати говоря, уже исполнился 1 год

- С тех пор, проблемы не только не решились, но и усугубились

- Источники говорят, что министр финансов Германии будет настаивать на том, чтобы Греция осталась в зоне евро

- Министр даже приготовил специальный доклад, что ждет Грецию в случае выхода из евро.

- В частности будет существенная девальвация валюты.

- По расчетам нем пр-ва валюта может потерять до 50% своей стоимости из-за больших долгов Греции

- Долг вырастет после девальвации до 200% ВВП

- В этом случае Греция будет вынуждена реструктурировать облигации или иными словами объявлять дефолт.

- В любом случае выход Греции из еврозоны будет иметь катастрофические последствия для экономики еврозоны.

- В частности, серьезно пострадает имидж евро и доверие мировой общественности к этой валюте.

- Международные инвесторы станут ожидать, что другие члены еврозоны могут последовать примеру Греции и покинуть монетарный союз.

- Кроме того, изменение валютного режима в Греции приведет к неплатежеспособности греческих банков (ввиду их обязательств в евро)

- ЕЦБ может на этом потерять порядка 40 млрд евро.

Страны, которые должны немецким банкам:

Доля стран в фонде фиансовой стабильности:

Текст статьи >>>>

Новости мировых финансовых рынков

- 04 мая 2011, 10:51

- |

Греция: нам необходимо пролонгировать кредиты, а не реструктурировать их >>>

5 дней инвесторы покупают трежерис на опасениях того, что сокращение расходов бюджета США замедлит экономический рост >>>

Золото падает на фоне сообщений о том, что фонд Сороса может продавать >>>

Фонд Сороса и Burbank продают золото и серебро >>>

Прибыль BNP Paribas в 1 м квартале превысила прогнозы >>>

Португалия договорилась о деталях спасения с ЕС и МВФ >>>

Экономика Китая замедляется, но консенсус может быть слишком пессимистичным >>>

Китай может повысить резервные требования для банков в мае >>>

5 дней инвесторы покупают трежерис на опасениях того, что сокращение расходов бюджета США замедлит экономический рост >>>

Золото падает на фоне сообщений о том, что фонд Сороса может продавать >>>

Фонд Сороса и Burbank продают золото и серебро >>>

Прибыль BNP Paribas в 1 м квартале превысила прогнозы >>>

Португалия договорилась о деталях спасения с ЕС и МВФ >>>

Экономика Китая замедляется, но консенсус может быть слишком пессимистичным >>>

Китай может повысить резервные требования для банков в мае >>>

Греция пожаловалась в Интерпол на трейдера Citigroup

- 22 апреля 2011, 21:07

- |

Греческое правительство обратилось в Интерпол с запросом провести допрос лондонского трейдера из Citigroup, сообщает Lenta.ru. По данным греческого отдела по борьбе с кибер-преступностью, трейдер Citigroup, Пол Мосс является автором письма, в котором содержалась информация о скорой реструктуризации долга Греции. Это письмо попало в греческие СМИ вечером 20 апреля и вызвало незамедлительную реакцию на фондовых рынках. В письме говорится, что дефолт может произойти сразу после Пасхальных праздников. Министерство финансов Греции считает, что электронное письмо нанесло огромный вред образу страны и еще больше снизило ее привлекательность для инвесторов. Минфин не исключает, что написание этого письма может быть расценено как уголовное преступление. За пять дней до этого, 15 апреля, правительство Греции объявило о масштабной приватизации государственных активов. К 2015 году Греция планирует получить таким способом до 50 млрд евро. В среду ценные бумаги греческих банков упали на 4,6%, а индекс фондовой биржи в Афинах — на 2,6%. Citigroup, в ответ на запрос греков в Интерпол, ответил, что готов к сотрудничеству, но добавил, что нарушений со стороны сотрудников и банка не видит. Как напоминает РБК, Греция в прошлом году стала первой жертвой европейского долгового кризиса. Страна оказалась не в состоянии обслуживать долги, и специально для нее Евросоюз организовал экстренные механизмы кредитной помощи. МВФ и страны еврозоны совместно выделили Афинам 110 млрд евро в виде льготных кредитов.

Греция спасется и в этот раз!

- 20 апреля 2011, 20:56

- |

Греции придется реструктурировать задолженность в следующие два года, считает подавляющее большинство экономистов, опрошенных Рейтер, несмотря на то, что Афины категорически отрицают это, а регуляторы еврозоны умоляют не делать. Результаты опроса, проведенного на этой неделе, свидетельствуют, что по мнению 46 из 55 европейских экономистов, Греции не избежать реструктуризации. Эти результаты появились почти через год после того, как страна получила 110 миллиардов евро от Евросоюза и Международного валютного фонда. Более половины респондентов — 24 из 45 — считают, что пройдет по меньшей мере год прежде чем Греция начнет действовать. Семеро говорят о 6-12 месяцах, еще десять — о 3-6 и только четверо считают, что все случится менее, чем через три месяца. Вероятнее всего, Греция будет просить о продлении срока погашения долга, считают аналитики. На втором месте — снижение процентных ставок. В последние дни еврозону вновь охватили опасения по поводу греческой задолженности, указывая на то, что кризис далек от завершения. В начале апреля Португалия обратилась за помощью, сумма которой может достичь 80 миллиардов евро ($115 миллиардов). Ирландия, пострадавшая в результате обвала банковского сектора, получила свои 85 миллиардов в ноябре прошлого года. Сомнения в том, что Афины смогут добиться поставленных целей в отношении бюджета и вернуться на рынки капитала, подстегивают слухи о практически неизбежной реструктуризации. «Нынешняя обстановка на рынках была бы невыносима для Греции и она не позволит ей вернуться на рынки капитала в 2012 году, как определило греческое правительство, — сказал Гернот Гриблинг из LBBW. — Это делает реструктуризацию неминуемой и рынок создает свою собственную реальность». Аукцион 13-недельных греческих государственных облигаций, состоявшийся во вторник, показал, что доходность выросла, а число зарубежных покупателей упало. Доходность греческих 10- летних гособлигаций по отношению к немецким Bunds - показатель риска, связанного с обладанием греческими бумагами - увеличилась до рекордных 1.162 базисных пунктов. УШЛИ В ОТКАЗ МВФ, который на прошлой неделе заявил, что не видит никакой необходимости в реструктуризации, ожидает, что экономика Греции сократится на 3 процента в этом году. Это, в совокупности со слабыми успехами борьбы с уклонением от налогов, приведет к увеличению дефицита бюджета. Задолженность Греции, как ожидается, вырастет до 340 миллиардов евро в текущем году. Представители Греции, ЕС и МВФ неоднократно опровергали, что Афинам потребуется реструктуризация, но рынки тревожатся все сильнее. Советник правительства Германии сказал во вторник, что реструктуризация неизбежна. Однако члены исполнительного совета Европейского центробанка Юрген Штарк и Лоренцо Бини-Смаги предостерегли от такого шага, заявив, что это ударит по греческой банковской системе и подорвет репутацию Европы. Министр финансов Франции Кристин Лагард также отклонила эту идею, выступая перед парламентом во вторник

Вместе с понижением прогноза по рейтингу США все вспомнили и про греческие проблемы

- 18 апреля 2011, 18:52

- |

Правительство Германии не верит, что Греция избежит реструктуризации долга нынешним летом. Об этом агентству Reuters сообщили сразу несколько источников в правительстве Ангелы Меркель.

Это не означает, подчеркнули источники, что официальный Берлин выступает за реструктуризацию греческих долгов. Германия просто считает, что правительство Греции вряд ли избежит этой процедуры.

Читать полностью: http://top.rbc.ru/economics/18/04/2011/578309.shtml

Это не означает, подчеркнули источники, что официальный Берлин выступает за реструктуризацию греческих долгов. Германия просто считает, что правительство Греции вряд ли избежит этой процедуры.

Читать полностью: http://top.rbc.ru/economics/18/04/2011/578309.shtml

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал