SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

Сбербанк остается фаворитом в финансовом секторе - Атон

- 02 марта 2020, 11:04

- |

· В прошлый четверг Сбербанк представил сильные результаты по МСФО за 4К19. Чистая прибыль выросла на 20% г/г до 212 млрд руб., что на 6% выше консенсуса, в основном за счет снижения отчислений в резервы (стоимость риска 0.8%).

· Исходя из коэффициента дивидендных выплат в 50%, мы оцениваем размер дивидендов Сбербанка за 2019 год в 18.7 руб. на акцию, что предполагает дивидендную доходность на уровне 8.0% и 8.7% по обыкновенным и привилегированным акциям соответственно, что мы считаем хорошим уровнем.

· В настоящий момент Сбербанк торгуется с мультипликаторами P/BV 2020П 1.1x и P/E 2020П 5.6x, что ниже исторически сложившихся средних уровней (1.3x и 7.0x, соответственно). Мы подтверждаем позитивный взгляд на бумагу и считаем, что ее стоимость быстро восстановится, как только опасения в отношении короновируса пойдут на убыль.

Результаты за 4К19 по МСФО – чуть лучше консенсуса. Чистая прибыль банка в 4К19 составила 212 млрд руб. (+20.3% г/г), что предполагает аннуализированный RoE 19.4%. Опубликованная чистая прибыль оказалась на 6% выше консенсуса – преимущественно за счет торговых операций и снижения отчислений в резервы (-24% г/г). Чистый процентный доход увеличился на 4.6% г/г / 4.8% кв/кв до 371 млрд руб., а чистая процентная маржа составила 5.5% (против 5.6% за 4К18 и 5.3% за 3К19) на фоне дальнейшего снижения стоимости фондирования – до 3.9% (против 3.8% в 4К18). Чистый комиссионный доход вырос на 23.6% г/г / 14.1% кв/кв до 148 млрд руб. (на 4% выше консенсуса). Чистая прибыль за 2019 выросла всего на 1.6% г/г до 845 млрд руб. (20.2%). Тем не менее, с корректировкой на продажу Denizbank чистая прибыль банка увеличилась на 10% г/г до 915 млрд руб.

( Читать дальше )

· Исходя из коэффициента дивидендных выплат в 50%, мы оцениваем размер дивидендов Сбербанка за 2019 год в 18.7 руб. на акцию, что предполагает дивидендную доходность на уровне 8.0% и 8.7% по обыкновенным и привилегированным акциям соответственно, что мы считаем хорошим уровнем.

· В настоящий момент Сбербанк торгуется с мультипликаторами P/BV 2020П 1.1x и P/E 2020П 5.6x, что ниже исторически сложившихся средних уровней (1.3x и 7.0x, соответственно). Мы подтверждаем позитивный взгляд на бумагу и считаем, что ее стоимость быстро восстановится, как только опасения в отношении короновируса пойдут на убыль.

Результаты за 4К19 по МСФО – чуть лучше консенсуса. Чистая прибыль банка в 4К19 составила 212 млрд руб. (+20.3% г/г), что предполагает аннуализированный RoE 19.4%. Опубликованная чистая прибыль оказалась на 6% выше консенсуса – преимущественно за счет торговых операций и снижения отчислений в резервы (-24% г/г). Чистый процентный доход увеличился на 4.6% г/г / 4.8% кв/кв до 371 млрд руб., а чистая процентная маржа составила 5.5% (против 5.6% за 4К18 и 5.3% за 3К19) на фоне дальнейшего снижения стоимости фондирования – до 3.9% (против 3.8% в 4К18). Чистый комиссионный доход вырос на 23.6% г/г / 14.1% кв/кв до 148 млрд руб. (на 4% выше консенсуса). Чистая прибыль за 2019 выросла всего на 1.6% г/г до 845 млрд руб. (20.2%). Тем не менее, с корректировкой на продажу Denizbank чистая прибыль банка увеличилась на 10% г/г до 915 млрд руб.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Потенциал роста акций Интер РАО - около 50% на горизонте года - Фридом Финанс

- 28 февраля 2020, 16:46

- |

«Интер РАО» отчиталось близко к ожиданиям. Рост выручки составил 7%. Это обусловлено преимущественно вводом в эксплуатацию объектов в Калининградской области, Башкирии, ростом тарифов на мощность и среднеотпускных цен. Драйвером роста выручки стал сегмент генерации, прирост составил около 10 млрд рублей. Операционные расходы остались под контролем, они выросли медленнее выручки.

Рентабельность показателя EBITDA увеличилась до 13%. Это стало драйвером роста прибыли, которая выросла на 14%, до 81,9 млрд руб. Объем капзатрат остался на примерно на уровне прошлого года. Рост операционного денежного потока обеспечил прирост чистых денежных средств до 196 млрд рублей.

Мы ожидаем, что «Интер РАО» выплатит 25% консолидированной прибыли, что соответствует приблизительно 19 коп. на акцию. Дивидендная доходность не является драйвером роста. Отсутствие реакции игроков на отчетность объяснимо нервозной ситуацией на рынке. Ситуация с вирусом в Китае, по мнению менеджмента, слабо влияет на показатели. Объем экспорта составляет около 3 млрд кВт*ч в год, это 2% от всей производимой энергии.

( Читать дальше )

Рентабельность показателя EBITDA увеличилась до 13%. Это стало драйвером роста прибыли, которая выросла на 14%, до 81,9 млрд руб. Объем капзатрат остался на примерно на уровне прошлого года. Рост операционного денежного потока обеспечил прирост чистых денежных средств до 196 млрд рублей.

Мы ожидаем, что «Интер РАО» выплатит 25% консолидированной прибыли, что соответствует приблизительно 19 коп. на акцию. Дивидендная доходность не является драйвером роста. Отсутствие реакции игроков на отчетность объяснимо нервозной ситуацией на рынке. Ситуация с вирусом в Китае, по мнению менеджмента, слабо влияет на показатели. Объем экспорта составляет около 3 млрд кВт*ч в год, это 2% от всей производимой энергии.

( Читать дальше )

Консолидация с ФСК ЕЭС позитивна для Россетей - Финам

- 28 февраля 2020, 11:19

- |

Идея слияния «ФСК ЕЭС» и «Россетей» получила развитие с планами слияния исполнительных аппаратов двух компаний и создания общего казначейства в дальнейшем. Председатель правления «ФСК ЕЭС» займет должность первого заместителя генерального директора «Россетей», переход может произойти уже летом.

Консолидация компаний позитивна для «Россетей», но выгода для миноритариев «ФСК ЕЭС» пока не очевидна. Холдинг «Россети» по сути превратится из оператора распределительных компаний в производственное предприятие, и таким образом более высокая оценка по мультипликаторам будет обоснована, дисконт к зарубежным аналогам должен сократиться. Вместе с тем, эта сделка создает неопределенность по будущим дивидендам для миноритарных акционеров FEES, так как раньше компания формировала большую часть дивидендного пула «Россетей», и инвесторы получали выплаты с привлекательной доходностью, а после слияния «Россети» могут задействовать другие варианты получения ликвидности.

С учетом невыразительной дивидендной истории «Россетей» мы видим риск того, что дивдоходность будет ниже, чем по акциям «ФСК ЕЭС», хотя, конечно, со временем можно надеяться на постепенный прогресс по норме выплат в рамках общего тренда перехода госкомпаний на выплату не менее 50% прибыли.

( Читать дальше )

Консолидация компаний позитивна для «Россетей», но выгода для миноритариев «ФСК ЕЭС» пока не очевидна. Холдинг «Россети» по сути превратится из оператора распределительных компаний в производственное предприятие, и таким образом более высокая оценка по мультипликаторам будет обоснована, дисконт к зарубежным аналогам должен сократиться. Вместе с тем, эта сделка создает неопределенность по будущим дивидендам для миноритарных акционеров FEES, так как раньше компания формировала большую часть дивидендного пула «Россетей», и инвесторы получали выплаты с привлекательной доходностью, а после слияния «Россети» могут задействовать другие варианты получения ликвидности.

С учетом невыразительной дивидендной истории «Россетей» мы видим риск того, что дивдоходность будет ниже, чем по акциям «ФСК ЕЭС», хотя, конечно, со временем можно надеяться на постепенный прогресс по норме выплат в рамках общего тренда перехода госкомпаний на выплату не менее 50% прибыли.

( Читать дальше )

Акции Евраза стоят необоснованно дешево - Велес Капитал

- 27 февраля 2020, 20:50

- |

Финансовые результаты «Евраза» превзошли ожидания рынка в части выручки и EBITDA. В отчетном периоде компания снизила выручку на 7% г/г до $11 905 млн (консенсус-прогноз: $11 670 млн) из-за снижения цен на сталь, что отчасти было нивелировано ростом продаж металлопродукции на 10% г/г. EBITDA сократилась сильнее – на 31% г/г до $2 601 млн (консенсус-прогноз: $2 542 млн), что было обусловлено падением выручки и ростом себестоимости сляба с $225 до $236 за тонну на фоне более высоких цен на ресурсы и роста зарплат персонала. Чистая прибыль рухнула на 85% г/г до $365 млн из-за списаний ($442 млн) и высокой эффективной ставки налога на прибыль (60%).

Свободный денежный поток «Евраза» сократился на 25% г/г до $1 456 млн вследствие падения операционных доходов и роста капзатрат с $527 млн до $762 млн. Чистый долг компании практически не изменился за год и составил $3,4 млрд, соотношение «Чистый долг/EBITDA» выросло с 0,9 до 1,3, что выше чем у других представителей сектора, но в целом находится на безопасном для финансовой устойчивости уровне, на наш взгляд.

( Читать дальше )

Свободный денежный поток «Евраза» сократился на 25% г/г до $1 456 млн вследствие падения операционных доходов и роста капзатрат с $527 млн до $762 млн. Чистый долг компании практически не изменился за год и составил $3,4 млрд, соотношение «Чистый долг/EBITDA» выросло с 0,9 до 1,3, что выше чем у других представителей сектора, но в целом находится на безопасном для финансовой устойчивости уровне, на наш взгляд.

( Читать дальше )

Рынок акций РФ - Invest Heroes

- 27 февраля 2020, 18:10

- |

Рынок акций РФ. Учитывая общий risk off расклад и дешевизну российского рынка, ситуация очень неоднозначная — можно либо купить сейчас акции на минимумах, либо получить двойное дно в подарок при провале рынка США до -20% (грубо, РТС тоже должен -20% сделать и при укреплении доллара на 3-4% ещё это означает 4% провал в индексе Мосбиржи и Газпром по 210 руб.). Страшно, но не невозможно.

В целом нам с вами нужно пережить 2-3 недели и будет сразу много всего: отчетности пройдут и пойдут утверждаться дивиденды, пройдет встреча ОПЕК, возможно ФРС заговорит о снижении ставок, а возможно США выздоровеют и доллар чуть ослабится — многое из этого очень вероятно, и поможет рынку РФ выйти из коматоза и поехать вверх, если мы не идем в мир зомбиленда.

Invest Heroes

( Читать дальше )

В целом нам с вами нужно пережить 2-3 недели и будет сразу много всего: отчетности пройдут и пойдут утверждаться дивиденды, пройдет встреча ОПЕК, возможно ФРС заговорит о снижении ставок, а возможно США выздоровеют и доллар чуть ослабится — многое из этого очень вероятно, и поможет рынку РФ выйти из коматоза и поехать вверх, если мы не идем в мир зомбиленда.

Т.е. можем отскочить, а можем завалиться на 4-5% вниз по акциям широким фронтом (и этот сценарий ваш портфель должен выдерживать). Поскольку мы очень мало влияем на вирусы, выглядит логичной тактикой конструировать защищенные трейды и откупать правильные бумаги частями.Пирогов Сергей

Invest Heroes

( Читать дальше )

Дивидендная доходность российских нефтегазовых бумаг будет как минимум на уровне прошлого года - Атон

- 26 февраля 2020, 18:31

- |

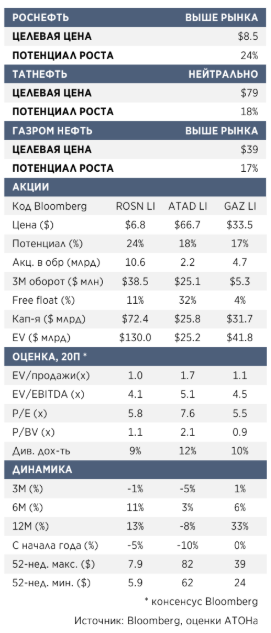

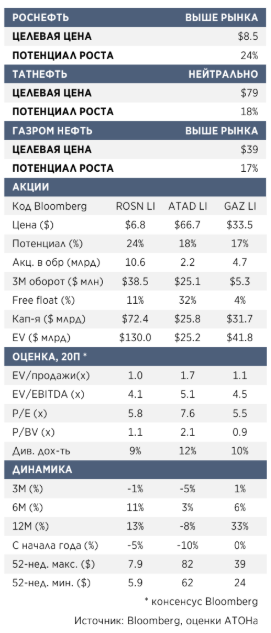

На прошлой неделе АТОН организовал встречи около 30 инвесторов с представителями «Роснефти», «Татнефти» и «Газпром нефти» в рамках Дня инвестора нефтегазового сектора. Мы обсудили ситуацию на мировом рынке нефти и газа, а также рассмотрели корпоративные катализаторы для отдельных бумаг.

Макроэкономические факторы:

( Читать дальше )

Макроэкономические факторы:

— Несмотря на ослабление макроэкономической конъюнктуры в начале года, все компании считают, что, если ситуация существенно не ухудшится, они смогут продемонстрировать финансовые результаты и дивидендную доходность как минимум на уровне прошлого года (годовая дивидендная доходность в 2020 ожидается на уровне 9%, 12% и 10% для «Роснефти», «Татнефти» и «Газпром нефти» соответственно, расчеты АТОН).Атон

( Читать дальше )

Отчетность Сбербанка не станет сюрпризом для рынка - Альфа-Банк

- 26 февраля 2020, 17:51

- |

«Сбербанк» завтра, 27 февраля, представит финансовые результаты за 4К19 и 2019 г. по МСФО. Согласно нашему прогнозу, чистая прибыль за 4К19 (от продолжающейся деятельности) снизится на 16% к/к, главным образом, на фоне сезонного роста операционных расходов. В то же время мы ожидаем восстановления чистой процентной маржи в 4К19 (+16 б. п.) на фоне снижения стоимости фондирования.

По нашему прогнозу, стоимость риска составит 1,1% в 4К19, что соответствует этому показателю за 3К19; в итоге стоимость риска за 2019 г. составит 0,8%, что ниже прогноза менеджмента на уровне 1-1,1%. В итоге совокупная чистая прибыль за 2019 г. (от продолжающейся деятельности) должна составить 897 млрд руб. (+8% г/г при ROAE 21,4%), по нашей оценке, и 827 млрд руб. с учетом разового убытка, связанного с продажей DenizBank (-1% г/г при ROAE 19,8%).

«Альфа-Банк»

По нашему прогнозу, стоимость риска составит 1,1% в 4К19, что соответствует этому показателю за 3К19; в итоге стоимость риска за 2019 г. составит 0,8%, что ниже прогноза менеджмента на уровне 1-1,1%. В итоге совокупная чистая прибыль за 2019 г. (от продолжающейся деятельности) должна составить 897 млрд руб. (+8% г/г при ROAE 21,4%), по нашей оценке, и 827 млрд руб. с учетом разового убытка, связанного с продажей DenizBank (-1% г/г при ROAE 19,8%).

Мы не ожидаем, что отчетность станет сюрпризом для рынка. В то же время после недавнего снижения рынка инвесторы могут начать искать возможности для входа накануне сезона дивидендных выплат – дивидендная доходность «Сбербанка» сейчас составляет 7,7% по обыкновенным акциям и 8,4% – по привилегированным. Акции банка торгуются по коэффициенту P/BV 2020П на уровне 1,06x, что предусматривает дисконт 7% к среднему мультипликатору за последние два года.Кипнис Евгений

«Альфа-Банк»

На фоне снижения цен и объемов производства угля отчетность Evraz будет слабой - Альфа-Банк

- 26 февраля 2020, 16:12

- |

EVRAZ завтра, 27 февраля, представит финансовые результаты за 2 полугодие 2019 года по МСФО.

Толстых Юлия

«Альфа-Банк»

В своих операционных результатах за 4К19 EVRAZ уже сообщал о росте себестоимости слябов и железной руды, что окажет дополнительное давление на рентабельность EBITDA. Мы полагаем, что СДП в 2П19 будет слабее на фоне роста капиталовложений во второй половине года.

Компания объявила о том, что направит на дивидендные выплаты за 1 полугодие 2019 года $500 млн, что превышает $300 млн, предусмотренные дивидендной политикой компании. Мы полагаем, что коэффициент дивидендных выплат за 2 полугодие 2019 года составит 75% СДП, что предусматривает годовую дивидендную доходность на уровне 10-11%.

( Читать дальше )

Мы ожидаем, что отчетность компании будет довольно слабой на фоне снижения цен и объемов производства угля и железной руды во 2 полугодии, что отчасти может быть нейтрализовано восстановлением объемов продаж рельсобалочной продукции на фоне завершения планового капитального ремонта рельсобалочногоцеха на площадке ЗМСК.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

В своих операционных результатах за 4К19 EVRAZ уже сообщал о росте себестоимости слябов и железной руды, что окажет дополнительное давление на рентабельность EBITDA. Мы полагаем, что СДП в 2П19 будет слабее на фоне роста капиталовложений во второй половине года.

Компания объявила о том, что направит на дивидендные выплаты за 1 полугодие 2019 года $500 млн, что превышает $300 млн, предусмотренные дивидендной политикой компании. Мы полагаем, что коэффициент дивидендных выплат за 2 полугодие 2019 года составит 75% СДП, что предусматривает годовую дивидендную доходность на уровне 10-11%.

( Читать дальше )

Бумаги Роснефти поддерживает потенциал повышения дивидендов - Газпромбанк

- 26 февраля 2020, 15:32

- |

«Роснефть» опубликовала 19 февраля результаты по МСФО за 4К19 и 2019 г., которые превысили наши оценки, особенно по показателю чистой прибыли. За 2П19 чистая прибыль акционерам составила 383 млрд руб., что предполагает дивиденды за 2П19 в размере 18,1 руб./акц. (текущая дивидендная доходность ~4%), на 18% выше уровня 1П19. В целом за 2019 г. чистая прибыль акционерам Роснефти выросла на 29% г/г до 708 млрд руб. (11,0 млрд долл.), приводя к увеличению дивидендов (33,4 руб./акц. по итогам 2019 г.).

Хотя СДП Роснефти продолжил улучшаться в 4К19, по итогам 2019 г. нескорректированный показатель СДП сократился на ~55% до 256 млрд руб. (4,0 млрд долл.). Это было обусловлено ослаблением операционного денежного потока, особенно в 2К19, когда произошел инцидент, связанный с загрязнением нефти в трубопроводе «Дружба». Скорректированный СДП Роснефти сократился в 2019 г. на ~30% г/г до 713 млрд руб. (11,0 млрд долл.).

Результаты 4К19 и 2019 г. подтверждают наш позитивный взгляд на акции «Роснефти». Мы ждем существенного роста чистой прибыли в среднесрочной перспективе, что создаст потенциал для повышения дивидендов.

( Читать дальше )

Хотя СДП Роснефти продолжил улучшаться в 4К19, по итогам 2019 г. нескорректированный показатель СДП сократился на ~55% до 256 млрд руб. (4,0 млрд долл.). Это было обусловлено ослаблением операционного денежного потока, особенно в 2К19, когда произошел инцидент, связанный с загрязнением нефти в трубопроводе «Дружба». Скорректированный СДП Роснефти сократился в 2019 г. на ~30% г/г до 713 млрд руб. (11,0 млрд долл.).

Результаты 4К19 и 2019 г. подтверждают наш позитивный взгляд на акции «Роснефти». Мы ждем существенного роста чистой прибыли в среднесрочной перспективе, что создаст потенциал для повышения дивидендов.

( Читать дальше )

Акции МТС показывают потенциал роста 11-12% - Альфа-Банк

- 21 февраля 2020, 17:05

- |

Мы начинаем анализ МТС с рекомендации «на уровне рынка» как по локальным акциям, так и по АДР.

Долгожданная стабильность на российском рынке услуг мобильной связи. После периода агрессивного ценообразования со стороны основных игроков в 2015-2016 гг. на российском рынке возобладал явный тренд к оздоровлению ситуации – рост ARPU компаний “Большой тройки” составил 1-8% г/г в 3К17-3К19. Последние события позволяют смотреть на дальнейшие перспективы рынка с осторожным оптимизмом, так как все четыре оператора объявили о повышении ряда тарифов в начале 2020 г. Компании изменили свою тактику с обеспечения роста преимущественно за счет притока новых абонентов на увеличение доходов от существующей клиентской базы. Мы ожидаем, что текущие позитивные тренды сохранятся, а среднесрочный рост APRU составит от 2 до 7%, включая наш прогноза роста 4% в год для МТС.

( Читать дальше )

Акции и АДР оценены справедливо после ралли на 29-33% с начала октября и показывают потенциал роста 11-12%. Мы ожидаем дивиденд на уровне 28,1 руб. на акцию ($0,89/АДР) в 2020 г. при доходности 8% и не видим в обозримом будущем риска потери МТС статуса одной из наиболее предпочитаемых инвестиций в зрелые компании.Альфа-Банк

Долгожданная стабильность на российском рынке услуг мобильной связи. После периода агрессивного ценообразования со стороны основных игроков в 2015-2016 гг. на российском рынке возобладал явный тренд к оздоровлению ситуации – рост ARPU компаний “Большой тройки” составил 1-8% г/г в 3К17-3К19. Последние события позволяют смотреть на дальнейшие перспективы рынка с осторожным оптимизмом, так как все четыре оператора объявили о повышении ряда тарифов в начале 2020 г. Компании изменили свою тактику с обеспечения роста преимущественно за счет притока новых абонентов на увеличение доходов от существующей клиентской базы. Мы ожидаем, что текущие позитивные тренды сохранятся, а среднесрочный рост APRU составит от 2 до 7%, включая наш прогноза роста 4% в год для МТС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал