дивидендная политика

Таблица: Дивидендная политика компаний с привязкой к чистый долг / EBITDA

- 04 апреля 2024, 13:54

- |

В данной таблице столбцы соответствуют доле, выплачиваемой от дивидендной базы согласно дивидендной политике предприятия, при определённом уровне соотношения чистого долга к EBITDA. Дивидендной базой при этом выступают свободный денежный поток, EBITDA, чистая прибыль или прошлогодний дивиденд на одну акцию.

Компании сектора металла и добычи, в основном, привязывают дивидендную базу к FCF или EBITDA (как Норникель #GMKN и Полюс #PLZL). Дивидендная политика Ростелекома #RTKM предусматривает индексацию дивиденда на одну бумагу минимум на 5% ежегодно, если ND/EBITDA < 3. Дивидендная политика АЛРОСА #ALRS наиболее критично реагирует на долговую нагрузку.

- комментировать

- ★3

- Комментарии ( 2 )

ЭЛ5-Энерго отчиталась за 2023 г. — чистая прибыль в плюсе, долг начали сокращать раньше, но дивидендов всё равно не будет!

- 04 апреля 2024, 09:14

- |

🔌 ЭЛ5-Энерго опубликовала финансовые результаты по МСФО за 2023 г. Компания оказалась в крутом пике в 2022 г. (проблемы начались с продажи компании итальянцами, потом добавилось обесценивание активов в размере 29,5₽ млрд, половина суммы пришлась на введённые в строй ветропарки), но за 2023 г. проделано очень много работы, новый менеджмент достойно вышел из ситуации (компания генерирует ЧП, развивает инвестдеятельность и начала сокращать долг уже в 2023 г.). Такие изменения во многом связаны с тем, что главным мажоритарием компании стал ЛУКОЙЛ (консолидировал 56,44% акций в декабре 2022 г.), который в декабре 2023 г. получил разрешение на приобретение принадлежащих UROC Limited 2,6 млрд акций и в январе 2024 г. на сайте ЭЛ5-Энерго уже было видно, как ЛУКОЙЛ увеличил свою долю до 63,84%. Перейдём же к основным показателям компании:

⚡️ Выручка: 60,8₽ млрд (+20,5% г/г)

⚡️ Чистая прибыль: 4,6₽ млрд (годом ранее убыток — 20,2₽ млрд)

( Читать дальше )

Дивиденды в апреле 2024: кто заплатит и кто объявит. Открытие сезона

- 01 апреля 2024, 09:19

- |

На российском рынке понемногу начинается основной дивидендный сезон — компании объявляют и выплачивают дивы по итогам 2023 г.

💸По прогнозам, объем выплат за 2024 год может превысить 5 трлн. руб. В апреле лишь отдельные компании распределят дивиденды, зато в мае поток наверняка усилится. Кроме того, в этом месяце пройдет ряд собраний акционеров, на котором будут обсуждаться вопросы по распределению прибыли. За какими эмитентами следить? Расскажу в обзоре.

Чтобы не пропустить самое интересное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰Кто заплатит дивиденды в апреле

Выделил 3 компании, дивиденды которых уже рекомендованы советом директоров. Дивдоходность указана на момент закрытия вечерней сессии 29 марта. Также напоминаю даты, до которых (включительно) нужно купить акции, чтобы получить объявленные дивы.

🍖Черкизово (GCHE)

● Дивиденды на акцию: 205,38 руб.

● Дивдоходность: 3,95%

● Купить до: 4 апреля

Черкизово радует своих акционеров небольшими, но стабильными дивидендными выплатами вот уже 10 лет. Совокупный размер выплат за 2023 год будет в 2,2 раза выше, чем годом ранее, а дивдоходность за весь 2023 г. составит около 6,9%.

( Читать дальше )

Чистая прибыль банковского сектора в феврале 2024 г. составила — 275 млрд, фиксируем снижение относительно прошлого месяца и года

- 30 марта 2024, 12:01

- |

💳 По данным ЦБ, в феврале 2024 г. прибыль банков составила 275₽ млрд (ROE — 22,7% в годовом выражении), это на 22% ниже, чем месяцем ранее — 354₽ млрд и на 6,1% ниже прошлого года — 293₽ млрд. Доходность на капитал (показатель, который учитывает рост балансов банков) в феврале 2024 г. относительно февраля 2023 г. снизилась (с 30 до 22,7% в годовом выражении, в январе 2024 г. ROE — 29,6%). Такое чувствительное снижение в заработке было связанно с некоторыми факторами.

Основная прибыль (основная прибыль включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) в феврале сократилась на ~90₽ млрд, до ~210₽ млрд с ~300₽ млрд в январе, в том числе вследствие:

💬 небольшого доформирования резервов по корпоративным кредитам на 10₽ млрд (в январе было восстановление на ~30₽ млрд);

💬 роста операционных расходов (+37₽ млрд);

💬 снижения основных доходов (ЧПД и ЧКД) на 23₽ млрд, или 4%, из-за меньшего количества календарных дней в феврале.

( Читать дальше )

СД МКБ утвердил положение о дивидендной политике

- 28 марта 2024, 14:59

- |

Решения совета директоров (наблюдательного совета)

Решение по пятому вопросу повестки дня: Утвердить Положение о дивидендной политике ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» согласно приложению 5.

www.e-disclosure.ru/portal/event.aspx?EventId=VBbJn58J-CUiwmKC-AaHQL0w-B-B

Руководство МКБ решило сохранить прежние условия расчета дивидендов. На выплаты инвесторам кредитная организация планирует направлять не менее 25% чистой прибыли по международным стандартам финансовой отчетности (МСФО).

За 2023 г. банк отчитался о рекордной прибыли по МСФО в размере 59,8 млрд руб. Согласно дивполитике, на дивиденды за прошедший год может быть направлено около 14,95 млрд руб. или 0,45 руб. на акцию (ДД 5,8%).

www.vedomosti.ru/investments/news/2024/03/28/1028580-mkb-dividendnuyu-politiku

📬 Внеочередное общее собрание акционеров Positive Technologies состоится 9 апреля

- 28 марта 2024, 12:22

- |

Собрание пройдет в форме заочного голосования. На повестке дня — первая выплата дивидендов по итогам 2023 года.

💰 Напомним, что ранее совет директоров Positive Technologies рекомендовал акционерам утвердить первую выплату в размере 3,1 млрд рублей, или 47,3 рубля на одну акцию.

При положительном решении ВОСА дивиденды получат все, кто войдет в реестр акционеров по состоянию на конец операционного дня 20 апреля. Последний день, когда можно купить наши бумаги в расчете на дивиденды, — 18 апреля.

Электронное голосование проходит до 9 апреля включительно. Заполнить бюллетень можно на сайте регистратора (авторизация через Госуслуги или с помощью логина и пароля), а также в мобильном приложении «Акционер․online».

📄 Принять участие в голосовании могут все лица, включенные в реестр акционеров, составленный по состоянию на 15 марта. Материалы собрания размещены на нашем сайте.

ВТБ отчитался за январь-февраль 2024г. — прибыль снижается относительно прошлых месяцев, ужесточение ДКП влияет на заработки банка

- 28 марта 2024, 08:04

- |

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за январь-февраль 2024 г. Банковский сектор находится под давлением, прибыль снижается из-за высокой ставки (ипотека на вторичку значительно просела), ужесточения макропруденциальных лимитов/надбавок (кредиты становится брать сложнее из-за ставки, много отказов из-за надбавок), стабилизация ₽ (заработок на курсовых разницах снижен) и мер по льготной ипотеке (она становится адресной, летом, возможно, останется только семейная). ВТБ же заработал чистой прибыли за январь-февраль — 61,3₽ млрд, это на 33,2% ниже, чем в прошлом году, как по мне, довольно чувствительное снижение, но читаемое в связи с мерами, которые предпринял регулятор. За прошлый год банк заработал рекордную прибыль — 432,2₽ млрд, в этом году ВТБ подумывает побить данный рекорд и прогнозирует чистую прибыль по МСФО в 2024 г. на уровне 435₽ млрд. Только в данную прибыль заложили два разовых эффекта — ~100₽ млрд прибыли от работы с заблокированными активами и признание 60₽ млрд отложенного налогового актива благодаря изменению стратегии консолидации Открытия. То есть основной заработок будет ниже 300₽ млрд (уровень сегодняшнего ЧП банка). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Финальные дивиденды ЛУКОЙЛа расстроили инвесторов, заплатили меньше 100% FCF. Видимо, кэш на счетах предназначается для выкупа и инвестиций

- 27 марта 2024, 10:14

- |

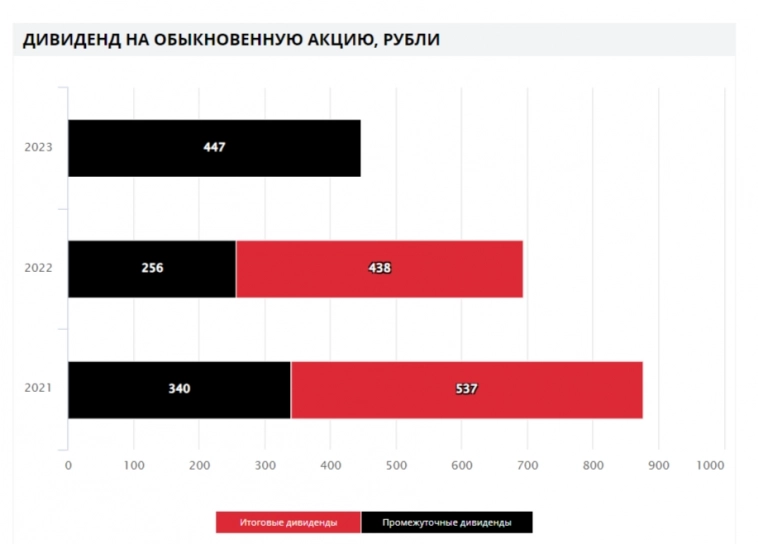

🛢 Совет директоров ЛУКОЙЛа рекомендовал выплату финальных дивидендов за 2023 г. в размере — 498₽ на акцию (дивидендная доходность по текущим ценам составляет — 6,7%). Дата закрытия реестра – 7 мая 2024 г. Последний день покупки акций под дивиденд — 6 мая. Напомню, что ранее совет директоров ЛУКОЙЛа рекомендовал выплату дивидендов за 9 м. 2023 г. в размере — 447₽ на акцию (дивидендная доходность на дату отсечки составила — 6,5%). По итогу, с учётом 2 выплат дивиденды компании за 2023 г. могут составить — 945₽ на акцию, дивидендная доходность будет выше 13%.

Согласно дивидендной политике компании: «Выплаты будут производиться дважды в год, на дивиденды будут направлять не менее 100% FCF, скорректированного на уплаченные %, погашение обязательств по аренде и расходы на выкуп акций». В опубликованном отчёте ЛУКОЙЛа по МСФО за 2023 г. сложно было посчитать FCF, поэтому многие делали предположения по дивиденду (600-800₽ на акцию), но даже скептические прогнозы не сбылись, эмитент заплатил ещё ниже. В итоге компания суммарно заплатит 77,6% чистой прибыли по МСФО (~900₽ млрд).

( Читать дальше )

АФК "Система утвердила новую дивидендную политику до 2026 г. СД определил в 2024 г. размер дивидендов не менее 0,52 рубля на акцию - ТАСС

- 27 марта 2024, 08:15

- |

Согласно сообщению компании, в 2024 году размер дивидендов не менее 0,52 рубля на акцию, а в последующие годы планируется увеличение на 25-50% относительно предыдущего года.

При сокращении внешнего долга до 50%, совет директоров может рекомендовать направить до половины чистого денежного потока на выплату дивидендов. Президент компании отметил, что новая политика направлена на привлечение инвесторов и сокращение долговой нагрузки.

Источник: tass.ru/ekonomika/20366149

Глобальное производство стали в феврале 2024 г. вышло на положительную динамику. Россия же ухудшила свои показатели

- 26 марта 2024, 09:34

- |

🏭 По данным WSA, в феврале 2024 г. было произведено — 148,8 млн тонн стали (+3,7% г/г), месяцем ранее — 148,1 млн тонн (-1,6% г/г). По итогам же 2 месяцев — 306,9 млн тонн (+3% г/г). Основной вклад в улучшение глобального производства стали в феврале внёс Китай, флагман сталелитейщиков (54,5% от общего выпуска продукции) произвёл — 81,2 млн тонн (+3,5% г/г). В плане роста стоит выделить: Индию — 11,8 млн тонн (+11,4% г/г) и Турцию — 3,1 млн тонн (+46,6% г/г), первые стабильно держат высокую планку по приросту производства, вторые показывают взрывной объём, но как вы заметили Индия и Турция не так сильно влияют на мировое производство, как Китай. Темпы Поднебесной начинают приходить в норму, но всё ещё существует риск снижения из-за строительной активности внутри страны, отмечу также, что на производственный кризис EC указывает снижение выплавки — 10,6 млн тонн (-3,3% г/г), не помогает даже Германия — 3,1 млн тонн (+4,4% г/г).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал