дивидендные акции

Ожидаемая дивидендная доходность российских акций / индекс стабильности дивидендов на следующие 12 месяцев

- 20 февраля 2025, 00:08

- |

Ожидаемая дивидендная доходность российских акций / индекс стабильности дивидендов

на следующие 12 месяцев:

- Займер 18% / 0.14

- КЦ ИКС 5 16,3% / 0

- Сургутнефтегаз-п 15.9% / 05

- ЛУКОЙЛ 15.1% / 1

- Банк Санкт-Петербург 14.9% / 0.79

- МТС 14.3% / 0.71

- Транснефть-п 14.3% / 0.75

- Магнит 13.9% / 0.54

- МТС-Банк 13.8% / 0

- Татнефть-п 13.8% / 0.57

- Селигдар 13.7% / 0.43

- ММК 13.7% / 0.07

- Татнефть 13.3%/0,57

- Совкомфлот 13.2%/0,21

- НЛМК 13% / 0.07

- ЕвроТранс 12.7% / 0.29

- Газпромнефть 12.6% / 0.5

- ТГК-14 12.5% /0.29

- МРСК Центра и Приволжья 12.3% /0.36

- Ленэнерго-п 12% / 057

- Башинформсвязь-ап 11.9% /0.57

- Ростелеком-п 11.7% / 0.71

- Сбербанк-п 11.6%/0.54

- Сбербанк 11.5% / 0.54

- МОЭСК 11.5% / 0.57

- Ренессанс Страхование 11.3% /0.14

- ЛСР 11.3% /0.29

- ЭсЭфАй 11.2% / 0.14

- Роснефть 11.1% / 0.79

- Ростелеком 10.3% / 0.71

- Интер РАО ЕЭС 10.1% / 0.75

- МРСК Центра 9.9% / 0.29

- HENDERSON 9.6% / 0.14

- Европлан 9.5% / 0.14

- НМТП 9.4% / 0.29

- НоваБев Групп 9.2% / 0.5

- Башнефть-п 9% /0.54

- Соллерс 8.9% / 0.29

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 11 )

Мой пассивный доход дивидендами и купонами в январе 2025. МАЛОВАТО БУДЕТ!

- 10 февраля 2025, 18:43

- |

💸Пока рынок штурмует 3000 п. на новостях о звонках Сами-Знаете-Кого Сами-Знаете-Кому и перед заседанием ЦБ, настало время подсчитать свою дивидендную (но больше купонную) зарплату за 1-й месяц 2025 года. При позитивных результатах такого подсчета сохраняется мотивация инвестировать и наращивать свой «денежный ручеек» дальше.

Очень надеюсь, что мой регулярный инвестблог немножко вдохновляет кого-то из читателей на самостоятельное погружение в увлекательный мир финансовой грамотности и на диверсификацию доходов. Если я смогу помочь хотя бы нескольким людям почувствовать вкус к инвестициям, буду считать, что все мои творческие усилия были не зря😄

Подпишитесь на телеграм, чтобы отслеживать весь мой путь к полностью пассивному доходу. Или наоборот — чтобы увидеть, как я навернусь со всей дури и сойду с дистанции.

💰В этом обзоре честно делюсь итогами моего чисто пассивного заработка на российском фондовом рынке за январь 2025 года.

Не хвастовства ради, а статистики для😉

📍Предыдущий отчет о моем пассивном доходе на фондовом рынке за декабрь 2024 г. можно почитать здесь, а за весь 2024 год — здесь.

( Читать дальше )

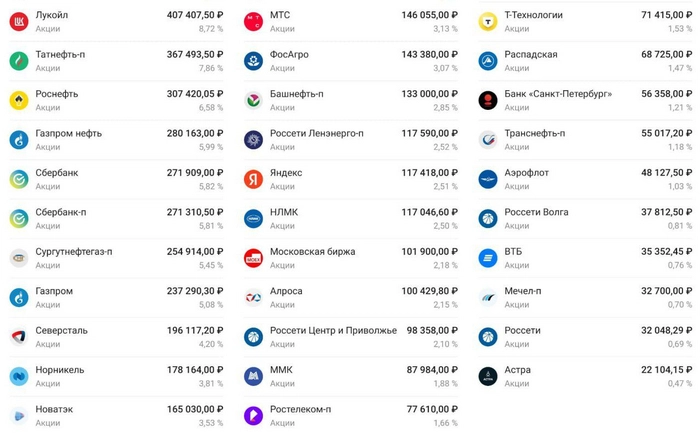

Мой дивидендный портфель на 4,7кк

- 10 февраля 2025, 12:57

- |

Мой инвестиционный дивидендный портфель по состоянию на 10.02.2025 (до начала торгов).

Лукойл 8,72% ср. 5460р

Татнефть-п 7,86% ср. 512р

Роснефть 6,58% ср. 436р

Газпром нефть 5,99% ср. 445р

Сбербанк 5,82% ср. 220р

Сбербанк-п 5,81% ср. 215р

Сургутнефтегаз-п 5,45% ср. 38р

Газпром 5,08% ср. 205р

Северсталь 4,2% ср. 1117р

Норникель 3,81% ср. 154р

Новатэк 3,53% ср. 998р

МТС 3,13% ср. 271р

ФосАгро 3,07% ср. 5488р

Башнефть-п 2,85% ср. 1263р

Ленэнерго-п 2,52% ср. 127р

Яндекс 2,51% ср. 3732р

НЛМК 2,5% ср. 168р

Мосбиржа 2,18% ср. 97,2р

Алроса 2,15% ср. 69,6р

Россети ЦП 2,10% ср. 0,27р

ММК 1,88% ср. 43,9р

Ростелеком-п 1,66% ср. 64р

Т-технологии 1,53% ср. 2503р

Распадская 1,47% ср. 183р

Банк СПБ 1,21% ср. 346р

Транснефть-п 1,18% ср. 1208р

Аэрофлот 1,03% ср. 73,8р

Россети Волга 0,81% ср. 0,092р

ВТБ 0,76% ср. 172р

Мечел-п 0,70% ср. 147р

Россети 0,69% ср. 0,16р

( Читать дальше )

Куда вложиться? ТОП-5 активов для покупки при высокой ключевой ставке

- 09 февраля 2025, 10:39

- |

Рынок акций колбасит, ОФЗ падали без перерыва почти весь прошлый год, нести все деньги во вклады страшно — вдруг заморозят… Для российских инвесторов наступили поистине непростые времена. Хотя ЦБ в конце декабря излучал позитивные сигналы, нет 100% гарантии, что уже в следующую пятницу мы всё-таки не увидим ставку 22% или 23%.

🤦♂️Как распорядиться накоплениями, чтобы потом не было мучительно больно? В этой статье я не призываю поступать так же и не даю инвест-советов, а лишь озвучиваю собственные мысли по поводу тех инвестиционных инструментов, в которые сам вкладываю деньги во имя морального спокойствия и будущего финансового благополучия.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

🌊Надежные флоатеры

Облигации с плавающим купоном были одной из моих основных идей ещё осенью 2023 года, и они по-прежнему в тренде. При этом я не устаю подчеркивать, что гнаться за цифрами доходности в случае флоатеров НЕПРАВИЛЬНО. Они должны обеспечивать совсем другую функцию — надежно защищать долговой портфель от процентных рисков.

( Читать дальше )

Пятничный мем )

- 07 февраля 2025, 19:38

- |

Вариантов куда пристроить свои кровные хватает. Так что #пятничный_мем это то, что постоянно вижу в разных чатиках и комментариях. Кто себя узнал ставит лайк )

С наступившими выходными нас 💃🏼🕺🏻

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги». Написанное не является индивидуальной инвестиционной рекомендацией

Полученные дивиденды с начала текущего 2025 года

- 06 февраля 2025, 23:40

- |

09.01.2025 💿 Северсталь 6914,72 руб

07.01.2025 ⛽️ Татнефть-п 8094,65 руб

23.01.2025 ⛽️ Роснефть 18272,25 руб

03.02.2025 💻 Астра 98,72 руб

Всего в моей дивидендной копилке накопилось уже 33380,34 рублей. Уже соизмеримо с ежемесячным пополнением индивидуального инвестиционного счёта.

Дивиденды планирую реинвестировать, но пока ещё не дошли руки.

06.02.2025 Станислав Райт — Русский Инвестор

Покупаю дивидендные акции в пенсионный портфель - Февраль 2025

- 03 февраля 2025, 13:07

- |

На календаре 3 февраля — понедельник, последний месяц этой теплой зимы, которая будто бы хочет взять реванш — за окном пошел мокрый снег...

Первый рабочий день февраля на бирже — пора заняться инвестициями.

Февраль 2025 года — 98-й месяц (9-й год) моих регулярных ежемесячных инвестиций на российском фондовом рынке.

Для тех, кто видит мой уже практически стандартный месячный отчёт впервые, я совсем недавно коротко рассказал о себе и о чем этот канал.

Если ещё короче, то я ежемесячно инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму в 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39, осталось 3 года).

Сегодня приобретаю акции следующих компаний:

Банк СПБ 20 шт

Газпром нефть 6 шт

НЛМК 30 шт

Ростелеком-п 80 шт

Сургутнефтегаз-п 50 шт

Татнефть-п 6 шт

Транснефть-п 5 шт

Данные акции показались мне наиболее оптимальным набором, с учётом моего портфеля, изучения множества аналитических обзоров, и моих собственных мыслей и умозаключений.

( Читать дальше )

В чем подвох дивидендных акций?

- 31 января 2025, 18:10

- |

💸 Друзья, дивидендная стратегия давно популярна среди инвесторов, и её активно продвигают как брокеры, так и многие инвест-блогеры. Обещания стабильного денежного потока и «жизни на дивиденды» звучат заманчиво. Однако у меня есть причины, по которым я не являюсь её исключительным поклонником, особенно на этапе активного роста капитала.

💯 Я не буду призывать вас отказаться от дивидендных акций – моя цель показать другую точку зрения, чтобы вы могли принять взвешенное решение.

🔝 Налоги: платим за лишние движения

🔔 Один из главных минусов дивидендной стратегии – налоги. При выплате дивидендов брокер автоматически удерживает 13% налога.

❓ Допустим, вы реинвестируете полученные дивиденды, то есть снова покупаете акции. Но зачем в таком случае платить налог с дохода, который фактически остаётся внутри вашего портфеля?

📈 Компании, которые не выплачивают дивиденды, направляют прибыль на развитие бизнеса. Например:

🔹 Инвестиции в новое оборудование;

🔹 Расширение штата сотрудников;

( Читать дальше )

ТОП 10 дивидендных компаний на российском рынке: раскрываю скрытые возможности

- 29 января 2025, 21:47

- |

Вы наверняка тоже сталкиваетесь постоянно с мифом о том, что в России нет подходящих инвестиций! Я в этом уверен потому, как всякие экспертики и недогуру заполонили этим г💩… весь интернет в свое время.

🧮Я лично считаю, что это как в поговорке: «Плохому танцору...» дальше наверно знаете.

И вот если посмотреть непредвзято, а с сугубо профессионально-меркантильной точки зрения, то можно обнаружить, что здесь скрываются настоящие гиганты, готовые обеспечить стабильный доход благодаря своей щедрости в области дивидендов.

🧾 Подготовил для вас список из 10 дивидендных компаний, которые и порадовали акционеров высокими выплатами даже в условиях нестабильности.

💰 Если вы сейчас в поиске новых компаний для пополнения портфеля, присмотритесь и к этим «товарищам». Возможно, они скрывались прямо у нас под носом все эти годы, а вы просто не знали о их дивидендных щедростях!

За 4 квартала 2024 года (Данные на 20.01.2025)

Акция _ Дивидендная доходность

1. Ашинский метзавод, акция об. _ 107.77%

( Читать дальше )

Лучшие ДИВИДЕНДНЫЕ акции на 2025 от Газпромбанка

- 29 января 2025, 09:02

- |

Самое классное в инвестициях — это тот факт, что деньги могут делать деньги. То есть мы можем (нажав на пару кнопок) просто купить ценную бумагу, которая будет генерировать нам денежный поток вообще без нашего участия. В идеальном случае — всю нашу оставшуюся жизнь.

🤑Если поразмыслить над этим хотя бы пару секунд, приходит осознание, что это в сущности прекрасно. Главный газовый банк страны тоже проникся этим прекрасным чувством и представил свою подборку лучших дивидендных акций для покупки в 2025 году.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

👇Расположу акции от самой низкой ожидаемой дивдоходности до самой высокой — чтобы было интереснее. Итак, открывает сегодняшнюю подборку...

🔟TRNFP Транснефть

● Див. доходность: 14%

● Целевая цена: ₽1550 (+35%)

В банке считают префы Транснефти отличным защитным активом — благодаря стабильности бизнеса и малому влиянию колебаний цены нефти на финансовые результаты и дивидендные выплаты. За весь 2024 год аналитики прогнозируют дивиденды в размере ₽167, за 2025-й — ₽169, за 2026-й — ₽180.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал