дивидендный портфель

Покупаю дивидендные акции в пенсионный портфель - Март 2025

- 03 марта 2025, 14:30

- |

3 марта — понедельник, наконец-то на календаре весна (а так хотелось бы, чтобы она наступила уже и за окном).

В этот раз, вполне можно было инвестировать и в первый день месяца, несмотря на субботу (1 марта Московская биржа работала), но я пока предпочел, традиционно, заняться этим в будний день.

Март 2025 года — 99-й месяц (9-й год) моих регулярных ежемесячных инвестиций на российском фондовом рынке. Скоро юбилей ))

Для тех, кто присоединился к каналу недавно, и видит мой стандартный месячный отчёт о покупках впервые, я не так давно коротко рассказывал о себеи о чем этот канал.

Если ещё короче, то я ежемесячно инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму в 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39, осталось 3 года).

Пополняю свой индивидуальный инвестиционный счет на 33334 рубля и приобретаю акции следующих компаний:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Ожидаемая дивидендная доходность российских акций / индекс стабильности дивидендов на следующие 12 месяцев

- 20 февраля 2025, 00:08

- |

Ожидаемая дивидендная доходность российских акций / индекс стабильности дивидендов

на следующие 12 месяцев:

- Займер 18% / 0.14

- КЦ ИКС 5 16,3% / 0

- Сургутнефтегаз-п 15.9% / 05

- ЛУКОЙЛ 15.1% / 1

- Банк Санкт-Петербург 14.9% / 0.79

- МТС 14.3% / 0.71

- Транснефть-п 14.3% / 0.75

- Магнит 13.9% / 0.54

- МТС-Банк 13.8% / 0

- Татнефть-п 13.8% / 0.57

- Селигдар 13.7% / 0.43

- ММК 13.7% / 0.07

- Татнефть 13.3%/0,57

- Совкомфлот 13.2%/0,21

- НЛМК 13% / 0.07

- ЕвроТранс 12.7% / 0.29

- Газпромнефть 12.6% / 0.5

- ТГК-14 12.5% /0.29

- МРСК Центра и Приволжья 12.3% /0.36

- Ленэнерго-п 12% / 057

- Башинформсвязь-ап 11.9% /0.57

- Ростелеком-п 11.7% / 0.71

- Сбербанк-п 11.6%/0.54

- Сбербанк 11.5% / 0.54

- МОЭСК 11.5% / 0.57

- Ренессанс Страхование 11.3% /0.14

- ЛСР 11.3% /0.29

- ЭсЭфАй 11.2% / 0.14

- Роснефть 11.1% / 0.79

- Ростелеком 10.3% / 0.71

- Интер РАО ЕЭС 10.1% / 0.75

- МРСК Центра 9.9% / 0.29

- HENDERSON 9.6% / 0.14

- Европлан 9.5% / 0.14

- НМТП 9.4% / 0.29

- НоваБев Групп 9.2% / 0.5

- Башнефть-п 9% /0.54

- Соллерс 8.9% / 0.29

( Читать дальше )

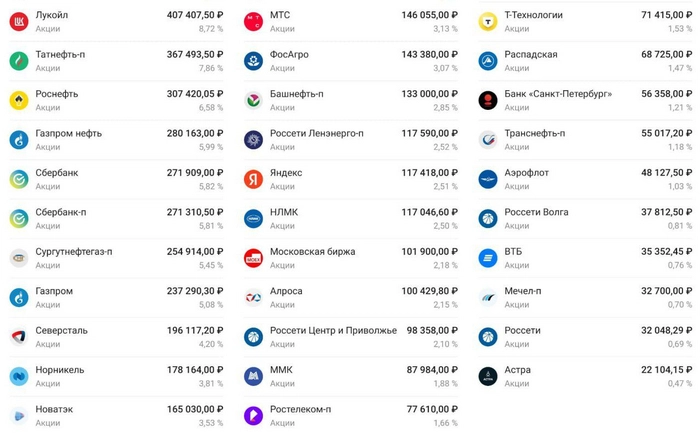

Мой дивидендный портфель на 4,7кк

- 10 февраля 2025, 12:57

- |

Мой инвестиционный дивидендный портфель по состоянию на 10.02.2025 (до начала торгов).

Лукойл 8,72% ср. 5460р

Татнефть-п 7,86% ср. 512р

Роснефть 6,58% ср. 436р

Газпром нефть 5,99% ср. 445р

Сбербанк 5,82% ср. 220р

Сбербанк-п 5,81% ср. 215р

Сургутнефтегаз-п 5,45% ср. 38р

Газпром 5,08% ср. 205р

Северсталь 4,2% ср. 1117р

Норникель 3,81% ср. 154р

Новатэк 3,53% ср. 998р

МТС 3,13% ср. 271р

ФосАгро 3,07% ср. 5488р

Башнефть-п 2,85% ср. 1263р

Ленэнерго-п 2,52% ср. 127р

Яндекс 2,51% ср. 3732р

НЛМК 2,5% ср. 168р

Мосбиржа 2,18% ср. 97,2р

Алроса 2,15% ср. 69,6р

Россети ЦП 2,10% ср. 0,27р

ММК 1,88% ср. 43,9р

Ростелеком-п 1,66% ср. 64р

Т-технологии 1,53% ср. 2503р

Распадская 1,47% ср. 183р

Банк СПБ 1,21% ср. 346р

Транснефть-п 1,18% ср. 1208р

Аэрофлот 1,03% ср. 73,8р

Россети Волга 0,81% ср. 0,092р

ВТБ 0,76% ср. 172р

Мечел-п 0,70% ср. 147р

Россети 0,69% ср. 0,16р

( Читать дальше )

Полученные дивиденды с начала текущего 2025 года

- 06 февраля 2025, 23:40

- |

09.01.2025 💿 Северсталь 6914,72 руб

07.01.2025 ⛽️ Татнефть-п 8094,65 руб

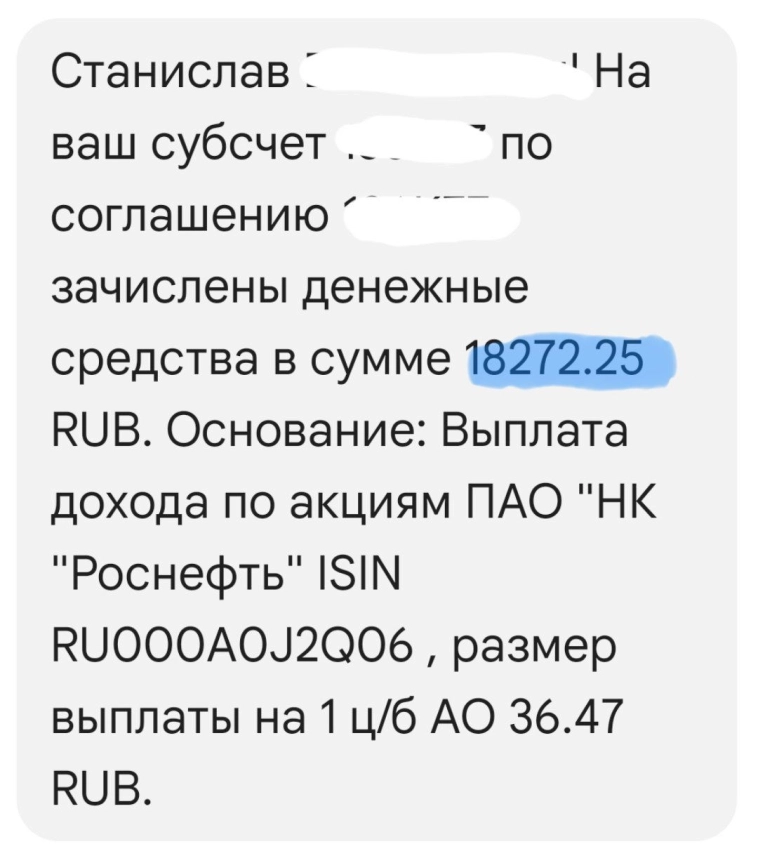

23.01.2025 ⛽️ Роснефть 18272,25 руб

03.02.2025 💻 Астра 98,72 руб

Всего в моей дивидендной копилке накопилось уже 33380,34 рублей. Уже соизмеримо с ежемесячным пополнением индивидуального инвестиционного счёта.

Дивиденды планирую реинвестировать, но пока ещё не дошли руки.

06.02.2025 Станислав Райт — Русский Инвестор

Покупаю дивидендные акции в пенсионный портфель - Февраль 2025

- 03 февраля 2025, 13:07

- |

На календаре 3 февраля — понедельник, последний месяц этой теплой зимы, которая будто бы хочет взять реванш — за окном пошел мокрый снег...

Первый рабочий день февраля на бирже — пора заняться инвестициями.

Февраль 2025 года — 98-й месяц (9-й год) моих регулярных ежемесячных инвестиций на российском фондовом рынке.

Для тех, кто видит мой уже практически стандартный месячный отчёт впервые, я совсем недавно коротко рассказал о себе и о чем этот канал.

Если ещё короче, то я ежемесячно инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму в 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39, осталось 3 года).

Сегодня приобретаю акции следующих компаний:

Банк СПБ 20 шт

Газпром нефть 6 шт

НЛМК 30 шт

Ростелеком-п 80 шт

Сургутнефтегаз-п 50 шт

Татнефть-п 6 шт

Транснефть-п 5 шт

Данные акции показались мне наиболее оптимальным набором, с учётом моего портфеля, изучения множества аналитических обзоров, и моих собственных мыслей и умозаключений.

( Читать дальше )

ТОП 10 дивидендных компаний на российском рынке: раскрываю скрытые возможности

- 29 января 2025, 21:47

- |

Вы наверняка тоже сталкиваетесь постоянно с мифом о том, что в России нет подходящих инвестиций! Я в этом уверен потому, как всякие экспертики и недогуру заполонили этим г💩… весь интернет в свое время.

🧮Я лично считаю, что это как в поговорке: «Плохому танцору...» дальше наверно знаете.

И вот если посмотреть непредвзято, а с сугубо профессионально-меркантильной точки зрения, то можно обнаружить, что здесь скрываются настоящие гиганты, готовые обеспечить стабильный доход благодаря своей щедрости в области дивидендов.

🧾 Подготовил для вас список из 10 дивидендных компаний, которые и порадовали акционеров высокими выплатами даже в условиях нестабильности.

💰 Если вы сейчас в поиске новых компаний для пополнения портфеля, присмотритесь и к этим «товарищам». Возможно, они скрывались прямо у нас под носом все эти годы, а вы просто не знали о их дивидендных щедростях!

За 4 квартала 2024 года (Данные на 20.01.2025)

Акция _ Дивидендная доходность

1. Ашинский метзавод, акция об. _ 107.77%

( Читать дальше )

⛽️ Дивиденды Роснефть

- 28 января 2025, 00:06

- |

Дивиденды от компании Роснефть поступили сегодня утром на мой индивидуальный инвестиционный счёт в ВТБ Мои Инвестиции.

Выплата составляет 36,47 рублей на акцию.

Целевой периодичностью для Роснефти является выплата дивидендов по меньшей мере два раза в год, чего и придерживается компания с 2017 года (исключением стал 2020 год)

Ранее за 2024 год Роснефть уже выплатила 29.01 рублей дивидендов, а всего в совокупности за 2024 год получилось 65,48 рублей.

В моём дивидендном портфеле уже накопилось 579 акций компании. И на мою долю в дивидендах компании пришлось 18272 рубля (после вычета налогов).

Моя средняя цена по Роснефти (с учетом постоянных докупок) составляет на данный момент 435,54 рубля. Моя личная дивидендная доходность за 2024 год составила порядка 15%.

Пока имею намерение продолжать постепенное наращивание пакета акций компании Роснефть в портфеле.

27.01.2025 Станислав Райт — Русский Инвестор

Дивидендное уведомление. Пора готовиться к сезону

- 24 января 2025, 17:10

- |

Дивиденды — один из ключевых факторов при выборе акций, особенно на российском рынке. В этом году они приобрели ещё большее значение из-за высокой ключевой ставки, которая повышает доходность безрисковых инструментов и создаёт серьёзную конкуренцию акциям.

Главный дивидендный сезон на российском рынке приходится на период с мая по июль. В прошлом году аналитики Альфа-Инвестиций провели исследование и выяснили, когда лучше всего покупать акции под дивиденды. Напоминаем ключевые выводы и рассказываем, какую тактику стоит выбрать в этом году.

Почему пора готовиться уже сейчас

До июня осталось менее 100 торговых сессий — самое время начинать подбирать акции под предстоящие выплаты. В нашем прошлом исследовании мы установили, что заблаговременная покупка акций позволяет заработать на их росте ещё до выплаты дивидендов.

Мы обновили статистику, проанализировав более 700 дивидендных отсечек по акциям первого и второго эшелонов с 2015 по лето 2024 года. Результаты подтвердились: покупка акций за 90 дней до отсечки приносила среднюю доходность в 13,9%. При этом доходность постепенно снижалась по мере приближения к дате выплаты. То есть, чем раньше вы покупаете акции, тем больше можно заработать на их росте в ожидании дивидендов.

( Читать дальше )

⛽️Дивиденды Татнефть

- 23 января 2025, 23:38

- |

Сегодня днем на счёт поступили долгожданные дивиденды от компании Татнефть.

Выплата 17,39 рублей на акцию. Размер дивидендов оказался значительно ниже ожиданий рынка и прогнозов большинства аналитиков.

Всего за 2024 год от компании Татнефть было 3 выплаты:

08.01.2025 2024 17,39р

08.10.2024 2024 38,2р

09.07.2024 2024 25,17р

А совокупные дивиденды составили 80,76 рублей на акцию. Выплаты снизились на 10,68%, по сравнению с прошлым годом (90,42 рубля). Менеджмент решил направить на выплаты дивидендов 75% чистой прибыли (ранее выплачивал 100% прибыли). Не очень хороший, сигнал, однако, в условиях высоких ставок, повышения налогов и геополитической неопределенности, шаг скорее правильный.

Кроме того, пока на следующий год аналитики прогнозируют порядка 97 рублей дивидендов, что выше и 23 и 24 годов.

В настоящий момент, в моём дивидендном портфеле уже 539 привилегированных акций Татнефть со средней ценой 509,7 рублей. На мою долю пришлись дивиденды в размере 8094,65 рублей, которые я аккуратно занесу в свою дивидендную копилку.

( Читать дальше )

🏦 ТОП дивидендных акций

- 22 января 2025, 14:36

- |

Попался недавно обновленный список лучших российских дивидендных акций по мнению аналитиков SberCIB.

На этот раз в ТОПе оказались:

🚀 Банк «Санкт-Петербург» 15,4%

🚀 Татнефть 13,9%

🚀 ЛУКОЙЛ 13,7%

🚀 Сбербанк 12,9%

🚀 ФосАгро12,9%

🚀 НЛМК 12,4%

🚀 Транснефть 12,3%

Акции Роснефти и Совкомфлота были исключены из списка фаворитов (полагаю из-за введенных недавно против компаний санкций). Прошлый ТОП был тут (на всякий случай).

На мой взгляд, получившийся список дивидендных компаний отличный. Сильных сомнений никто не вызывает. Скорее вопросы возникают по отсутствию некоторых эмитентов.

22.01.2025 Станислав Райт — Русский Инвестор

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал