SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивиденды

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Газпром - СД в апреле обсудит дивиденды за 2019 год, может не учитывать бумажную корректировку прибыли, EBITDA 2019 г превысила $30 млрд

- 11 февраля 2020, 18:43

- |

совет директоров «Газпрома» в апреле обсудит дивиденды за 2019 год — замглавы компании Садыгов

«Газпром» по итогам 2019 г. может принять решение не учитывать бумажную корректировку прибыли, чтобы не уменьшать дивиденды — замглавы компании

EBITDA Газпрома, по оценкам компании, в 2019 году превысила $30 млрд — зампред правления Садыгов

( Читать дальше )

«Потенциал наших акций пока что явно недооценен рынком. Ожидается, что по итогам 2019 года корректировки приведут к снижению дивидендной базы. Если прямым способом посчитать, в 2018 году коррективы приводили к увеличению, а по итогам 2019 года корректировки могут привести, приведут к снижению дивидендной базы по сравнению с размером чистой прибыли. В этой связи в первый год применения новой дивидендной политики руководство общества в интересах акционеров может принять решение не учитывать корректировки в полном объеме или частично, об этом мы примем решение при подготовки совета директоров в апреле текущего года»

«Газпром» по итогам 2019 г. может принять решение не учитывать бумажную корректировку прибыли, чтобы не уменьшать дивиденды — замглавы компании

EBITDA Газпрома, по оценкам компании, в 2019 году превысила $30 млрд — зампред правления Садыгов

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Газпром - дивиденды дочерних компаний могут составить 50% прибыли МСФО

- 11 февраля 2020, 18:25

- |

из презентации ко Дню инвестора Газпрома.

источник

«Выплаты дивидендов дочерних компаний не менее 50% (от прибыли по МСФО — ред.) с 2020 года», — говорится на слайде, который описывает принятую в конце 2019 года новую дивидендную политику «Газпрома».

источник

На котировки Роснефти давят спекуляции относительно санкций и снижение цены на нефть - Фридом Финанс

- 11 февраля 2020, 17:42

- |

«Роснефть» выплатит 283 млрд руб. (26,7 руб. на акцию), что является рекордным за все время. По итогам 2018 года суммарный дивиденд составлял 25,9 млрд руб. Целевой уровень дивиденда составляет 50% от скорректированной консолидированной прибыли, в первом полугодии дивиденд был выплачен исходя из этой величины.

Вскоре будет опубликована отчетность за 4 квартал, ожидается, что прибыль составит 730-750 млрд руб. Дивиденд, таким образом, ниже прогноза (28 руб. на акцию). Текущая дивидендная доходность около 6%, что примерно соответствует доходности ОФЗ. Доходность различных выпусков рублевых облигаций компании немногим выше. Безусловно, инвесторы хотели бы премию не только к безрисковым инструментам, но и к облигациям.

ИК «Фридом Финанс»

Вскоре будет опубликована отчетность за 4 квартал, ожидается, что прибыль составит 730-750 млрд руб. Дивиденд, таким образом, ниже прогноза (28 руб. на акцию). Текущая дивидендная доходность около 6%, что примерно соответствует доходности ОФЗ. Доходность различных выпусков рублевых облигаций компании немногим выше. Безусловно, инвесторы хотели бы премию не только к безрисковым инструментам, но и к облигациям.

На котировки давят спекуляции относительно санкций и снижение цены на нефть на 13%. Если ОПЕК не удастся стабилизировать ситуацию на рынке нефти, выручка в 1 квартале может сократиться на 3-4% по сравнению с 4 кварталом прошлого года. На мой взгляд, краткосрочно рынок не отыграл негатив, и в случае отрицательной динамики на рынке, нисходящее движение продолжится в диапазон 435-440 руб. до конца месяца. Вместе с тем, ожидаем сильные финансовые результаты по итогам 4 квартала, объем выручки 8,6 трлн руб., это станет поводом для спекулятивных покупок.Ващенко Георгий

ИК «Фридом Финанс»

Акции НЛМК остаются фаворитом в российском сталелитейном секторе - Альфа-Банк

- 11 февраля 2020, 16:22

- |

НЛМК завтра представит финансовые результаты за 4К19 по МСФО. По сообщению компании, общий объем продаж за квартал вырос на 4% к/к. Также выросли продажи готовой продукции в 4К19 на фоне завершения ремонтных работ на доменной печи и кислородном конвертере на производственной площадке в Липецке в 2019.

Продажи североамериканского дивизиона упали на 14% к/к, тогда как продажи в Европе опустились на 5% к/к. По нашему прогнозу, EBITDA в 4К19 будет под давлением слабой конъюнктуры цен на сталь на российском и зарубежных рынках.

Толстых Юлия

«Альфа-Банк»

Мы предполагаем обнадеживающий прогноз на 1К20 на фоне восстановления цен на сталь и высокой степени устойчивости бенчмарков на железную руду к макроэкономическим и геополитическим новостям, а также новостям, касающимся вспышки эпидемии коронавируса. Основные прогнозные показатели мы приводим ниже:

( Читать дальше )

Продажи североамериканского дивизиона упали на 14% к/к, тогда как продажи в Европе опустились на 5% к/к. По нашему прогнозу, EBITDA в 4К19 будет под давлением слабой конъюнктуры цен на сталь на российском и зарубежных рынках.

Мы сохраняем позитивный взгляд на НЛМК и отмечаем сильную финансовую позицию. Мы ожидаем высокого коэффициента дивидендных выплат (превышающего СДП) при дивидендной доходности на уровне примерно 12% на годовой основе (и примерно 3% на основе результатов за 4К19). Акции НЛМК остаются нашим фаворитом в российском сталелитейном секторе.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Мы предполагаем обнадеживающий прогноз на 1К20 на фоне восстановления цен на сталь и высокой степени устойчивости бенчмарков на железную руду к макроэкономическим и геополитическим новостям, а также новостям, касающимся вспышки эпидемии коронавируса. Основные прогнозные показатели мы приводим ниже:

( Читать дальше )

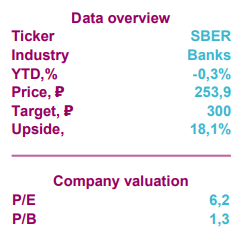

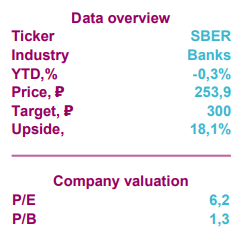

Сбербанк - сильнее рынка - КИТ Финанс Брокер

- 11 февраля 2020, 16:00

- |

Сбербанк – российский финансовый конгломерат, крупнейший транснациональный и универсальный банк. Один из самых эффективных и дешёвых банков в мире.

Сбербанк отчитался о финансовых результатах за январь 2020 г. С начала года банк заработал 80,2 млрд руб., что на 8,9% превышает показатели января прошлого года. Чистый процентный доход банка увеличился на 8,8% по отношению к январю 2019 г. и составил 111,5 млрд руб., что обусловлено ростом розничного кредитного портфеля и снижением стоимости активов. Чистый комиссионный доход показал рост на 22,9%, благодаря увеличению транзакций по банковским картам и расчетным операциям для корпоративных клиентов.

Сбербанк показал сильные финансовые результаты по РСБУ за январь 2020 г. На этом фоне котировки банка смотрятся сильнее рынка, несмотря на распродажи акций широким фронтом из-за опасений распространения коронавируса.

Мы считаем, что коронавирус – это краткосрочный фактор, текущая неопределённость о распространении коронавируса в совокупности с низкими ставками заставит рынки уйти в боковое движение. Нужно воспользоваться этой возможностью и купить акции с высокой дивидендной доходностью к летнему дивидендному сезону.

( Читать дальше )

Сбербанк отчитался о финансовых результатах за январь 2020 г. С начала года банк заработал 80,2 млрд руб., что на 8,9% превышает показатели января прошлого года. Чистый процентный доход банка увеличился на 8,8% по отношению к январю 2019 г. и составил 111,5 млрд руб., что обусловлено ростом розничного кредитного портфеля и снижением стоимости активов. Чистый комиссионный доход показал рост на 22,9%, благодаря увеличению транзакций по банковским картам и расчетным операциям для корпоративных клиентов.

Сбербанк показал сильные финансовые результаты по РСБУ за январь 2020 г. На этом фоне котировки банка смотрятся сильнее рынка, несмотря на распродажи акций широким фронтом из-за опасений распространения коронавируса.

Мы считаем, что коронавирус – это краткосрочный фактор, текущая неопределённость о распространении коронавируса в совокупности с низкими ставками заставит рынки уйти в боковое движение. Нужно воспользоваться этой возможностью и купить акции с высокой дивидендной доходностью к летнему дивидендному сезону.

( Читать дальше )

Лукойл и Татнефть - cамые привлекательные акции в нефтегазовом секторе - Sberbank CIB

- 11 февраля 2020, 15:15

- |

Российские акции нефтегазового сектора, конечно, не защищены от угроз глобальному экономическому росту. Усилившаяся в последнее время (на фоне эпидемии коронавирусной инфекции) волатильность цен на сырьевые товары предопределяет некоторые риски на уровне прибыли, однако не следует переоценивать их последствия. У нефтяной отрасли хорошая доходность свободных денежных потоков: она выше 10% при нашем базовом сценарии (цена нефти $60/барр.), и даже если исходить из цены нефти на 10% ниже базового допущения, средняя доходность свободных денежных потоков, по нашим оценкам, снижается менее чем на 1 п. п. Хотя давление на рынок газа, видимо, сохранится дольше, чем мы предполагали, и запуск новых проектов роста может быть отложен, Газпром и НОВАТЭК очень конкурентоспособны и продолжают генерировать положительную маржу.

( Читать дальше )

Мы считаем, что благодаря позитивным для добывающей отрасли факторам в этом году нефтяные компании сумеют удержать свободные денежные потоки на прошлогодних уровнях, несмотря на дешевеющую нефть и негативное влияние на перерабатывающий сегмент новых стандартов IMO 2020. Самые привлекательные в секторе – «ЛУКОЙЛ» (ПОКУПАТЬ) и «Татнефть» (ПОКУПАТЬ): у них двузначная доходность свободных денежных потоков и дивидендная доходность. При этом в 2020-2021 годах их будет быстро догонять «Роснефть» (рекомендация повышена до ПОКУПАТЬ) — за счет более высокой прибыли в нефтедобыче, сокращения неденежных статей в отчете о прибыли и убытках и снижения процентных расходов. Она также может существенно выиграть от субсидирования инвестиций в переработку и налоговых льгот для Ванкорского кластера и месторождений на полуострове Таймыр (обсуждение этого вопроса в правительстве уже существенно продвинулось).Котельникова Анна

( Читать дальше )

Роснефть - за 2019 год планируются самые высокие дивиденды, добыча не изменилась - Сечин

- 11 февраля 2020, 14:29

- |

глава Роснефти Игорь Сечин на встрече с президентом РФ Владимиром Путиным.

Проект «Восток Ойл»:

( Читать дальше )

«Несмотря на инвестиционную программу, за 2019 год будет обеспечен самый высокий уровень выплат дивидендов, это порядка 283 миллиардов рублей. По итогам года мы (по предварительным цифрам) около 3,6 триллиона рублей выплатим непосредственно в налоговую систему, в бюджетную систему страны»

"Объем инвестиций в прошлом году составил, как и предполагалось, почти триллион рублей. Компания продолжает сохранять лидирующее положение по удельным капитальным затратам нефте- и газодобычи"

Проект «Восток Ойл»:

Это и увеличение ВВП страны в целом, это и увеличение грузопотока по Северному морскому пути, и, конечно, укрепление позиций России в Арктике в целом. Так что желаю Вам успехов. Нужно только все как следует посчитать

( Читать дальше )

Тучи над Exxon Mobil продолжают сгущаться - Финам

- 11 февраля 2020, 12:08

- |

Exxon Mobil — крупнейшая нефтяная компания в мире, занимающаяся разведкой, добычей, транспортировкой и продажей нефти и природного газа, а также производством и реализацией нефтепродуктов. Компания производит и продает нефтехимические продукты — олефины, ароматические нефтепродукты, полиэтилен.

Доказанные запасы нефти у Exxon Mobil превышают 24 млрд баррелей нефтяного эквивалента, при этом компания ежедневно добывает порядка 4 млн баррелей нефтяного эквивалента в сутки благодаря увеличению добычи в бассейне Permian, которая подскочила на 54% по сравнению с аналогичным периодом прошлого года.

Основным преимуществом вертикально интегрированной компании Exxon Mobil была ее сбалансированная бизнес-модель. Тем не менее 2019 год оказался крайне негативным для подразделений «Переработка и продажа нефтепродуктов» (Downstream) и «Нефтехимия» (Chemical).

Плюсом Exxon Mobil является относительно низкий долг (коэффициент долга к капитализации составляет лишь 18%), тогда как показатель соотношения заемного и собственного капитала (debt to equity ratio) составляет 24% (среднее значение по сектору — 55%).

( Читать дальше )

Доказанные запасы нефти у Exxon Mobil превышают 24 млрд баррелей нефтяного эквивалента, при этом компания ежедневно добывает порядка 4 млн баррелей нефтяного эквивалента в сутки благодаря увеличению добычи в бассейне Permian, которая подскочила на 54% по сравнению с аналогичным периодом прошлого года.

Основным преимуществом вертикально интегрированной компании Exxon Mobil была ее сбалансированная бизнес-модель. Тем не менее 2019 год оказался крайне негативным для подразделений «Переработка и продажа нефтепродуктов» (Downstream) и «Нефтехимия» (Chemical).

Плюсом Exxon Mobil является относительно низкий долг (коэффициент долга к капитализации составляет лишь 18%), тогда как показатель соотношения заемного и собственного капитала (debt to equity ratio) составляет 24% (среднее значение по сектору — 55%).

( Читать дальше )

Полюс - СД рекомендует дивиденды за 2 п/г в сумме $462 млн

- 11 февраля 2020, 10:38

- |

Совет директоров Поюса рассмотрел вопрос о дивидендах и предварительно одобрил дивидендные выплаты за второе полугодие 2019 года, которые планирует рекомендовать к утверждению на общем годовом собрании акционеров «Полюса».

Общая сумма дивидендных выплат составит $462 млн в рублевом эквиваленте. Исходя из текущего количества акций в обращении, размер дивидендов за второе полугодие 2019 года может составить $3,5 на одну обыкновенную акцию «Полюса».

Текущая дивидендная политика Компании предполагает дивидендные выплаты за 2019 год в размере 30% от показателя EBITDA за соответствующий отчетный период.

Общая сумма дивидендных выплат за 2019 год будет таким образом соответствовать $804 млн. В эту сумму включены $342 млн, выплаченные в виде дивидендов за первое полугодие 2019 года

релиз

Общая сумма дивидендных выплат составит $462 млн в рублевом эквиваленте. Исходя из текущего количества акций в обращении, размер дивидендов за второе полугодие 2019 года может составить $3,5 на одну обыкновенную акцию «Полюса».

Текущая дивидендная политика Компании предполагает дивидендные выплаты за 2019 год в размере 30% от показателя EBITDA за соответствующий отчетный период.

Общая сумма дивидендных выплат за 2019 год будет таким образом соответствовать $804 млн. В эту сумму включены $342 млн, выплаченные в виде дивидендов за первое полугодие 2019 года

релиз

НЛМК отчитается 12 февраля и проведет телеконференцию - Атон

- 11 февраля 2020, 10:37

- |

Публикация финансовой отчетности НЛМК за 4К19 намечена на среду, 12 февраля.

По нашим прогнозам, выручка компании составит $2 370 млн (-8% кв/кв), показатель EBITDA достигнет $654 млн (-26% кв/кв), чистая прибыль — $363 млн (-29% кв/кв). На финансовых показателях компании негативно отразится падение цен на сталь, а также изменения в структуре ассортимента продукции.

По нашим прогнозам, выручка компании составит $2 370 млн (-8% кв/кв), показатель EBITDA достигнет $654 млн (-26% кв/кв), чистая прибыль — $363 млн (-29% кв/кв). На финансовых показателях компании негативно отразится падение цен на сталь, а также изменения в структуре ассортимента продукции.

Мы полагаем, что рынок при оценке компании исходит из уровня квартальной дивидендной доходности 2.5-3.0%, что предполагает выплату дивидендов в размере 3.4-4.1 руб. на акцию. НЛМК торгуется с консенсус-мультипликатором EV/EBITDA 2020П 5.8x, что выше, чем у Северстали (5.2x).Атон

Телеконференция состоится в среду, 12 февраля, в 14:00 GMT / 17:00 МСК, доступ по номерам +44 (0)208 089 2860 (Великобритания), +7 499 609 1260 (Россия). ID конференции: 4293086.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал