дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Золото. Что делать ?

- 07 января 2020, 10:17

- |

по мотивам этого поста.

***

нагибать всех продолжают.

Золото уходит вверх и пролет вверх может только ускориться.

Выглядит очень угрожающе.

****

я уже предполагал что все активы подешевееют в золоте.

Недвижимость стоит в рублях — значит в золоте падает.

**

все сидят в акциях и ждут летних дивидендов в то же время тело акции теряеет в цене если считать в золоте.

Может оказаться в июле 2020 так что (акция + дивиденды 2019+ дивиденды 2020 ) считанные в золоте окажется меньше, чем просто купить и держать золото.

Смотрите, я вас насчет дивов предупредил.

а пока цены.

Пробные изделия 583 пробы — 1800 р за грамм.

Сеятель 26400.

- комментировать

- Комментарии ( 24 )

Сегодня мы увидим первые див.отсечки в 2020 году!

- 06 января 2020, 15:17

- |

Добрый день, друзья!

Во-первых, поздравляю всех с наступающим Рождеством и желаю тепла и гармонии вашим семьям! А во-вторых, поздравляю всех нас с первыми дивидендными отсечками, которые берут старт уже сегодня, в самый разгар новогодних и рождественских праздников!

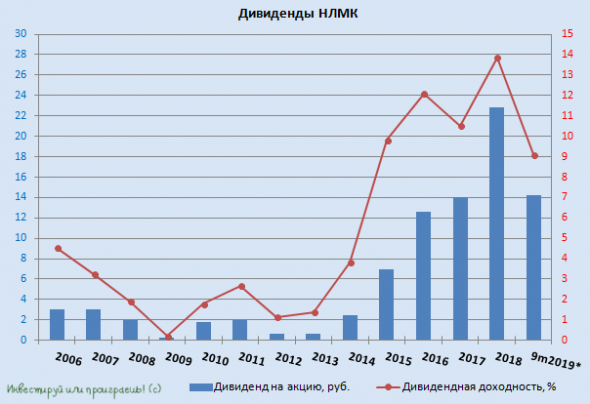

Из тех акций, что присутствуют на моём инвестиционном радаре, речь идёт, разумеется, об НЛМК, акционеры которого после окончания сегодняшних торгов смогут рассчитывать на получение дивидендных выплат за III кв. 2019 года в размере 3,22 руб. на бумагу. В общей сложности, за 9 месяцев выплаты оцениваются на уровне 14,24 руб., а промежуточная ДД за этот период – чуть выше 9%.

Свой долгосрочный взгляд на акции НЛМК я уже высказывал в 20-х числах декабря минувшего года, и, как вы понимаете, он совершенно не изменился за эти прошедшие с того момента пару недель.

ДТС №2: Как заработать на дивидендах НЛМК 06.01.2020

- 06 января 2020, 15:07

- |

ДТС №2: Как заработать на дивидендах НЛМК 06.01.2020

Введение

06.01.2020 последний день с дивидендами торгуются акции НЛМК (NLMK). Уже в среду 08.01.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендном гэпе в акциях НЛМК по системе

( Читать дальше )

Ситуация на текущий момент или ждем Романа с НГ праздников

- 06 января 2020, 10:11

- |

РА традиционно нет на праздничном трейдинге. Предлагаю свои идеи писать временно тут.

1) Шорт Сбера от 256,5 прикрыл на 252,55. Это был тест сверху ранее пробитого уровня. Пока удачный.

2) Шорт СберПрефа закрыл еще вчера и переоткрою, если сегодня перевернемся по системе

3) ГМК сделал первый прокол системы в лонг. Утренний прокол пропускаем. Второй прокол (перехай 19510) можно пробовать лонгануть.

Стратегия формирования дивидендного портфеля, как заработать на дивидендных историях. В помощь начинающему инвестору.

- 06 января 2020, 00:25

- |

Стратегия формирования дивидендного портфеля, как заработать на дивидендных историях. В помощь начинающему инвестору.

Фондовый рынок многократно обновляет свои вершины — исторические максимумы.

Сейчас, по завершении 2019 года финансовые компании опубликовывают всевозможную информацию о лидерах рынка, о дивидендных историях компаний, дивидендных«портфелях». На рынок приходят начинающие инвесторы. Они читают о доходностях трейдинга, доходностях дивидендных «портфелей» и начинают формировать свои «портфели» и «ранцы» без учета рыночной ситуации. Некоторым из них еще многому предстоит научиться и понять рынок во всем его многообразии. Хочется помочь им не сделать сразу опрометчивых шагов.

У меня сложилась стратегия формирования дивидендного «портфеля» и получения дохода на дивидендных историях фондового рынка.

Стратегия позволяет достичь целей получения дивидендов и дохода на преддивидендном росте акций (если рост имеет место быть).

Суть идеи:

1. Для формирования дивидендного «портфеля» выделяю часть свободных средств. Т.е. средств которые мне не понадобятся 3-5-8-… лет.

2. Покупаю отобранные для дивидендного «портфеля» акции не позднее 2-1.5 мес до отсечки (если ранее их в «портфеле» не было).

Покупать по текущим ценам нельзя, определяю возможные зоны покупок от уровней, а также интересны покупки после коррекций.

3. Удерживаю акции в «портфеле» несмотря на их рост или падение. Это очень тяжело, но приятно если доходность растет.

3. При существенном росте цены акций продаю не более половины их накануне отсечки (лучше частями в последние дни). Т.е. не получаю часть дивидендов (экономлю на подоходном налоге с дивидендов), а получаю доход от роста акций.

4. После отсечки, в день дивидендного гэпа и позднее (с учетом рыночной ситуации, иногда через 2-4 месяца) подбираю акцульки обратно в «портфель» восполняя проданную часть или увеличивая их долю в «портфеле».

Этим восполнением, в некоторых случаях, добиваюсь снижения средней стоимости покупки акций в «портфеле». Бывает, при формировании «портфеля» некачественные входы в сделку (по высокой как оказалось цене), или рынок, а иногда и отдельные истории в коррекции или падают. Также произвожу увеличение количества бумаг при ребалансировке «портфеля».

5. Учитываю каждую сделку по акциям, все полученные доходы от продажи части акций из «портфеля» и дивиденды, реинвестирую в «портфель».

( Читать дальше )

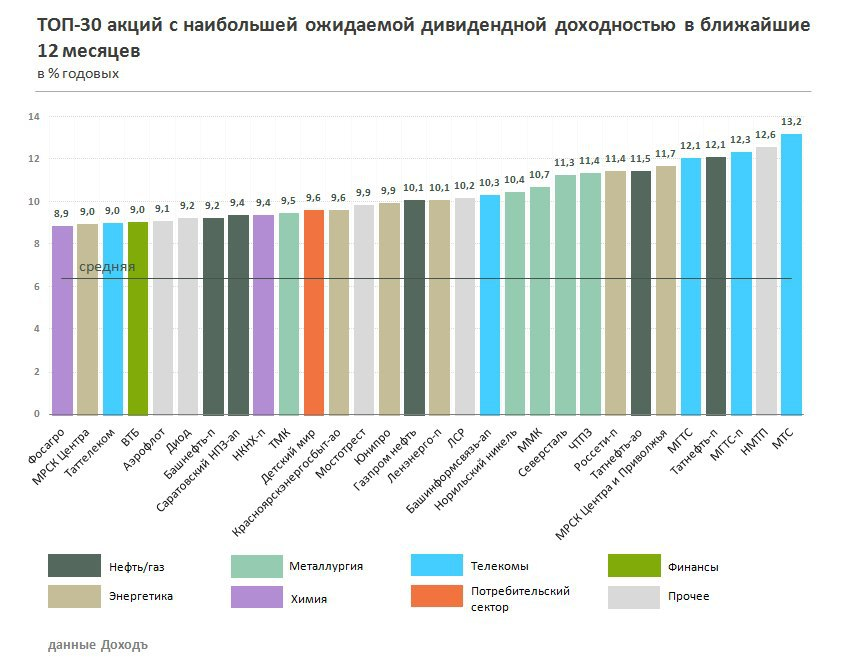

ТОП-30 акций с наиб ожид див доходностью

- 05 января 2020, 22:59

- |

Мой канал https://t.me/vardashkinblog

ДТС №1: Как заработать на дивидендах НЛМК 06.01.2020

- 05 января 2020, 17:42

- |

ДТС №1: Как заработать на дивидендах НЛМК 06.01.2020

Введение

06.01.2020 последний день с дивидендами торгуются акции НЛМК (NLMK). Уже в среду 08.01.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендном гэпе в акциях НЛМК по системе

( Читать дальше )

Портфель "8 акций" Ракета в золоте. США Иран УГРОЗЫ. Дивиденды на следующей неделе.

- 05 января 2020, 14:06

- |

Акции ЛУКОЙЛа закрыли дивидендный гэп за две недели!

- 04 января 2020, 16:24

- |

На сей раз акциям ЛУКОЙЛа хватило всего две недели для того, чтобы закрыть свой декабрьский дивидендный гэп и в очередной раз переписать исторические максимумы. Понимаю, 3% — не самая выдающаяся промежуточная доходность, однако после принятия обновлённой див.политики я смотрю на будущее компании с ещё большим позитивом!

Правда, вот в чём засада: ЛУКОЙЛ мне очень нравится с точки зрения ведения бизнеса, но покупать на таком растущем графике – не мой стиль торговли. Поэтому продолжаю держать свой скромный пакет акций компании с общей долей чуть менее 2% от всего портфеля и надеяться на какую-нибудь коррекцию. Как известно, деревья не растут до небес ©

Итоги 2019 года инвестора и планы на 2020 год

- 04 января 2020, 09:54

- |

Пришло время подвести итоги инвестирования за 2019 год, итоги за 2018 год я приводил ранее

Все цифры указаны уже за вычетом налогов

Прежде чем подвести итоги, напомню вкратце свой подход:

- Весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде – только покупаю, ничего не продаю (если нет отказа компании от выплаты дивидендов)

- Начало осознанных целевых покупок пакетов акций 2016 год, всего портфель существует с 2009 года

- Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов

В начале года, когда я подводил итоги 2018 года, я составил план покупок тикеров на 2019 год: SIBN, MAGN, PRTK, PHOR, AFLT, DSKY, NKNH, SBERP, POLY Причины выбора тикеров указаны в отчетной статье по итогам 2018 года

По ходу года список скорректировался, были куплены следующие новые эмитенты: Газпромнефть, ММК, Сбербанк-п, Энел, ФосАгро, НКНХ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал