дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Финансовые показатели Энел Россия за 1 квартал оказались значительно выше ожиданий - Атон

- 26 апреля 2019, 11:52

- |

Финансовые показатели Энел Россия за 1К19 оказались значительно выше ожиданий — EBITDA (5.3 млрд руб.) и чистая прибыль (3.0 млрд руб.) превысили консенсус-прогноз Bloomberg на 9% и 19% соответственно за счет эффективного контроля над постоянными расходами, который усилил позитивный эффект роста цен (валовая рентабельность продаж электроэнергии +19% г/г). Результаты предполагают существенную вероятность превышения прогноз на 2019 (EBITDA за 1К19 составляет 35% относительно годового прогноза компании, чистая прибыль — 45%), что может транслироваться в потенциал роста дивидендов (с текущих ожиданий по 2019 на уровне 0.12 руб. на акцию на основе прогноза чистой прибыли 6.7 млрд руб.). Тем не менее неопределенность в связи с продажей Рефтинской ГРЭС сохраняется (новой информации представлено не было), что оказывает давление на инвестиционный профиль Энел России и ставит под вопрос долгосрочную устойчивость высокой дивидендной доходности компании (14% за 2018, 11% за 2019П) и потенциально усугубляет ожидаемое ослабление финансовых показателей на горизонте 2021 (прогноз по чистой прибыли — 5.0 млрд руб., -35% против 2018) — подтверждаем рейтинг НЕЙТРАЛЬНО.АТОН

- комментировать

- Комментарии ( 0 )

Дивдоходность Лукойла значительно ниже топ-историй в нефтегазовом секторе - Атон

- 26 апреля 2019, 11:17

- |

Финальные дивиденды предполагают доходность 2.6% и оказались выше нашего прогноза (150 руб./акция) и ожиданий рынка (143 руб./акция). Общие дивиденды за 2018 должны составить 250 руб. на акцию (доходность 4.3%). Дата закрытия реестра намечена на 9 июля.

Дивиденды 250 руб. на акцию подразумевают общую выплату в размере 187.5 млрд руб., что составляет 30% от чистой прибыли по МСФО и 34% от FCF. Высокий коэффициент выплаты из чистой прибыли (уровень 25% определен как минимальный) был достигнут благодаря недавнему позитивному изменению дивидендной политики — корректировке расчета целевого показателя DPS на количество акций, приобретенных в ходе программы обратного выкупа — а также распределение дополнительного FCF, на наш взгляд. Несмотря на то, что это вновь подчеркивает многолетнюю практику ЛУКОЙЛа по наращивания дивидендов на акцию г/г, его дивидендная доходность 4% по итогам 2018 значительно ниже топ-дивидендных историй в российском нефтегазовом секторе (8-10%), и на текущих уровнях оценка акций выглядит дорогой — 3.8x по мультипликатору EV/EBITDA 2019П (+15% против среднего показателя за 5 лет).АТОН

ТНС энерго Кубань - дивиденды 4,1432 руб/ао

- 26 апреля 2019, 09:57

- |

ВОПРОС № 14.

Рекомендовать годовому Общему собранию акционеров принять следующее решение о выплате дивидендов по обыкновенным акциям Общества по итогам 2018 года:

Выплатить дивиденды по обыкновенным акциям Общества по результатам 2018 финансового года в сумме 70 000,0 тысяч рублей в денежной форме. Размер дивиденда, выплачиваемого на одну акцию, составляет 4,1432 рубля.

Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему составляет не более 10 рабочих дней, другим зарегистрированным в реестре акционерам — 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

( Читать дальше )

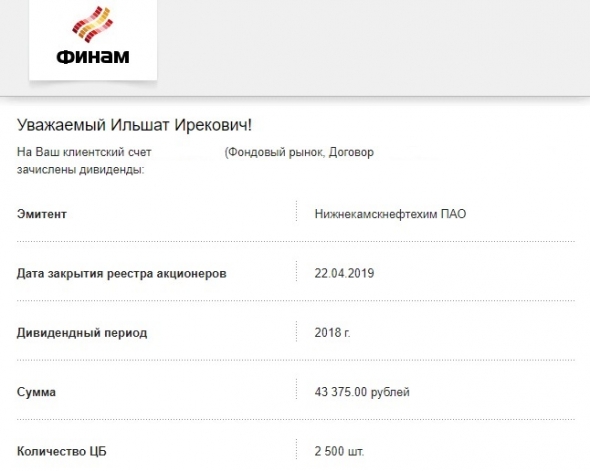

Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок.

- 26 апреля 2019, 07:58

- |

дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." title="Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." />

дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." title="Коплю на пенсию. Итоги апреля 2019, 154 мес.инвестирования. Пришли дивиденды НКНХ пр., купоны ОФЗ-ПД 26205. Покупка акций Магнита в долгосрок." />Итак, завершился для меня апрель 2019 г., 154 месяц инвестирования в дивидендные акции РФ и облигации ОФЗ-ПД.

Алгоритм моих ежемесячных действий (1 раз в месяц).

1) Откладываю на счет 3 тыс. руб.

2) Покупаю дивидендные акции РФ по формуле Доходность>СтавкиЦБ. Доходность=Предполаг.Дивиденды/Текущая цена акции.

3) Акции не продаю 3 года, чтобы воспользоваться льготой по НДФЛ.

4) Использую связку ИИС+БС, делаю «переливания», чтобы возмещать 13% НДФЛ.

5) Все приходящие денежные потоки (дивиденды + купоны) реинвестирую, пользуюсь сложным процентом.

Проект называл Кубышка, так как деньги ни разу не изымал.

По состоянию на конец апреля 2019 г. в Кубышке активов на 3 млн.172 тыс. руб.

Дивиденды, полученный в прошлом году составили 235 тыс.руб.

Если разделить на 12 мес, условно получаем почти 20 тыс.руб. или 2 минимальные пенсии.

Цель на сегодня — продолжать инвестировать еще 15 лет, до выхода на пенсию (мне 50 лет).

( Читать дальше )

Миноритарии. Как государство помогло, само того не ожидая.

- 26 апреля 2019, 06:30

- |

Во -первых, с грехом пополам но дивиденды начали платиться большей частью эмитентов.

Во-вторых, размер этих дивидендов вырос до уже вполне приличных величин. А в некоторых случаях, прямо таки до неприличных (крайняя история-дивы НКНХ).

Тут конечно могут сказать, что менталитет мажоритарных акционеров поменялся, или топ-менеджмент вдруг вспомнил, что вообще-то бизнес должен приносить прибыль в первую очередь его владельцам.

Ага, щаз!

Ничего подобного. Просто выводить прибыль через разные мутные схемы минуя акционеров на фоне реально начавшейся борьбы государства за пополнение бюджета(тут уж конечно со всеми перегибами и перекосами, сопровождающими этот процесс) стало не только очень стрёмно, но и крайне накладно.

Оказалось что проще-то заплатить дивиденды (отчинив государству его доляшку), чем рисковать впилится так, что придётся срочно просить политическое убежище по причине преследования «кровавым путинским режимом» где-нибудь в Лондоне, где таких «оппозиционеров» и так не протолкнёшься.

( Читать дальше )

ВТБ -27%

- 25 апреля 2019, 20:49

- |

Самарэнерго - СД рекомендовал не выплачивать дивиденды

- 25 апреля 2019, 17:28

- |

РЕШЕНИЕ:

Рекомендовать годовому общему собранию акционеров Общества утвердить следующее распределение прибыли Общества по результатам 2018 финансового года:

Чистую прибыль Общества 2018 финансового года в размере 579 560 961 (пятьсот семьдесят девять миллионов пятьсот шестьдесят тысяч девятьсот шестьдесят один) рубль 37 копеек направить в Фонд накопления Общества.

Дивиденды по привилегированным акциям Общества по результатам 2018

( Читать дальше )

Отчет о прибыли за 1 квартал и дивиденды поддерживают рост акций Энел Россия - Финам

- 25 апреля 2019, 17:16

- |

Прибыль по МСФО повысилась на 30% г/г до 3,0 млрд рублей благодаря росту цен на электроэнергию и мощность, а также меньшим финансовым расходам. Повышение стоимости электроэнергии и мощности помогло компенсировать снижение показателей отпуска электроэнергии на 3,7% и реализации тепловой энергии на 11.5%. Резервирование по дебиторской задолженности увеличилось в 2.5х раза до 0,2 млрд.руб., но по отношению к выручке остается на невысоком уровне (1,1% всей выручки). Чистый долг сократился на 5% с начала года до 18,4 млдр.руб. или 1,1х EBITDA.

Недавно менеджмент рекомендовал выплатить дивиденды 0,141 рубля на акцию (-2% г/г). Текущая доходность составляет 13,1% и является лучшей среди генкомпаний. Вместе с положительным отчетом по прибыли за 1 квартал это поддержит восстановление котировок до «отсечки», но мы отмечаем, что потенциал роста может быть ограничен ожиданиями снижения денежного потока в этом году на фоне строительства 2х ветропарков, роста долга к концу года и риска снижения дивидендов в будущие годы.Малых Наталия

Наша целевая цена 1,21 рубля подразумевает умеренный потенциал роста ~12%.

ГК «ФИНАМ»

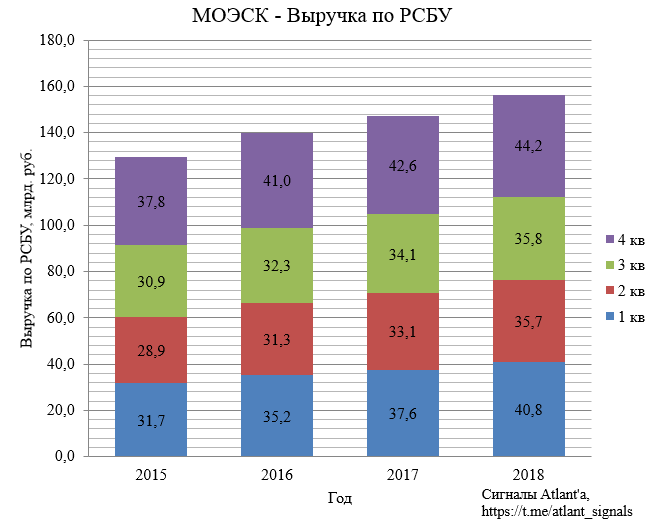

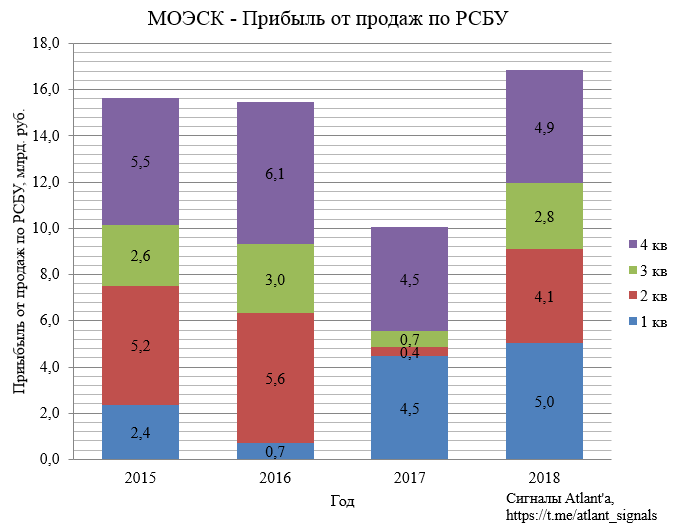

ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 5. МОЭСК и Ленэнерго

- 25 апреля 2019, 16:33

- |

Продолжаем обзор наиболее популярных электросетевых компаний. Первая часть (МРСК Волги+МРСК Северо-Запада) тут, вторая (МРСК Сибири+МРСК Урала) тут, третья (МРСК Центра+МРСК Центра и Приволжья) тут, четвертая (МРСК Юга+ФСК ЕЭС) тут.

МОЭСК.

Выручка по РСБУ стабильно растет.

Прибыль от продаж на максимуме за 4 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал