SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивиденды

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Доходность портфеля в разрезе акций

- 23 ноября 2018, 02:32

- |

Предыдущая статья была посвящена разбору доходности портфеля текущей, ежегодной и сравнение его с индексом ММВБ, в этой статье я хочу рассказать о доходности портфеля в разрезе конкретных акций

Напомню вводные данные моего подхода и портфеля:

- Весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде, акции покупаются на года.

- Начало осознанных целевых покупок пакетов акций 2016год, всего портфель существует с 2010года.

- Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов.

Итак, портфель сейчас состоит из следующих акций

№№ |

Тикер |

Цена покупки, руб |

Рост, %% |

Дивиденды, руб (за все время) |

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 11 )

НКХП Итоги 1П 2018 года.

- 23 ноября 2018, 00:54

- |

Компания планомерно развивается, постепенно увеличивая мощности по перевалке, и, загружая их в связи динамичным развитием производства зерновых культур в России.Об этом свидетельствует динамика перевалки в тоннах.

Сельхоз год закончился в июне, как и первое полугодие календарного 2018 года. Прошедший сельхоз год оказался наилучшим для НКХП по перевалке зерновых.В соответствии с улучшающимися операционными показателями растет выручка и чистая прибыль.

( Читать дальше )

Риски усиления конкуренции для ритейлеров переоценены - Атон

- 22 ноября 2018, 21:19

- |

Российская продуктовая розница.

Сбалансированный рост в приоритете.

Российский продуктовый ритейл: цикл снижения оценок подходит к концу. Время взглянуть по-новому? Российский продуктовый ритейл оказался среди аутсайдеров фондового рынка в 2018 – акции снизились на 35-49%, в то время как рынок в целом смог остаться на уровнях начала года. Ухудшение мультипликаторов, финансовые показатели, которые падали на рекордно низкой продовольственной инфляции и ожидания, ухудшающиеся на фоне стремительного роста промо- активности, объясняют слабую динамику акций.

( Читать дальше )

Сбалансированный рост в приоритете.

Российский продуктовый ритейл: цикл снижения оценок подходит к концу. Время взглянуть по-новому? Российский продуктовый ритейл оказался среди аутсайдеров фондового рынка в 2018 – акции снизились на 35-49%, в то время как рынок в целом смог остаться на уровнях начала года. Ухудшение мультипликаторов, финансовые показатели, которые падали на рекордно низкой продовольственной инфляции и ожидания, ухудшающиеся на фоне стремительного роста промо- активности, объясняют слабую динамику акций.

Однако, мы считаем, что все эти факторы уже в основном учтены в ценах. Цены на основные продукты питания, наконец, начали расти (пшеница +17% г/г, свинина +10% г/г, сахар +41% г/г), промо- активность стабилизируется, а компании сектора гораздо больше сосредоточены на повышении эффективности, предполагая более благоприятную конъюнктуру в 2019. Рост прибыли (от 14% до 20%), неплохая дивидендная доходность (3.7% и 5.7%) и исторически высокие дисконты в оценке будут привлекать внимание инвесторов и поддерживать рост акций.

( Читать дальше )

Акции МРСК Центра и Приволжья сохраняют дивидендный потенциал - Финам

- 22 ноября 2018, 20:04

- |

«МРСК Центра и Приволжья» раскрыла достаточно хорошие финансовые результаты по МСФО. Чистая прибыль выросла в 3К18 на 72% до 3,35 млрд.руб., всего за 9 мес. компания заработала 10,3 млрд.руб. (+26%). Благоприятный эффект на прибыль оказало повышение тарифа, снижение потерь на 7% г/г, увеличение чистых прочих доходов на 60% или 600 млн.руб., уменьшение финансовых доходов на треть, а также сокращение расходов на оплату труда на 19% за 9 мес., что частично может объясняться изменением учета резерва под вознаграждения по итогам года — вместо ежемесячного отражения резерв будет начислен в 4-м квартале. Чистый долг увеличился в 3-м квартале на 1,9 млрд.руб. до 22 млрд.руб. или 0,84х EBITDA, что мы связываем в основном с выплатой дивидендов 4,5 млрд.руб. в прошедшем квартале.

ГК «ФИНАМ»

Нам нравится снижение уровня потерь, положительный денежный поток, сохранение высокой операционной рентабельности, и мы рекомендуем «покупать» акции MRKP с расчетом на дивиденды. По нашим консервативным оценкам, выплаты по итогам года могут составить 0,033 руб. на акцию с доходностью около 12% к текущим котировкам.Малых Наталия

ГК «ФИНАМ»

Акции МРСК Центра сохраняют потенциал роста - Финам

- 22 ноября 2018, 20:00

- |

«МРСК Центра» отчиталась о сокращении убытка в 3К18 в 2х раза до 124 млн руб. с 246 млн руб. годом ранее. Всего за 9 мес. компания заработала 2 млрд чистой прибыли (-17,9%).

На результат по прибыли в этом году повлияло снижение отпуска э/э на фоне отмены договоров «последней мили» с 1 июля 2017 года, а также увеличение операционных затрат в этом году быстрее выручки и инфляции – как подконтрольных, так и неподконтрольных, но это наблюдается практически по всей отрасли. Вместе с тем отмечаем положительные сдвиги по расходам на электроэнергию на компенсацию потерь в 3-м квартале, на которые приходится 14-15% выручки. Расходы на потери снизились на 0,4% относительно прошлого года, что возможно отчасти связано с мероприятиями по обновлению сетей в рамках учений Россетей в Тверском филиале. Денежный поток остается положительным 3,6 млрд руб.

ГК «ФИНАМ»

На результат по прибыли в этом году повлияло снижение отпуска э/э на фоне отмены договоров «последней мили» с 1 июля 2017 года, а также увеличение операционных затрат в этом году быстрее выручки и инфляции – как подконтрольных, так и неподконтрольных, но это наблюдается практически по всей отрасли. Вместе с тем отмечаем положительные сдвиги по расходам на электроэнергию на компенсацию потерь в 3-м квартале, на которые приходится 14-15% выручки. Расходы на потери снизились на 0,4% относительно прошлого года, что возможно отчасти связано с мероприятиями по обновлению сетей в рамках учений Россетей в Тверском филиале. Денежный поток остается положительным 3,6 млрд руб.

Отчетность в целом в рамках ожиданий. По итогам года мы ожидаем роста прибыли по МСФО на 31% до 3,9 млрд руб. за счет повышения сопоставимого отпуска э/э, тарифов и снижения налога на прибыль. За последний год акции снизились на 50% и сейчас торгуются по нетребовательным мультипликаторам, дивиденд по итогам года может составить 0,028 руб на акцию с доходностью около 10% к текущим котировкам, и мы считаем текущие уровни интересными для среднесрочных инвестиций с потенциалом ~39%.Малых Наталия

ГК «ФИНАМ»

Щедрые дивиденды ФосАгро могут сохраниться и в дальнейшем - Sberbank CIB

- 22 ноября 2018, 13:45

- |

В среду были опубликованы показатели «ФосАгро» за третий квартал 2018 года по МСФО. Выручка компании составила $957 млн; это на 5% больше, чем в предыдущем квартале, на 18% — чем годом ранее, на 2% выше консенсус-прогноза, но на 1% ниже наших ожиданий. Такую динамику обеспечил рост цены на удобрения в 3К18, когда средняя цена ДАФ (FOB Тампа) выросла относительно уровня предыдущего квартала на 6%, а карбамид (FOB Черное море) подорожал на 15%.

В четвертом квартале показатели обычно хуже, чем в третьем (это также обусловлено сезонными факторами). Впрочем, на выручку и прибыль должны позитивно повлиять благоприятная ценовая конъюнктура (текущая цена ДАФ, FOB Тампа, составляет $429 за тонну — это всего на 1% ниже, чем в среднем по итогам 3К18), а также завершение сентябрьских профилактических работ на мощностях по производству карбамида. По итогам января — сентября 2018 года компания генерировала EBITDA на сумму $909 млн, и можно рассчитывать, что по итогам всего года этот показатель будет близок к прогнозируемому нами уровню $1 245 млн (текущий консенсус-прогноз Bloomberg предполагает, что он составит $1 124 млн).

( Читать дальше )

В четвертом квартале показатели обычно хуже, чем в третьем (это также обусловлено сезонными факторами). Впрочем, на выручку и прибыль должны позитивно повлиять благоприятная ценовая конъюнктура (текущая цена ДАФ, FOB Тампа, составляет $429 за тонну — это всего на 1% ниже, чем в среднем по итогам 3К18), а также завершение сентябрьских профилактических работ на мощностях по производству карбамида. По итогам января — сентября 2018 года компания генерировала EBITDA на сумму $909 млн, и можно рассчитывать, что по итогам всего года этот показатель будет близок к прогнозируемому нами уровню $1 245 млн (текущий консенсус-прогноз Bloomberg предполагает, что он составит $1 124 млн).

( Читать дальше )

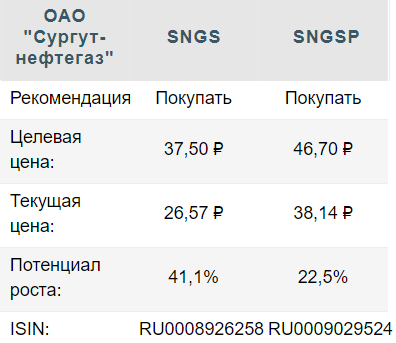

Сургутнефтегаз - большая заначка - Финам

- 22 ноября 2018, 13:34

- |

Инвестиционная идея

Стоимость ликвидных активов «Сургутнефтегаза» в 2,25 раза превышает рыночную капитализацию. В этом году компания вдвойне выигрывает от ослабления рубля, которое обеспечивает не только рост операционной прибыли, но и положительную переоценку валютных активов. В то же время, «Сургутнефтегаз» остается одной из самых информационно-закрытых компаний на российском фондовом рынке.

С прошлого года компания не раскрывает операционные результаты деятельности. По данным Центрального диспетчерского управления ТЭК, в первой половине 2018 года добыча «Сургутнефтегаза» снизилась год к году на 1% и составила до 29,77 млн тонн. Добыча природного газа снизилась за период на 2,9%, до 4,878 млрд кубометров.

«Сургутнефтегаз» имеет большую денежную «подушку», в основном размещенную на валютные депозиты. Из-за ослабления рубля переоценка валютной позиции в текущем году превысила операционную прибыль компании.

( Читать дальше )

ФосАгро показал результаты существенно лучше ожиданий рынка - Промсвязьбанк

- 22 ноября 2018, 10:56

- |

EBITDA ФосАгро в III квартале выросла в 1,7 раза, до 23,4 млрд руб.

EBITDA ФосАгро в III квартале выросла в 1,7 раза по сравнению с аналогичным периодом прошлого года и достигла 23,4 млрд рублей, сообщила компания. Квартальная выручка составила 62,8 млрд рублей, что на 35% выше уровня III квартала 2017 года. Скорректированная чистая прибыль увеличилась в 2,2 раза и достигла 12,9 млрд рублей.

EBITDA ФосАгро в III квартале выросла в 1,7 раза по сравнению с аналогичным периодом прошлого года и достигла 23,4 млрд рублей, сообщила компания. Квартальная выручка составила 62,8 млрд рублей, что на 35% выше уровня III квартала 2017 года. Скорректированная чистая прибыль увеличилась в 2,2 раза и достигла 12,9 млрд рублей.

ФосАгро показал результаты существенно лучше ожиданий рынка. Росту показателей компании способствовало увеличение операционных показателей за счет запуска азотных мощностей. Компания нарастила отгрузки аммиака и карбамида. Улучшению финансовых результатов способствовал также рост цен на удобрения и укрепление рубля. Позитивными для инвесторов можно рассматривать заявления ФосАгро о готовности платить дивиденды больше, чем 50% от чистой прибыли. По итогам 3 кв. акционеры получили почти 70% от нее.Промсвязьбанк

Промежуточные дивиденды ФосАгро приятно удивили - Атон

- 22 ноября 2018, 10:22

- |

Фосагро: финансовые результаты за 3К18

Фосагро опубликовала сильный показатель EBITDA (+9% против консенсуса) благодаря, на наш взгляд, более низкой, чем ожидалось средней себестоимости на тонну. Промежуточные дивиденды (доходность 2.9%) приятно удивили, поскольку компания выплатила 75% FCF. Это заставило инвесторов задаться вопросом, отражает это новую парадигму (политика, основанная на более предсказуемом FCF, нежели на чистой прибыли) или желание основных акционеров единоразово увеличить выплаты (в свете определенных будущих событий). Компания подтвердила свой оптимистичный прогноз по рынку, при этом отметив, что главной «темной лошадкой» является рост производства на Maaden 2. Мы подтверждаем рекомендацию ПОКУПАТЬ по Фосагро и считаем ее хорошей ставкой на продолжающееся восстановление цен на удобрения.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал