доходности облигаций

Безопасно ли сейчас покупать ВДО? Если коротко и по оценке Иволги, то почти да

- 16 апреля 2025, 06:57

- |

👉 Новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

Доходности всего спектра облигаций за март и начало апреля заметно выросли.

Дальнейший их рост – это вряд ли. Т. к. он сокращает, а то и убирает с рынка первичное предложение.

Но на текущих уровнях ВДО, а вместе с ними облигации рейтингового сегмента «A», достаточно покрывают риск? Переигрывают ли они с поправкой на возможные дефолты депозит или денежный рынок?

По нашей оценке, да. Исключение – рейтинг «B-», в нем облигации приносят в среднем 31% годовых, а для покрытия дефолтного риска должны бы почти 43%.

* Мы отталкиваемся от справедливой доходности. Ее расчет, если коротко: берем статистическую вероятность дефолтов для каждого из кредитных рейтингов от 3-х рейтинговых агентств; увеличиваем на потенциальные потери от дефолтов безрисковую доходность денег; считаем, что потеря от дефолта – не вся вложенная в облигацию сумма, а 75% от вложенной суммы. На выходе получаем значение справедливой доходности. Это доходность, при которой, периодически попадая на дефолты, вы всё равно должны получить доход на уровне безрискового вложения.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

54 наиболее доходных и 49 наименее доходных ВДО, по оценке Иволги

- 14 апреля 2025, 06:42

- |

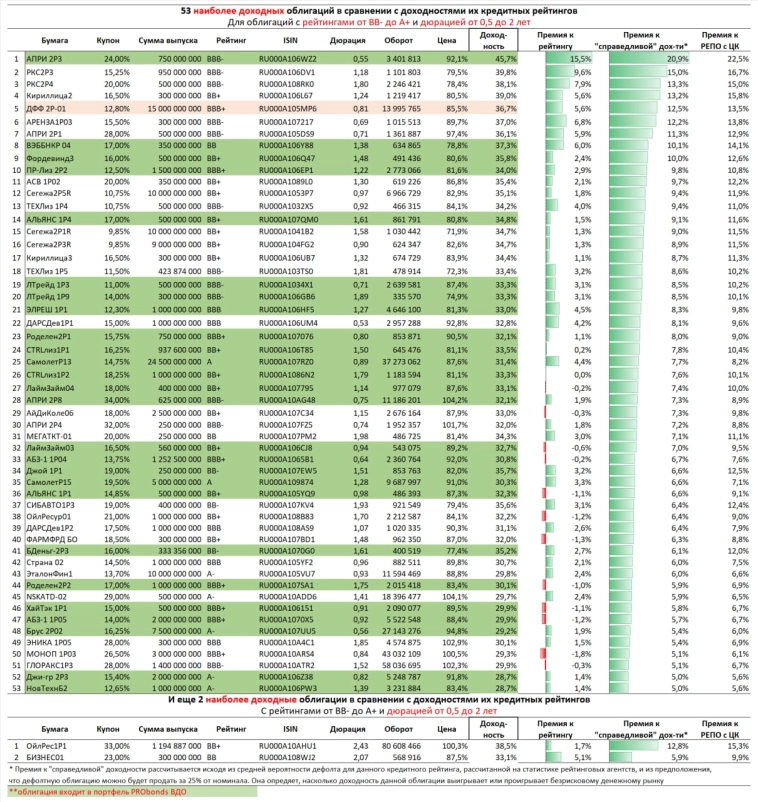

В таблицах 👆наиболее и 👇наименее доходных ВДО нет бумаг с рейтингами ниже BB-, зато есть – с рейтингами от BBB+ до A+. Хотя ВДО – это обычно не выше BBB, еще и без ограничения по нижней ступени кредитного рейтинга (т. е. иногда и вовсе без него).

Но таблицы практические, это те бумаги, которые мы, после анализа готовы покупать в свой ВДО-портфель. Всё чаще готовы, начиная с «трипл би» и выше.

Покупаем то, что наиболее доходно (с премией к доходности своего рейтинга или к справедливой доходности). Не покупаем или продает то, что без премии или с дисконтом. Ничего нового.

( Читать дальше )

Облигации как ловушка: позор инфоцыганам

- 11 апреля 2025, 19:56

- |

Вот только слона то он и не приметил. Доходность реально может оказаться ниже и для этого есть совсем другие причины.

Первая — это амортизация, т.е. погашения части тела долга. Проиходит она с заданной периодичностью, например с каждым 3 купоном. В итоге вложив 100 тыс к дате погашения ваши инвестиции могут сократиться до 10 тыс. Вместе с ними будет сокращаться и размер купона.

Для примера можно посмотреть Европлан 001P-09. Текущий купон составляет 19.73 руб, а к дате погашения 17.07.2028 купон сократится до 1.97 руб.

( Читать дальше )

Доходности ВДО вновь взлетели. Почему они уже неплохие и почему могут стать еще лучше

- 08 апреля 2025, 06:51

- |

Рынок акций начал снижение еще в феврале, в марте набирал оборот.

Рынок облигаций весь февраль еще продолжал восстановление и развернулся в коррекцию только в середине марта. Сперва неуверенно и как будто совсем ненадолго.

Однако на первую декаду апреля имеем глубокую просадку и в ОФЗ, и в ВДО. Которая ускорилась в конце прошедшей недели и особенно в понедельник.

С ОФЗ более-менее понятно заранее. Если доходности средних и длинных госбумаг были 15-16%, а стали 16-17% при неизменной ключевой ставке 21%, перспектива вложений в них и была, и осталась плохой.

А с ВДО можно подумать.

На верхней диаграмме сами доходности в разрезе рейтингов (к ВДО мы относим облигации с рейтингом не выше BBB, но на диаграмму добавили еще рейтинговый диапазон от BBB+ до A+). На ее правом конце просто быстрый подъем.

На нижней – соотношение средней доходности ВДО (а средний кредитный рейтинг ВДО – BB) и ключевой ставки. И по ней можно что-то предположить.

Недавно доходность ВДО опускалась ниже 1,5 значений ключевой ставки. И мы видим, что так последние месяцы бывало не раз, а заканчивалось это обычно ростом доходностей.

( Читать дальше )

Наиболее и наименее доходные облигации с рейтингами от BB- до A-, по оценке Иволги

- 31 марта 2025, 07:39

- |

Всё как обычно. 👆2 первые таблицы – бумаги, которые, по нашей оценке, дают премию к рынку (к нашему расчету их справедливой доходности). В порядке убывания премии. 👇Пара вторых таблиц – бумаги с наименьшими премиями и наибольшими дисконтами к рынку, в том же порядке.

Зеленые поля – облигации, входящие в наш публичный портфель PRObonds ВДО, а также – в портфели доверительного управления в ИК Иволга Капитал. В первой группе таблиц этих полей много, во второй их нет. Покупаем / держим недооцененное по формальным параметрам, не покупаем переоцененное.

👉 Напомним, новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

( Читать дальше )

Списки наиболее и наименее доходные ВДО, по версии Иволги. Электрорешения и МГКЛ

- 17 марта 2025, 07:11

- |

Отбор 👆 наиболее и 👇 наименее доходных, по нашим расчетам, розничных облигаций, который мы приводим дважды в месяц. В таблицах облигации с кредитными рейтингами от BB- до A, с суммами выпусков от 250 млн р., прошедшие наш фильтр по ликвидности.

Как мы этим пользуемся, не раз повторяли: стараемся покупать облигации из верхней пары таблиц и не покупаем или продаем из нижней.

На что обратить отдельное внимание?

Электрорешения. Нынешний лидер сравнительной доходности. Эти бумаги до сих пор остаются в нашем публичном портфеле ВДО, поэтому строка выделена зеленым. Но в основном позиция из портфеля уже выведена. А впереди, вероятно, понижение кредитного рейтинга. Напомню, компания получила арест средств на счетах от ФНС на 2 млрд р. Для ее масштабов не убийственно, но всё равно много.

МГКЛ (последняя таблица). Этот эмитент отличается установкой высоких (на момент размещения) купонов на длинные сроки. Рынок любит такие конструкции, и бумаги МГКЛ имеют дисконт своих доходностей к рынку. Однако не забываем, недостаточная доходность на относительно длинном отрезке до погашения – это не только проявление надежд рынка на светлое будущее (на снижение ключевой ставки). Это и чисто арифметический рост риска. Ниже доходность – больше глубина падения, когда надежды не оправдываются.

( Читать дальше )

52 самых доходные ВДО и 20 наименее доходных, по версии Иволги. И почему биржевые трейдеры рациональные всех остальных

- 03 марта 2025, 06:33

- |

Лауреат Нобелевской премии по экономике Даниэль Канеман писал, основываясь на собственных экспериментах, что люди с опытом и мышлением биржевого трейдера более рациональны в поведении, чем все остальные.

Потому что могут на практике и на множестве повторений убедиться в победе статистики над собственными эмоциями, суждениями и прогнозами. Даже если сами себе в этом не признАются.

Вот вам порция статистики. На субботней облигационной конференции Cbonds & Smart-Lab теме приведенных 👆👇 таблиц я уделил особое внимание. Потому что это оцифрованное приложение простого правила «покупай дешево, продавай дорого». Практическими результатами чего мы делимся в постах про свой публичный портфель ВДО.

Именно банальная покупка того, что дает больше доходности при том же формальном кредитном риске, и избежание того, что премии не дает, создает портфелю наибольшую полезность.

Да, расчеты «справедливой доходности», от которой отмеряются премии и дисконты, мы делаем сами, и в этом основное допущение. Но для всех облигаций, которые мы анализируем, это допущение одинаково. Так что сравнение имеет право на существование.

( Читать дальше )

Наиболее и наименее доходные ВДО. Несколько слов о том, как мы их отбираем, и о Домодедово с Борцом

- 17 февраля 2025, 06:56

- |

Обычно ограничиваюсь замечанием, что мы покупаем или держим бумаги с премиями к доходности рейтинга и к «справедливой доходности» (о справедливой доходности – в сноске к первой таблице). И не касаемся или продаем бумаги с дисконтами. Поэтому в верхней таблице 👆 множество зеленых строк: эти облигации входят в публичный портфель PRObonds ВДО и обычно – в портфели нашего доверительного управления. А в нижней таблице 👇 нас нет.

Сегодня дополню. У нас разное отношение к отбору облигаций с разными уровнями кредитных рейтингов. Бумаги с рейтингами «BB/BBB», если они притягивают наше внимание, покупаем только или после тщательной проверки (не всегда она возможна), или с обязательным личным контактом с эмитентом.

Для рейтингов «BBB+» и выше (иногда начиная с «BBB») делаем шаблонную и лаконичную справку. Предположение в том, что срок дожития эмитента в случае серьезных проблем тем длиннее, чем выше его кредитный рейтинг. Соответственно, реализовавшийся риск в более высоком рейтинговом спектре обойдется портфелям меньшим ущербом. При предварительной оценке можно не зарываться в детали.

( Читать дальше )

Почему ВДО сейчас – история не роста, а потока платежей? И почему рейтинги B и B- лучше не трогать

- 10 февраля 2025, 06:56

- |

• 32% — средняя доходность ВДО. ВДО в нашей интерпретации – розничные выпуски облигаций с кредитным рейтингом не выше BBB. А средний для ВДО рейтинг – BB.

И на 32% ВДО-сегмент остановился с середины января. Я ожидал, что доходности пойдут дальше вниз. Не идут.

Вроде бы идти вниз есть куда.• Соотношение доходностей к ключевой ставке, 1,54, не настолько крутое, как было в первой половине 2023 или в декабре прошлого года. Однако для нынешнего уровня КС (21%) это серьезное соотношение.

В то же время, по недавнему всплеску размещений видим, что первичный рынок оживает. А интенсивное первичное предложение не дает доходностям снижаться. Есть еще множественные страхи, которым Гарант-инвест, Домодедово и Борец дают оправданную пищу.

Складывая сказанное, делаю кажущийся почти очевидным вывод, что эти ± 32% с нами надолго. Как будет на самом деле, узнаем. Но из практического, • ВДО-сегмент при нынешних доходностях и длине выпусков (выпуски сейчас сплошь короткие) – это история не роста котировок, а ощутимого потока платежей.

( Читать дальше )

53 наиболее доходных ВДО и 18 – наименее. По версии Иволги и на 31.01

- 03 февраля 2025, 06:45

- |

Самый консервативный материал от нас. Публикуем эти таблицы раз в 2 недели, чтобы не совсем примелькались.

Хотя для себя обновляем еженедельно, когда и тоже раз в неделю обновляем позиции в портфеле PRObonds ВДО.

Люди склонны считать себя экспертами в том деле, к которому причастны. И эксперты без боя пасуют перед самой банальной статистикой.

В случае каждого второго понедельника это таблицы наиболее и наименее доходных, простите за тавтологию, высокодоходных облигаций.

Наши победы над ВДО и в управлении ими стали безусловными только после обращения к этой статистике. Как формируется «справедливая» доходность, премии и дисконты к ней, мы периодически описываем. Если кратко, она проистекает из другой статистики – вероятностей дефолтов для каждого кредитного рейтинга, которые рассчитывают 3 из 4-х российских рейтинговых агентств.

При минимуме оценок и неочевидных решений в 2024 году мы опередили Индекс ВДО от Cbonds на 13%. Покупая и удерживая бумаги из 👆 первой группы таблиц (эти бумаги выделены зеленым) и обходя стороной бумаги из 👇 второй группы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал