доходности облигаций

Или я дурак, или лыжи не едут?

- 17 марта 2021, 15:12

- |

Всем салам!

Чет я не вкуриваю, почему все твердят, что рынок акций уйдет вниз, если доходность облигаций вырастет?

Саму логику понимаю, что если доходность облигаций будет выше при низких рисках, то это привлекательнее, чем доходность в акциях, которые имеют привычку проседать. Принимаю, что это может быть причиной для перетекания капитала. Но мозг не воспринимает это на веру, т.к. мне кажется народ слишком сильно заглядывает вперед. Вам это не напоминает Майкла Бьюри? Ибо, смотрю на историю и когда вижу рост доходности, то рынок акций пер вверх. А доходность облигаций еще толком и не начал рост.

( Читать дальше )

- комментировать

- Комментарии ( 28 )

Рынок труда как индикатор коррекции.

- 11 марта 2021, 18:29

- |

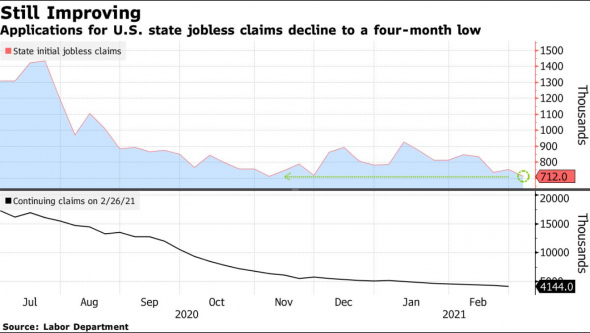

Количество заявок на пособие по безработице упало на 42000 до 712000 человек.

На данный момент мы имеем самое низкое количество заявок на пособие по безработице в США с ноября месяца и более того, количество заявок будет только падать из недели в неделю, так как многие штаты ослабляют ограничения.

🧐Таким образом, экономика США будет становится всё сильнее с каждым днём, а учитывая то, что рынок труда — это тот показатель на который опирается ФРС, то рост рынка труда будет увеличивать доходность долгих казначейских облигаций, увеличивать ожидания по инфляции и усиливать ожидания по сокращению стимулов от ФРС.

👉🏻Как мы с вами сегодня выяснили ТУТ, что рост доходности должен положительно сказываться на рынках из-за того, что при росте доходности ФРС увеличивает покупки активов, чтобы сбить рост доходности, но есть главный фактор о котором я забыл сказать –

( Читать дальше )

Рынок странно реагирует на доходность казначейских

- 11 марта 2021, 13:44

- |

☝🏻Спреды между долгосрочными и краткосрочными казначейскими облигациями продолжают расти, говоря нам о том, что инвесторы продолжают закладывать сильный экономический рост и естественно инфляцию.

❗️Кроме того, расширение спреда МОЖЕТ говорить нам о том, что ФРС продолжит скупку активов по мере роста спреда, что будет увеличивать денежную ликвидность, а значит и рост рынков.

В итоге мы получаем странную картину, доходность растёт — рисковые активы падают, доходность падает — рисковые активы растут🤷🏼♂️ всё наоборот!

На рынках творится полный хаос и страх раннего сворачивания стимулов будет корректировать рынок, но в целом рынок не может падать, так как сейчас работают стимулы и при улучшение экономических показателей, ФРС ВОЗМОЖНО ещё сильнее будет подливать денег. Любая коррекция в данный момент будет крайне краткосрочной.

❗️Таким образом сейчас важно понять: Как будет действовать ФРС? так как если ФРС будет выкупать активы по мере роста доходности, то доллар сейчас МОЖЕТ быть очень дорогим, а рынкам ещё есть куда расти)

P.S. Ставь «ХОРОШО' автору и заходи на огонёк в телегу — ТУТ

Почему все опасаются роста DXY и доходности по облигациям?

- 10 марта 2021, 14:47

- |

Захотел разобраться, почему за ними все следят и рост связывают с выходом в кэш и негативом для рынка. Если я ошибаюсь, помогите мне стать на путь истинный.

По сути DXY (индекс доллара) это отношение доллара к корзине валют, причем доминирующая валюта — евро. В моем понимании если индекс растет, то это значит, что идет укрепление доллара на фоне этой корзины. Т.е. наблюдаем только переток капитала из (условно) одной валюты в другую, но не то, что происходит с ним дальше.

Капитал может быть пущен на покупку акций, облигаций, в реальный сектор, в кэш и т.д. Реальный сектор меня сейчас не интересует (как, в принципе, и ФРС))), поэтому стоит посмотреть, как сейчас обстоят дела в сравнении с акциями и облигациями.

По логике, покупка акций США должна сопровождаться ростом DXY, так как долларов в обращении становится меньше на рынке по отношению к другим валютам при том же спросе и, следовательно, доллар становится сильнее. На графике сравнения с акциями видно, что большинство периодов роста S&P 500 сопровождаются ростом DXY, что подтверждает эту теорию. Есть, конечно, пики по DXY, которые предшествуют сильным провалам в акциях, таким как при кризисе 2008 года и в 2020 году, но до них индекс доллара рос очень продолжительное время.

( Читать дальше )

Рынки входят в самостоятельное поддержание баланса

- 09 марта 2021, 12:28

- |

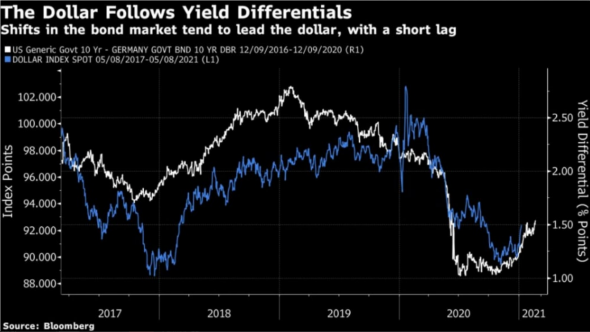

☝🏻На графике видим, как Индекс Доллара США, чётко следует за Доходностью казначейских облигаций США (10-летние) и более того, движение доходности работает как опережающий индикатор роста Индекса Доллара США.

Таким образом мы имеем: чем выше доходность, тем сильнее доллар, тем сильнее падает аппетит к риску.

В последнее время, очень много разговоров о вероятной, будущей гиперинфляции в США из-за того, что правительство США вливает туда слишком много денег и таким образом, может перегреть экономику (то есть инфляция ожидается очень высокой).

❗️Но, раз кривая доходности реагирует на будущие ожидания в экономике и чем выше она будет расти, тем и сильнее будет становится доллар. Рост доллара приведёт к тому, что цены на импорт в США, неизбежно начнут снижаться, что потянет за собой вниз инфляцию.

Таким образом, мы имеем то, что рынок на данный момент сам себя регулирует и приводит в равновесие, правда в равновесие постоянно вмешиваются. Но ещё нужно помнить, что правительство США будет пытаться удерживать стимулы до последнего, а рост доходности будет мешать восстановлению/росту экономики, поэтому ФРС уже увеличил более чем на 10% скупку казначейских облигаций за последние 4 недели😖

( Читать дальше )

Начались первые признаки обвала рынков

- 05 марта 2021, 13:38

- |

Процентные ставки продолжают расти, и Уолл-Стрит продолжает трястись из-за этого.

Доходность 10-летних казначейских облигаций снова поднялась выше 1,50% в четверг, подталкиваемая комментариями председателя Федеральной резервной системы, и это помогло отправить акции на Уолл-Стрит на еще один спад.

Скорость роста доходности заставила инвесторов пересмотреть свою оценку акций, облигаций и любых других инвестиций. И немедленным решением было продать их по более низким ценам, особенно самые популярные инвестиции прошлого года.

( Читать дальше )

Новая эра и почему ФРС боятся говорить о хорошем?

- 25 февраля 2021, 20:46

- |

Буллард представитель ФРС:

🗣Рост доходности облигаций «пока хороший знак»

🗣Даже с оптимизмом в отношении экономики, слишком рано обсуждать изменения в ежемесячных покупках облигаций ФРС.

☝🏻Это то, о чём я постоянно твержу и писал сегодня в ЭТОМ посте:

ФРС будет продолжать говорить нам о том, что экономика супер, но не такой супер как все думают, чтобы максимально удерживать стимулирование экономики и не свернуть стимулирование раньше времени. Риторика ФРС поменялась за февраль так сильно, что мы всё чаще слышим разговоры о том, что пока рано обсуждать изменения в QE, но обсуждается.

Безусловно ФРС довольны ростом доходности, так как это показатель восстановления экономики и в целом показатель ожиданий, но ФРС и мы должны понимать, что после такой денежной пьянки скоро настанет похмелье (не кризис надеюсь😌, а именно похмелье, когда инвесторы постепенно начнут задумываться над мусором в их инвестиционном портфеле).

( Читать дальше )

Различия в доходностях ОФЗ

- 28 января 2021, 19:45

- |

Есть у нас на сайте такое полезное сравнение ОФЗ (как и других облиг):

smart-lab.ru/q/ofz/

но думаю, новичков в облигациях интересует чем отличаются разные виды доходностей, на какую нужно ориентироваться при выборе ОФЗ?

1) Кривая бескупонной доходности

2) Кривая купонной доходности

3) Доходность от срока до погашения

4) Купонная доходность от срока до погашения

Рейтинг в бумагах ВДО сближает доходности в секторе

- 30 декабря 2020, 10:55

- |

В следующем году с высокой вероятностью мы также увидим и регуляторные изменения, касающиеся рейтингования облигаций. Уже сейчас культура получения рейтинга развивается среди эмитентов ВДО, но с введением классификации риск-активов наличие рейтинга будет восприниматься как необходимость.

Из 70 эмиссий с доходностью “ключевая ставка ЦБ+5%”, размещенных в 2020 году, рейтинг имеют 29 выпусков. Рассчитывать на высокие рейтинги пока эмитентам пока не приходится: все выпуски получили рейтинг от “B-“ до “BBB+” (за исключением Теплоэнерго и Самолета, имеющим рейтинг группы «А»). Самым распространенным рейтингом для таких бумаг стал “BBB-“.

Доходности рейтингованных выпусков сконцентрировались достаточно плотно как относительно друг друга, так и в сравнении с выпусками без рейтинга. За некоторыми исключениями, они расположились “в центре” карты в пределах 10-12%, несмотря на то, что дюрация выпусков сильно различается. Картина любопытная, и объяснимая.

( Читать дальше )

Облигации или вклад?

- 16 декабря 2020, 19:24

- |

Вечер добрый! Что выгоднее: облигации и вклад?

Казалось бы, ответ на этот вопрос очевиден – конечно, облигации. Иначе зачем они вообще тогда нужны. На любом сайте в интернете, у любого блогера или брокера можно найти миллион статьей о том, насколько выгодней по доходности облигации по сравнению со вкладом. И именно данное, якобы, преимущество почти все ставят на первое место для того, чтобы привлечь людей в мир инвестиций.

Так ли оно на самом деле: действительно ли облигации доходнее вкладов при прочих равных условиях? Сегодня развею распространенный миф на этот счет.

Прежде всего, хочу сказать, что несмотря на то, что облигации могут уступить по доходности вкладам (что сегодня будет проанализировано на примере облигаций и вкладов Сбербанка и ВТБ), я сторонник инвестирования в облигации, нежели во вклады, о чем напишу в конце поста.

Очень часто бывает так, что реальная доходность по облигациям обывателей оказывается существенно ниже, чем люди думают о своих облигациях. Например, человек может владеть облигацией и думать, что она приносит 5,2% годовых, но фактическая ее доходность 3,2%.

Почему так происходит? Все потому, что все пользуются специальными сервисами по облигациям (в том числе и я) или смотрят облигации в приложении брокера. Самые популярные сервисы по облигациям – Смартлаб, Доход.ру, Русбондс, ну а брокер у каждого свой. Все это очень хорошо, за исключением одного момента – доходности.

Нет ни одного сервиса, который бы корректно считал доходность облигаций, а именно с учетом налогов, комиссий брокера, ликвидности облигации и без учета реинвестирования.

Ведь если сравнивать вклад и облигации, то нужно ставить их в равные условия, не так ли? При простом вкладе до 1 млн. руб. нет комиссий и налогов. А вот у облигаций это все есть, к тому же нужно «поймать» выгодную цену облигации при покупке (ликвидность). В добавок к этому большинство сервисов и брокеров считают эффективную доходность облигаций к погашению, т.е. это аналог вклада с капитализацией процентов.

Поэтому и выходит, что даже в, казалось бы, крупных и серьезных информационных ресурсах и у авторитетных блогеров можно увидеть статьи а-ля «смотрите, насколько облигации выгоднее вклада». Их можно понять, т.к. они не заморачиваясь смотрят эту доходность в общедоступных сервисах. Потом люди покупают эти облигации и думают, что получают больше, чем по вкладу. Но на самом деле, ровно наоборот. И ведь никто этого и не заметит.

В качестве примера я привел облигации и вклады Сбербанка и ВТБ. В таблице ниже в 3 столбце показаны доходности облигаций, представленные на сайтах банков. Далее доходность на сайте Смартлаб.ру (эффективная и тоже без учета комиссий, налогов и т.д.). В 5 столбце я привел свой расчет доходности этих облигаций с учетом всех комиссий, налогов и без учета реинвестиций в эти облигации, т.е. ту доходность, которую реально получит инвестор, что называется, «на руки». Наконец, в последнем столбце привел доходности по вкладам в этих банках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал