доходности облигаций

Доходности суверенных замещающих облигаций снизились за первую неделю торгов до 8,4–12,4% годовых – Ъ

- 16 декабря 2024, 09:00

- |

Суверенные замещающие облигации, номинированные в долларах и евро, показали снижение доходности за первую неделю торгов: до 8,4–11,6% годовых для долларовых выпусков и до 8,5–12,4% годовых для еврооблигаций. Наиболее ликвидными оказались облигации с погашением в 2028 году благодаря высокому купону (11,48%) и низкому номиналу ($1 тыс.).

Общий объем торгов замещающими суверенными облигациями составил 21 млрд руб., что более чем в два раза превысило объем сделок с корпоративными замещающими облигациями. Однако высокий номинал большинства выпусков (100–200 тыс. евро или долларов) делает их недоступными для широкого круга розничных инвесторов.

Альтернативой могут стать паевые инвестиционные фонды, включающие такие облигации в портфель. За 11 месяцев 2024 года паи подобных фондов подорожали на 17–25% благодаря росту курса доллара на 20%, до 106,5 руб./$.

Источник: www.kommersant.ru/doc/7379958?from=doc_lk

- комментировать

- Комментарии ( 0 )

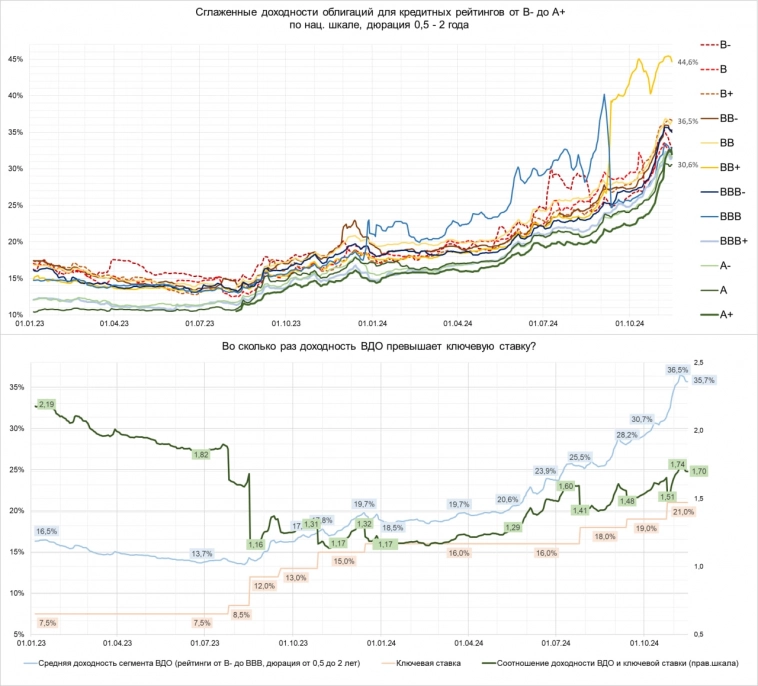

Доходность ВДО (42,3%) скакнула выше 2-х ключевых ставок

- 16 декабря 2024, 06:46

- |

После каждого нового скачка доходностей ждешь остановки. А после остановки получаешь новый скачок.

И вот сегмент высокодоходных облигаций (к ВДО относим бумаги кредитных рейтингов не выше BBB) преодолел магическую отметку: средняя доходность ВДО превысила 2 ключевые ставки. Ставка пока что 21%, доходность – 42,3%.

Накануне предыдущего повышения КС (с 19% до 21%) памятного 25 октября эта доходность была 31,4%. Спустя 2 месяца хочется добавить «всего-то». И – тоже всего-то – была в 1,65 раза выше еще той ключевой ставки.

Скачкообразный рост облигационных доходностей обыгрывает либо панику рынка (я ее не замечаю или не понимаю), либо траекторию реалистичной инфляции. Предположение, что это продажи под новый подъем КС, оставим без внимания. Т. к. при доходности 42% будет ли ставка 21% или 23% — вопрос не первой или не прямой важности.

В этой интерпретации повышение ключевой ставки, если способно тормозить инфляцию, может быть парадоксальным благом для облигаций.

( Читать дальше )

50 наиболее доходных облигаций и 25 наименее доходных облигаций с рейтингами от BB- до A+

- 09 декабря 2024, 07:10

- |

Не знаем, будет ли падать облигационный рынок дальше. Но видим, что • новые попытки падения даются ему сложнее.

Наверно потому, что сами • доходности или способны привлечь внимание, или просто на экстремальных по историческим меркам значениях.

В своих операциях • мы используем облигации с кредитными рейтингами от BB- до A+. Еще и предпочитаем короткие, с дюрацией не более 2 лет. И с этим набором год от года оставляем позади отечественный облигационный рынок.

А в паре таблиц – наиболее ликвидные из таких бумаг. • В первой 👆– 50 самых доходных, в нашей интерпретации (с поправкой на рейтинг и покрытие дефолтного риска). Во второй 👇– 25 наименее интересных.

Напомним практический смысл сортировки, как ее применяем мы. • Держим и покупаем облигации из первой таблицы, сравнительно топовые по доходности. И избегаем бумаг из не доходной второй.

Те облигации, что входят в публичный портфель PRObonds ВДО, отметили зеленым цветом.

( Читать дальше )

Доходность ВДО почти дотянулась до 40%

- 02 декабря 2024, 06:12

- |

Пару недель казалось, что худшее позади. 18 ноября писали о средней доходности ВДО (бумаги с кредитными рейтингами не выше BBB) 36%. И думали, это предел. Но «нет предела беспределу». 2 декабря пишем про почти 40%.

Весь спектр доходностей в рейтингах от B- до A+ с ретроспективой их роста – на верхней диаграмме. Средняя доходность ВДО на фоне ключевой ставки – на нижней.

Может быть, заманчиво. Для тех, кто еще не обжегся.

Но доходность ВДО превышает ключевую ставку в 1,9 раза. И это очень много. Или рынок облигаций должен стабилизироваться и повернуть к снижению доходностей. Или грядущие повышения ставки мы недооцениваем. Но на нынешних позициях этот рынок фактических закрыт для привлечения новых денег. Для чего, вообще-то, и существует.

Остается наблюдать.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

( Читать дальше )

Рынок облигаций: 22% или 23% в декабре

- 26 ноября 2024, 17:13

- |

Рынок облигаций привлекает всё больше инвесторов, которые нацелены на стабильную доходность и хотят зафиксировать высокие ставки. Рассказываем про ключевые события прошедшей недели и интересные выпуски облигаций.

Рынок ждёт повышения ставки

Участники рынка заложили в котировки вероятность повышения ключевой ставки до 22% и с осторожностью смотрят на перспективы 23%. Кривая доходности ОФЗ на горизонте до полугода находится выше 22%, процентные ставки по полугодовому процентному свопу (IRS) на среднюю ключевую ставку на Московской бирже составляют 23,8%.

Цены на ОФЗ последние дни снижаются, но очень умеренными темпами. Участники рынка не спешат с активными действиями, предпочитая дождаться свежих статистических данных. До очередного заседания ЦБ остаётся ещё три недели, за это время настроения на рынке могут измениться.

В понедельник ЦБ опубликовал свежий комментарий по инфляционным ожиданиям. В ноябре ожидаемая населением инфляция на ближайшие 12 месяцев немного снизилась как для респондентов со сбережениями, так и без них, но из-за роста доли респондентов без сбережений общая медианная оценка осталась на уровне октября — 13,4%.

( Читать дальше )

Наиболее и наименее доходные ВДО. На рынке, который или на дне, или закладывает в котировки чрезмерный риск

- 25 ноября 2024, 06:40

- |

• В первой таблице 👆 – наиболее доходные ВДО в сравнении с их кредитными рейтингами. Сравниваем доходность отдельно взятой облигации со средней доходностью облигаций ее кредитного рейтинга.

• Во второй 👇 – наименее доходные, проигрывающие средней доходности для своих кредитных рейтингов.

Таблицы составлены для облигаций с рейтингами от BB- до A+. Мы оперируем этим спектром бумаг.

Еще мы рассчитываем «справедливые» доходности рейтингов. Об этом напишем отдельно. А в таблицах приведены премии и дисконты доходностей для каждой облигации к «справедливой» доходности.

• Зеленые строки – облигации, которые Иволга держит в своих портфелях ВДО. Да простят нам линейность логики: мы • стараемся покупать облигации из первой таблицы и продавать – из второй.

Как видим, сейчас время премий. Рынок в угнетенном состоянии. С одной стороны, он долго падал и многим испортил настроение и результаты вложений. С другой – • с нынешними премиями он привлекателен для покупок (по меньшей мере наших), при всей внешней непрезентабельности.

( Читать дальше )

Доходность однолетней ОФЗ за вычетом инфляционных ожиданий бьет рекорды

- 19 ноября 2024, 16:57

- |

Высокие ставки, которые вынужден поддерживать ЦБ для обуздания инфляции, привели к тому, что по облигациям можно зафиксировать самую высокую положительную реальную доходность за последние 10 лет.

Уникальность текущего периода проявляется не только в рекордно высоких номинальных рублевых процентных ставках, но и в экстремально высокой реальной доходности облигаций. Напомним, что реальная доходность показывает доходность инвестиционного инструмента за вычетом инфляции. Зачастую ее рассчитывают, просто опираясь на ту инфляцию, которая наблюдается в текущий момент. Хотя это вполне обосновано, например, при стремлении не уходить в область предположений, заметим, что инвестор всё же будет иметь дело не с той инфляцией, которая уже случилась «по факту», а с той, которая произойдет с момента открытия им позиции в облигации и до ее продажи (погашения).

В июньской записке мы проанализировали динамику доходности однолетней ОФЗ и инфляции по Росстату в годовом выражении в период с 2014 по 2023 годы.

( Читать дальше )

Доходности облигаций прервали рост. Мы покупаем

- 18 ноября 2024, 06:35

- |

Пусть в нашем спектре восприятия искажен высокодоходными облигациями, но и на них, и за их пределами видим, что облигационный рынок остановился в падении котировок и росте доходностей.

Называть происходящее даже отскоком (не то, что разворотом), смелости не хватает. Однако долгое погружение, как минимум, приостановилось.

• Примечательно, что остановка случилась на фоне обсуждений следующего повышения ключевой ставки, не то до 22, не то до 23% (нынешняя 21%).

( Читать дальше )

Наиболее доходные высокодоходные (облигации)

- 11 ноября 2024, 07:05

- |

2 месяца мы не публиковали таблицы наиболее и наименее доходных ВДО.

Зачем нужен 👆 список самых-самых по доходности (и, вероятно, риску), когда рынок находится в непрерывном падении котировок? Зачем высчитывать 👇 наименее доходные имена, если разумнее не иметь никаких?

Сессия прошедшей пятницы стала первой за эти месяцы, когда и котировки в целом не упали, и доходности не выросли.

Рискнем вернуться к привычному формату.

В первой таблице – топ доходностей для рейтингов от BB- до A+ – почти половина строк отмечена зеленым маркером. Эти бумаги входят в наш публичный портфель ВДО. Рынок падал, мы покупали, рынок падал. Обычная история не искушенного игрока.

И обычная надежда, что пружина разожмется, и мы окажемся в дамках. Но против нас играют Минфин и ЦБ (и те, кто круче), увеличивая ставки. Так что как повезет.

( Читать дальше )

Пассивный доход превышает 2 млн рублей в год. Капитал на 16 млн.рублей.

- 08 ноября 2024, 07:57

- |

Те Бармалеи, что сидят в фондах денежного рынка, а также в облигациях, флоатерах-корпоратерах, наверное уже призадумались, а может стоило всё-таки на всю котлету и в акции.

Вряд ли. Ведь у каждого инвестора сформировалась своя стратегия и видение фондового рынка.

Я взял свой портфель в ручное управление, все риски, связанные с ребалансировкой, диверсификацией несу лично. И конечно же повторять никому не советую.

Но в то же время благодаря инвестициям в фондовый рынок нашей любимой Российской федерации 🇷🇺мой пассивный среднемесячный доход превышает 187500 рублей.

Или около 2 🍋 250 тысяч рублей.

В данной статье мы обсудим за счёт чего он формируется.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграмм-канале , подписывайтесь.

✔️Пассивный доход.

Уже в заголовке становится понятно, что пассивный, это как бы без каких либо усилий. Но это только на первый взгляд. А он как всегда обманчив.

Пассивный доход, это доход поступающий с определённой периодичностью, без каких либо активных усилий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал