иис

Опять светлая полоска

- 19 августа 2019, 14:55

- |

Итак, я требую от жены вычет. Она сопротивляется. Говорит, счет ее, и карта ее, не хочет мне отдавать.

Хотя идея моя, сопровождение сделок мое, ее лишь карта. Хотя немного научилась торговать.

Ладно, я не жадный, хотя бы половину заберу.

Кто так же хочет получить вычет и так же заработать, обращайтесь ко мне. Я научу вас получат вычеты. Со мной вместе запишемся к брокеру, занесет депозит 400 тыс на счет ИИС и вы три года будете получать вычет 52 000 рублей.

За два дня мы все сделаем и в августе 2020 года вам нальют вычет на вашу карту.

Ваш все тот же самый,

S.Hamster

Подписывайтесь на мой канал в телеграм https:// t-do.ru /Hamster1955

- комментировать

- ★2

- Комментарии ( 17 )

Хочу открыть брокерский счет в дополнение к ИИС. Поделитесь опытом!

- 19 августа 2019, 14:13

- |

В декабре 2018 открыл ИИС с вычетом на взносы в Открытии. В этом году планирую внести всего 400 т.р. (130 тыс. уже внес, остальное — ближе к концу года). Торгую пока только на фондовом рынке Мосбиржи, акции и корп. Облигации.

Сейчас хочу открыть дополнительный брокерский счет (не ИИС) для того, чтобы формировать второй портфель. Цели:

1. В сравнении с ИИС: иметь возможность снятия денег с брокерского счета при необходимости, а не только после 3 лет.

2. В сравнении с банками: процентная ставка по надежным корп. Облигациям выше, чем по банковским вкладам. Возможность продажи бумаг без потери накопленных процентов (как было бы в случае с вкладом).

3. Иметь возможность покупки и продажи бумаг в любое время без необходимости уплачивать депозитарную комиссию 175 руб в Открытии.

4. Посмотреть, какие есть альтернативы Открытию на случай, если у них что-то еще изменится в худшую сторону с точки зрения тарифов.

В качестве брокера для второго счета (не ИИС) рассматриваю ВТБ в приоритете, т.к. я уже клиент этого банка, а также недавно там появился тариф «Мой Онлайн», который меня по описанию устраивает.

( Читать дальше )

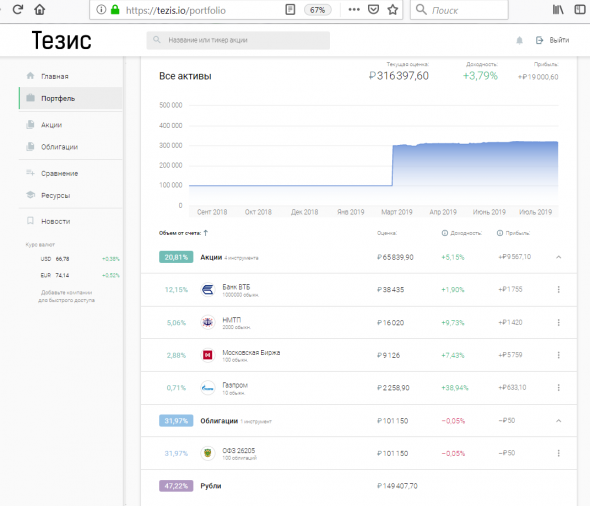

Портфель ИИС: 19.08.2019

- 19 августа 2019, 14:01

- |

ВТБ по 0.038300 (383р. за лот)

ОФЗ 26205 по 101.2000

Текущие позиции на фондовой секции:

История одного ИИС

- 18 августа 2019, 16:32

- |

В начале августа я закрыл ИИС, открытый в феврале 2016 и вывел деньги и оставшиеся бумаги, которые было жалко продавать.

Хочется подвести итоги, зафиксировать и проанализировать, в первую очередь, для самого себя, полученные за 3,5 года результаты.

Может, что-то из полученного мной опыта, кому-то еще будет полезно.

В далеком уже, кажется, 2016 году появилась возможность инвестировать деньги, полученные от продажи доли в бизнесе.

На тот момент в активе у меня, кроме денег, была пара слитых на ФОРТС депозитов, с десяток прочитанных книг по техническому анализу и азам инвестиций, огромная самоуверенность и желание играть на бирже… Так себе инструментарий, да… )

Цель была, конечно же, была довольно скромна: зарабатывать 50% годовых и накопить к старости мильярд… )) обязательно долларов...

Но как это сделать, представления не было, предыдущий опыт показывал, что гораздо легче все слить, чем хоть что-то заработать, поэтому стратегия на первый год была предельно проста:

- Вложить деньги с минимальным риском и постараться их не потерять.

- Получить налоговый вычет.

( Читать дальше )

Инвестсчет закрыт

- 12 августа 2019, 20:08

- |

Закрыл ИИС, открытый в 2015-м году.

Причина — уход от менее надежного (сугубо мое предчувствие) брокера к более надежному.

Процедура состояла в следующем.

1. Продажа всех бумаг, находящихся на счете.

2. Ожидание возможности вывода кэша на другие счета (Т+2 от последней продажи). Поскольку представитель брокера заявил, что деньги с ИИС не могут быть выведены частями, а только одномоментно.

3. Подача заявлений брокеру о выводе денег на сторонние счета и о закрытии ИИС.

Сегодня с приходом денег на счета процедура закончилась.

На счете ИИС я торговал консервативно и бумагами, в-основном, 1-го эшелона.

Результат +588709 р. (с учетом налоговых вычетов и дивидендов за вычетом всех налогов) при вложениях 1600 тыр, то есть примерно 18,5% годовых чистыми.

Всем успехов в торгах.

Про налоговый вычет по ИИС

- 11 августа 2019, 23:06

- |

В апреле подал декларацию через ЛК

В мае из-за сбоя в системе учета деклараций, поданных в эл.виде, сдал в печатном виде.

Август. В ФНС как-всегда не дозвониться.

Приехал в отделение, электронная очередь не работает, инспектора по камеральным проверкам физлиц нет, сказали звонить по внутреннему телефону. Дозвонился, занята, перезвонит, когда найдёт декларацию в печатном виде, уехал из ФНС ни с чем, перезвонила на следующий день (за это спасибо). Вычет одобрен, через 2 недели выплатят.

В общем, кто ещё не получил вычет и ждёт ответа из ФНС о статусе налоговой проверки более 3 мес., советую ехать лично и узнавать на месте.

Как сбер увеличивает число брокерских счетов.

- 07 августа 2019, 18:16

- |

Позвонили сегодня другу из Сбера (не в курсе брокер или банк). С порога, как клиенту банка, было предложено завести ИИС, чтобы получить на халяву 52000 рублей. Менеджер подробно описал, что нужно будет сделать для того, чтобы получить эти деньги не делая инвестиций. Ну соответственно нахваливал свой продукт в рамках которого можно открыть нулевой счет и просто ждать 3 года халявный полтинник.

Вполне возможно, что у менеджера план и его никто не заставляет таким образом привлекать клиентов, но обидно, за тех людей, кто не сможет воспользоваться ИИС из-за манипуляций недобросовестных клиентов и брокеров. Всем добра и профита!!!

RUS-28 и ИИС

- 07 августа 2019, 14:38

- |

По ней:

- купон не облагается налогом с 01.01.2018

- отменена валютная переоценка с 01.01.2019 (читай как — при росте доллара не заплатишь с разницы)

- торгуется на Московской бирже

- хранится в НРД

- постоянно будет убыток (читай как — сальдировать прибыль от других бумаг)

- доступна для неквалифицированных инвесторов (на 07.08.2019)

Она будет отдавать купон 12,75% каждый год (от 1000 долларов), по 63 доллара 75 центов 2 раза в год с одной штуки.

Да, да, обесценивается она это понятно, цена от номинала высокая это понятно.

Но.

Когда Вы выводите доход (купоны) от этой бумаги на ДОЛЛАРОВЫЙ банковский счет (а так можно у ряда брокерских компаний), то за 1 год при инвестировании 400 000 рублей (грубый расчет) ИИС Вам перечислит купон 51 000 30 000 рублей (плюс/минус), сумму, которую Вы можете заново инвестировать на этот ИИС и получить с нее вычет в следующем году.

( Читать дальше )

перевести ИИС из Цериха в ВТБ

- 05 августа 2019, 12:42

- |

Прошу рекомендаций.

Есть желание перевести свой ИИС с нулевым остатком из Цериха (тариф «Инвестор») в ВТБ на тариф «Мой онлайн».

Кто уже проделывал эту процедуру. Есть ли смысл связываться с процессом? Насколько сложна и затратна процедура?

Основные причины перехода- отсутствие комиссии банка за перевод денег на брокерский счет (надеюсь что это так), более выгодный тариф, и еще одна (не хочу её называть)

Покупать планирую большей частью американские акции.

Накидайте пожалуйста какие недостатки есть в ВТБ-брокер.

Возможна ли в ВТБ покупка валюты неполными лотами?

Основной мой портфель в Открытии, но перевод ИИС туда невозможен по информации от брокера«по техническим причинам».

Какого выбрать брокера для ИИС?

- 04 августа 2019, 13:34

- |

Коллеги подскажите какой брокер может выводить дивиденды по акциям купленных на ИИС на банковский счет, для реинвестирования их?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал