инвестирование

Кто нибудь инвестировал в ноты?

- 19 июня 2017, 14:43

- |

smart-lab.ru/blog/293352.php

Насколько я понял, это аналог ИЦБ, только для произвольных кредитов. Бумаги, обеспеченные активами.

Правильно я понимаю?

В общем, если это так, то я подумал, что если банки предоставляют полную информацию по тем активам(кредитам) которые стоят за конкретной нотой, то можно было бы на этом заработать, если выбирать ноты обеспеченные активами с наименьшими рисками.

Кто-нибудь занимался чем-то подобным? Какова процедура?

- комментировать

- Комментарии ( 1 )

Мысли о падении СиПи.

- 18 июня 2017, 16:23

- |

Так моему другу тоже захотелось иметь беззаботную пенсию и он тоже решил часть средств начать вкладывать в европейские бумаги и обратился ко мне за помощью, что бы я ему подсказал брокера. Я в этой теме (иностранные бумаги) особо сам ничего не понимаю и особо не вижу разницы где зарабатывать. Сказал о том, о чем слышал, что вроде брокеры выходят на иностранный фондовый рынок через офшоры и комиссии у них не маленькие. В итоге мы пришли к тому, что ему лучше поехать в Польшу и открыть в польском банке брокерский счет и через этот банк будет для него самые выгодные условия, тем более, что так у них в команде кто-то уже делает.

( Читать дальше )

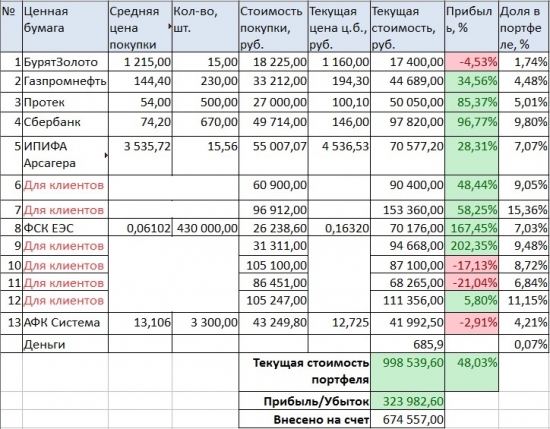

Портфель на ИИС. Июнь 17. Без изменений

- 13 июня 2017, 22:46

- |

И даже дивидендный сезон не принес повышения.

«АФК Систему» по-прежнему штормит, но возможная награда «2x» — стоит того, чтобы отправиться в плавание.

Акции «ФСК» немного снизились, но это не повод, чтобы от них избавиться. Ждем «2-3x».

В этом месяце ничего не вносил, так как деньги идут на отпуск. Осенью догоню, тем более, что по проекту закона теперь на ИИС я смогу в 2017 внести не 400 000 руб, а 1 млн. Жаль, что 1 млн. внести можно только один раз, а не каждый год.

А в июле — начале августа буду реинвестировать поступающие дивиденды.

( Читать дальше )

Итоги регулярного инвестирования за 9 месяцев.6,453,000 рублей.

- 07 июня 2017, 20:58

- |

Какие на сегодня реузьльтаты и что поменялось за прошлый месяц?

1) Мой ОПД (ожидаемый пассивный доход в месяц = ожидаемые дивиденды — НДФФЛ)/12 = 79850 рублей в месяц. За месяц они прибавили более 25 тыс рублей. Начинал я с 06,09,2016 с 10 рублей ОПД:-)

2) Общая сумма средств, которые я проинвестировал составляет 6,453,000 рублей на сегодня. За месяц проинвестировал немногим менее 2 млн рублей.

3) Ликвидационная стоимость портфеля на сегодня составляет — 5,700,000 рублей или — 12% от общей суммы. Рынок за это же время упал также примерно на эту величину.

Выводы: Главным для меня и первичным был и есть именно ОПД, а сумма в 79850 рублей в месяц уже весьма неплоха для меня. Надеюсь закончить год с ОПД более 100 тыс, хотя, первоначально цель ставил на 50 тыс рублей в месяц в этом году.

Просадка не пугает совершенно, более того, совсем не против нового падения рынка с целью докупить и вложить новые средства по более бросовым ценам.

( Читать дальше )

Облигации - лучшая альтернатива банковским вкладам

- 07 июня 2017, 16:29

- |

Давайте по-честному. Все, на что вы рассчитываете при вложении денег в Сбербанк – 7% годовых. И это максимум. Однозначный и безоговорочный максимум, который не перепрыгнешь. Потому что на самом деле доходность получается ниже, а инфляция съедает львиную долю. Иногда проглатывает целиком. Это подтверждает даже официальная статистика, не говоря уже о неофициальных данных.

Проблема повсеместна. Ни один государственный или крупный коммерческий банк больше не предложит. Потому что, во-первых, он останется без лицензии, а во-вторых – зачем? Народ и так открывает депозиты, довольствуясь нищенскими процентами.

Выход один – избавиться от банка, как от структуры, и ссудить деньги напрямую. Под больший процент. Если все сделать правильно, то можно получить фиксированную доходность в полтора-два раза выше. Причем без страха потерять сбережения. Наиболее оптимальный для этого инструмент – облигации. О них речь и пойдет.

Ниже – описание курса, который создала для вас команда Fedotov Capital. Он сделан для обычных людей и не предполагает никакой подготовки. Достаточно того, что вы устали от депозитов и ищете иные возможности.

( Читать дальше )

Друзья, обещанное Интервью с Лидером рейтинга ПАММ счетов в Alpari, Panchenko Aleksey.

- 01 июня 2017, 15:07

- |

У нас в гостях Панченко Алексей, ПАММ счет которого занимает второе место в Рейтинге ПАММ счетов Alpari, ссылка: http://www.alpari.ru/ru/investor/pamm/319121/

( Читать дальше )

23 Сайта помогающие в трейдинге

- 26 мая 2017, 13:04

- |

Привет трейдерам :) Выкладываю ссылки на сайты, которые я использую почти каждый день, торгуя на Америке 8 лет.

Для удобства я всегда располагаю все в порядке убывания. Т.е. самые первые сайты это те которые я больше всего использую, самые последние те которые я не очень люблю, но они тоже есть :)

Важно: Сохраните себе эту страницу, чтобы не потерять ссылки. либо скачайте себе этот PDF файл c полезными сайтами тут http://pennystock.ru/files/sites.pdf

Сайты для просмотра графиков и сканирования (скринеры):

http://finviz.com — Всем известный финвиз. Хороший графический скринер акций + просмотр графиков.

http://bigcharts.com - Просто просмотр графиков, но преимущество в простоте, и показывает историю за все время, например за 20 лет на недельном графике. Этим похвастаться не могут другие сайты, тот же финвиз показывает историю за 7 лет на дневке. Поэтому если необходима история за много лет, я пользуюсь этим сайтом + красивые графики, можно настроить под себя.

( Читать дальше )

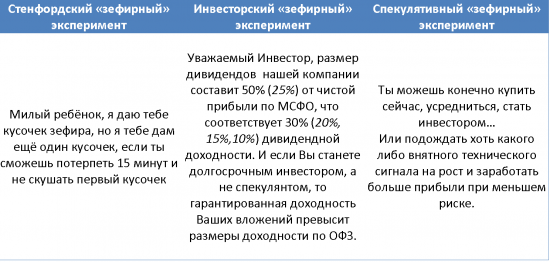

Trader Marshmallow Experiment

- 19 мая 2017, 16:35

- |

Интерпретация знаменитого «зефирного» эксперимента применительно к инвестициям и спекуляциям.

( Читать дальше )

Жизнь с биржи - вся правда

- 18 мая 2017, 13:11

- |

Вы в курсе, что ВСЕ профессиональные трейдеры и инвесторы получают зарплату? Менеджеры хедж-фондов, управляющие активами и прочие персонажи, в чью деятельность входит предугадывание котировок, имеют фиксированные оклады. И это не какие-то символические суммы. Это вполне серьезные деньги, которых хватает и на хлеб, и на икру. А полученную на рынке прибыль профессионалы, в лучшем случае, выводят раз в год. В виде бонуса. Размер которого, кстати, намного меньше того, что они заработали. Потому что основная часть прибыли реинвестируется в рынок и участвует в дальнейших операциях.

Все профессиональные инвесторы получают зарплату, которая не зависит от результатов их деятельности.

И поверьте, подобная система сложилась не просто так. Она необходима, хотя, возможно, это и не столь очевидно. Казалось бы, если ты можешь зарабатывать на фондовом рынке – зачем тебе что-то еще? Открой брокерский счет, а затем сиди и руби капусту. Ежемесячно выводи заработанные бабки, трать на свое усмотрение и повторяй процедуру. И никаких начальников, будильников и понедельников. Собственно говоря, именно это и пытается сделать большинство недоучек, возомнивших себя «трейдерами». Вот только на самом деле они не трейдеры, а дебилы.

( Читать дальше )

Комбуча против Coca-Cola

- 11 мая 2017, 05:09

- |

Идеи для стартапов караулят нас на каждом шагу. Их нужно только увидеть, пока вас не опередили. Помните чайный гриб, живущий в банке на подоконнике? Одни считают его народным лекарством от всего на свете, другие ценят как антипохмелин, а третьи держат в качестве неприхотливого прикольного домашнего питомца.

Однако правильное позиционирование способно превратить питательную среду дрожжеподобных грибов в многомиллионный источник дохода. Не связанные историческим отрицанием западники уже разработали на основе чайного гриба напиток «Комбуча» и успешно выпускают партии красивых бутылок с разными свойствами и вкусами.

Почему же в России это ниша до сих пор пустует? Обыденность, дешевизна и сомнительная эстетика чайного гриба — не это ли мешает отечественным предприимчивым умам взяться за его монетизацию? Правда, с некоторых пор напиток на основе чайного гриба разливают по бутылкам в подмосковном Лыткарино, но успех проекта пока под вопросом. Поэтому выводов будет два. Первое: для стартапа нужна хорошая идея. Второе: даже хорошая идея нуждается в грамотной поддержке. Технологичное производство, эффективный маркетинг, выходы на сетевой ритейл — и у чайного гриба может быть большое будущее.

investory.pro/video/coca-cola

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал