инвестиции

Фонды денежного рынка стали лидерами среди ПИФов

- 11 сентября 2023, 13:51

- |

По данным Investfunds, чистый приток средств в розничные ПИФы достиг по итогам августа 15,3 млрд руб., это рекордный результат с декабря 2021 года. Фонды показывают чистый приток средств шестой месяц подряд. За это время в них поступило свыше 54 млрд руб., причем только за летние месяцы приток средств составил почти 42 млрд руб.

Обновление многомесячного максимума стало возможным благодаря одной категории фондов, высокий интерес к которой начал проявляться еще в прошлом месяце,— это фонды денежного рынка. За август чистый приток средств в такие фонды составил почти 17,5 млрд руб., что более чем втрое больше, чем в июле, и лучший показатель за все время существования таких фондов. Около 360 млн руб. привлекли «золотые» ПИФы, инвестирующие в благородный металл.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Попрощался с ЛСР получив дивиденды и зафиксировав 60% прибыли. Кейс с ущемлением прав миноритариев сыграл ключевую роль.

- 11 сентября 2023, 13:05

- |

🏠 С выходом отчётности по МСФО за I полугодие 2023 года от ЛСР я долго раздумывал над ситуацией, которая произошла внутри компании (она, кстати, ещё начала зарождаться в 2022 году, а 2023 год стал точкой невозврата) и что ожидает в будущем застройщиков. Если посмотреть на цифры, то ключевые показатели выглядят так:

▪️ Выручка: 74,8₽ млрд (14% г/г)

▪️ Чистая прибыль: 1,7₽ млрд (-73% г/г)

▪️ Валовая прибыль: 28,4₽ млрд (0,1% г/г)

( Читать дальше )

📈 Доходность российского инвестиционного портфеля

- 11 сентября 2023, 13:03

- |

Добрый день, друзья!

К счастью для российских инвесторов мораторий на публикацию отчётности по МСФО не продлён. Поэтому в конце августа десятки российских компаний опубликовали свои финансовые результаты после полуторалетней паузы.

Благодаря этому у долгосрочных инвесторов появилась возможность актуализировать состав своих портфелей. В свою очередь, обновление портфеля – хороший повод, чтобы оглянуться назад и подвести промежуточные итоги инвестирования.

Состав своего российского портфеля я публиковал на Смарт-Лабе в начале июля (https://smart-lab.ru/blog/920267.php). Отбор эмитентов в портфель проводится с помощью динамического метода оценки конкурентного потенциала.

🚀 За истекший период (30.06-08.09) мой российский портфель прибавил 21,0%, уверенно опередив индекс МосБиржи (+12,4%). Хороший результат!

Лидерами роста портфеля стали бумаги HeadHunter и ДВМП. Аутсайдерами – расписки QIWI.

С начала года доходность российского портфеля составила 74,4%. Это значительно лучше динамики индекса Московской биржи, который вырос за тот же период на 45,9 %. Поэтому результаты портфеля оцениваю на «отлично».

( Читать дальше )

📌Стоит ли покупать акции Kroger после отчёта за 2 квартал 2023 года?

- 11 сентября 2023, 12:38

- |

На прошлой неделе один из крупнейших ритейлеров США Kroger представил финансовые результаты за второй квартал 2023 финансового года. Компания продемонстрировала неоднозначную динамику.

С одной стороны, скорректированная прибыль Kroger составила $0,96 на акцию, превысив ожидания аналитиков на $0,06. Это говорит о сохранении операционной эффективности бизнеса.

Однако с другой стороны, выручка компании ($33,9 млрд) оказалась немного ниже консенсус-прогноза в $34,1 млрд. Продажи снизились на 1,8% по сравнению с аналогичным периодом прошлого года.

Это свидетельствует о том, что Kroger, как и другие ритейлеры США, испытывает давление из-за замедления потребительских расходов в условиях высокой инфляции.

Кроме того, на результатах компании сказалось резервирование $1,4 млрд на урегулирование судебного иска, связанного с опиоидным кризисом в США. Без этого резерва чистая прибыль составила бы $989 млн.

Таким образом, несмотря на сильную прибыль, инвесторов могут насторожить признаки замедления выручки на фоне давления на потребительский спрос.

( Читать дальше )

Анализ рынка 11 сентября. Попытка откупа после падения. рубль доллар, нефть и газ, серебро и золото

- 11 сентября 2023, 11:18

- |

🔔Анализ рынка 11 сентября!

Мировые индексы отскакивают, наш рынок тоже пытается сделать отскок перед падением.

Видео:

👉Телеграм: t.me/bogdanoffinvest

☺️ Доброе утро!

1️⃣ ЕС запретил россиянам ввозить в страны Евросоюза личные автомобили, смартфоны и шампуни — СМИ.

Еврокомиссия подтвердила интерпретацию санкционного законодательства в отношении россиян, в страны Европейского союза (ЕС) не разрешается въезд с личными смартфонами, автомобилями и косметикой, это может расцениваться как запрещенный импорт.

🟢Если это правда, то теперь в Европу не съездишь, если только с симкой и последующей покупкой там телефона для связи.

2️⃣ США, Евросоюз, Саудовская Аравия и Индия договорились о создании нового экономического коридора Индия – Ближний Восток – Европа

🟢Противостояние с Китаем набирает обороты.

🗣 В нынешней ситуации накопилось множество рупий, которые мы пока не можем реализовать, но индийские коллеги обещали предложить варианты для их инвестиций — Лавров

🟢 То есть другими словами, рупии нельзя вывести, а можно вложить в индийский рынок, чтобы заработать еще больше рупий, которые нельзя будет вывести. Гениально!

( Читать дальше )

Игры разума. Какой будет средний курс рубля и до какого значения он может укрепиться? Задачки и решения от 09.09.2023

- 11 сентября 2023, 09:52

- |

В эти выходные на моём телеграмм канале подписчики решали задачи, которые часто возникают перед инвесторами. Преамбула была такой:

Предлагаю поиграть в простую математику. Буквально на днях было опубликовано, что средневзевшанный курс USDRUB в 2023 года по консенсус прогнозу ведущих аналитиков составит 85.5 рублей. Известно, что средневзвешенный курс с января по конец августа составил 81.7.

Сами же задачи формулировались следующим образом (предлагаю тем, кому интересно постараться решить их самому, прежде чем переходить к моим пояснениям):

Задача 1. Какой средний курс рубля должен быть оставшиеся месяцы года, чтобы по итогам 2023 он составил 85.5?

Варианты ответов:

- 89,4

- 92,9

- 93,1

- 95,5

- 98,1

Задача 2. Волатильность курса рубля составляет 10% в год. Ниже какого значения курс не упадёт с вероятностью 95% в оставшиеся 4 месяца? (считать, что распределение нормальное, округлить до целых)

Варианты ответов:

- 82

- 88

- 84

- 91

- 93

Решили? А теперь мои пояснения по решению!

Я немного слукавил, когда написал про простую математику. Простой она была только в первой задаче, во второй требовала больше знаний и я бы не сказал, что школьного уровня. Но давайте по порядку.

( Читать дальше )

Усиленные Инвестиции: итоги недели 1-8 сентября

- 11 сентября 2023, 03:15

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель снизился на 2.8%, против индекса Мосбиржи -2.7% (с начала года +132.9% и +45.9% соответственно) на фоне резко возросшего опасения значительного повышения ключевой ставки ЦБ РФ на следующем заседании 15-го сентября (неплохо что упали на уровне рынка при том, что держали >100% экспозицию и до этого росли больше рынка)

- Валютная позиция снизилась на 0.1%

- Сбербанк снизился на 3.5%

- Лукойл просел 2.8% к цене, несмотря на ослабление рубля. Трейдинговое подразделение Лукойла Litasco SA открывает офис в Мехико (Neftegaz)

- Фосагро снизилась в цене на 0.5%, несмотря на ослабление рубля. Позитивно повышение цен на удобрения в США и карбамид. Негативно снижение цен на диаммоний фосфат и аммиачную селитру, а также повышение ставки морского фрахта и цен на калийную соль, серу и аммиак. Потенциал роста и целевая цена увеличились на 12% и 12% соответственно

- Белуга просела на 2.3%

- Алроса снизилась на 2.9%, несмотря на ослабление рубля. Негативно снижение цен на алмазы. Потенциал роста и целевая цена увеличились на 4% и 1% соответственно

( Читать дальше )

Итоги 2 недель

- 10 сентября 2023, 23:36

- |

Как и ожидалось к выборам доллар так и не пустили за 100, предположительно, вызвавшая девальвацию волна выкупов скоро должна закончиться и валюта должна вернуться к более умеренным значениям, рынок тоже должен влед сдуть некоторые излишне выросшие акции. Но не сейчас — инерция пока еще сильна и позволит рынку обновить локальный максимум через пару недель.

В портфеле планово увеличил долю кеша, поскольку коррекция на этой неделе была ожидаемой.

Продал РТС, Газпром, Саратовский НПЗ, Белугу, часть Интеррао, Лукойла и Мечела.

Увеличил долю ММК, взял дополнительно небольшие пакеты ВТБ и Сурпрефа.

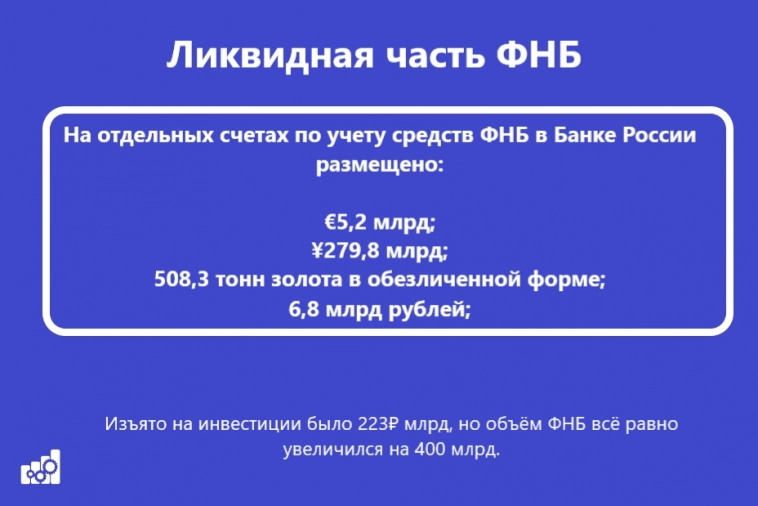

Объём ФНБ в августе увеличился несмотря на продажу юаня, золота и крупные инвестиции.

- 10 сентября 2023, 10:27

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за август 2023 г. В этом месяце регулятор решил изрядно потратиться, пустив более 223₽ млрд на инвестиции, при этом не забыв про выпадающие нефтегазовые доходы. По состоянию на 1 сентября 2023 г. объём ФНБ составил — 13,7₽ трлн или 9,1% ВВП (в июле — 13,3₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 7,25₽ трлн или 4,8% ВВП (в июле — 7,18₽ трлн). При довольно существенных тратах (231₽ млрд) объём ФНБ увеличился в очередной раз!

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657₽ млрд (в июле — 655₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (230,6₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Как я путешествую на деньги с инвестиций

- 10 сентября 2023, 10:04

- |

Здравствуйте, инвесторы — юные, начинающие и продвинутые. 5 июля 2023 года я выдвинулся в путешествие по России. Непременным условием было — путешествие только за счёт доходов от инвестиций в ценные бумаги. За это время я побывал во многих Российских городах, больших и маленьких, а так же в ближнем зарубежье.

Во время моего путешествия было отснято много интересного фото и видео материала, который я начну публиковать чуть позже, когда его структурирую и найду место для зимовки.

Какой город я выберу, чтобы передохнуть от путешествий и переждать зиму, я пока не определился, но это будет не Новосибирск. В Новосибирске я провёл 37 зим и считаю, что этого достаточно, чтобы рассмотреть другие города для спячки.

А пока я выбираю новый город и структурирую отснятый материал, предлагаю вам ознакомиться с теми городами, в которых я побывал за последних 2 месяца.

Ачинск

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал