инвестиционный портфель

Бесплатный ресурс для портфеля. Okama.io - Тестирование инвестиционных идей

- 30 мая 2019, 13:16

- |

Уникальностью бэктестинга на https://okama.io является то, что можно использовать как российские так иностранные активы внутри одного инвестиционного портфеля.

- комментировать

- ★2

- Комментарии ( 0 )

Консенсус прогноз. Готов для включения в инвестиционный бюллетень

- 23 апреля 2019, 13:14

- |

Друзья!

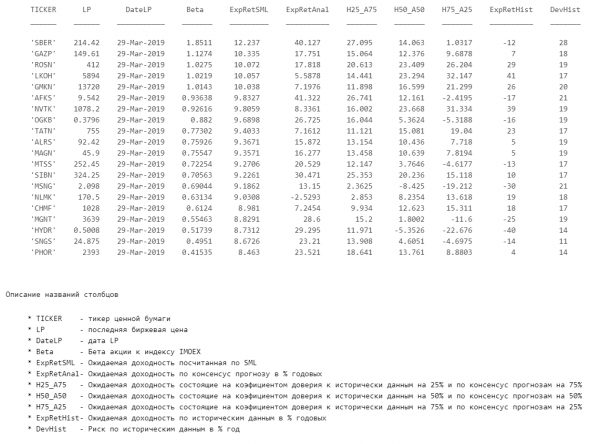

Добил модуль консенсус прогнозов. И скорее всего он будет включен в следующий инвестиционный бюллетень.

Кроме расчёта самих консенсус прогнозов с учетом вероятности их исполнения (писал в прошлый раз https://smart-lab.ru/blog/534364.php), я добавил часть, в которой смешиваются исторические данные по ожидаемой доходности с консенсус прогнозами с учётом разных степеней доверия для каждого из показателей.

Вот так это выглядит в табличке (описание столбцов описывает суть расчётов)

Также я добавил расчёт ожидаемых доходностей по Security Market Line (SML), чтобы было удобнее сравнивать бумаги, которые интереснее взять в портфель, а для каких лучше купить ETF

( Читать дальше )

13 курсов по финансам и инвестированию

- 22 апреля 2019, 14:34

- |

Каждому приходится зарабатывать деньги на жизнь и откладывать на будущее. Чтобы не остаться без накоплений, нужно знать о возможностях и рисках финансовых рынков.

Изучить их можно во многих российских и зарубежных университетах. Но это требует времени и денег. Для тех, кто не готов тратить много ресурсов, есть онлайн-курсы. Подготовили подборку курсов, которые помогут разобраться в основах финансов и инвестиций.

Получить высшее финансовое образование в мировых вузах тоже можно онлайн. Поиск вариантов на DistanceLearningPortal

1. Курс «Финансовые рынки и институты»

Будет интересен тем, кто ищет вводный курс по финансовым рынкам.

Автор курса: Высшая школа экономики.

Планируемая продолжительность: 9 сессий (каждая — около двух—трех часов).

Стоимость: бесплатно, если не нужен сертификат. С сертификатом — 1836 рублей за курс.

( Читать дальше )

Консенсус прогнозы ИНВЕСТДОМОВ. Модернизируя свои портфели

- 18 апреля 2019, 13:32

- |

Я потихоньку продвигаюсь к оптимизациям инвестиционных портфелей с использованием консенсус прогнозов инвестиционных домов.

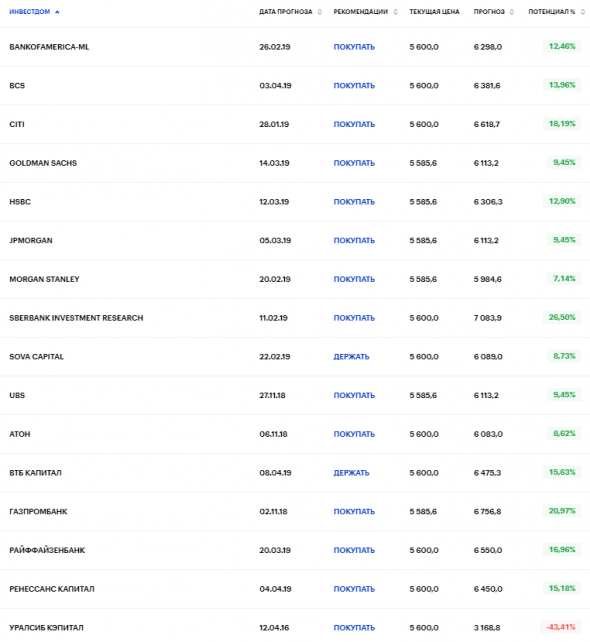

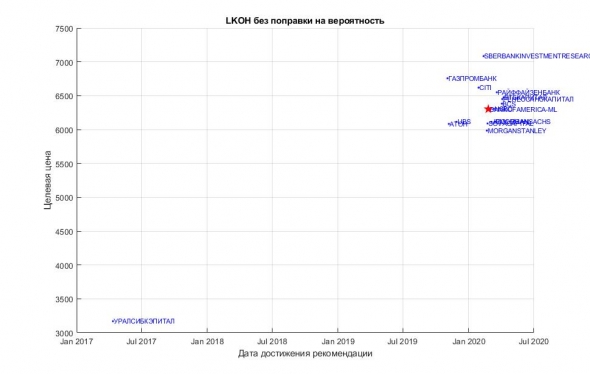

Я оптимизировал сбор информации по инвестиционным прогнозам, и теперь практически в полном автоматическом режиме собирается и анализируется информация, которая предоставляется инвестиционными домами и агрегируется в удобном виде для анализа. Источником самих прогнозов является BCS-express.

Так, например, выглядит информация по прогнозам на акции LKOH: (скриншот из BCS)

Конечно, не обходится без определённых допущений. Например, в данных БКС нет информации о дате к которой дается прогноз. Поэтому первым этапом, я считаю, что он дан на 1 год с даты выдачи прогноза. Вторым этапом я независимо друг от друга ищу два медианах значения среди таргетируемых цен и полученных сроков. Таким образом получаю нескорректированный консенсус прогноз по конкретному эмитенту

( Читать дальше )

«Как составить инвестиционный портфель»?

- 12 апреля 2019, 14:31

- |

Нет ничего плохого в том, чтобы быть «ничего незнающим» инвестором, если вы это осознаёте. Проблема — это когда вы «ничего незнающий» инвестор, а думаете, что что-то знаете.

У. Баффет

Количество открытых счетов на Московской бирже бьёт рекорды. Немаловажным стимулом для этого служит инвестиционный налоговый вычет, который предоставляется с 1 января 2015 года. Но массовость этого явления порождает вопрос выбора ценных бумаг для новичка инвестора. Надеемся, данный материал поможет инвесторам, которые открыли брокерские и индивидуальные инвестиционные счета в период 2015-18гг. Разобраться в тонкостях составления прибыльного портфеля.

С чего стоит начать?

С правильного подхода к финансам в целом.

Необходимо понять, когда инвестировать не нужно:

— Когда расходы превышают доходы.

( Читать дальше )

Обновлены инвестиционный бюллетень и статистика по модельному портфелю

- 01 апреля 2019, 13:45

- |

1. Опубликован инвестиционный бюллетень ABTRUST с последними данными. На сегодняшний день он включает в себя информацию о:

— валютном курсе рубля по отношению к основным мировым валютам

— более 30 самых торгуемых акциях российских эмитентов

— 18 выпусках облигаций федерального займа

— рублевых ETF представленных на Московская Биржа

— готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

— макроэкономических показателях

А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

Постоянный адрес данного выпуска бюллетеня: http://ab-trust.ru/matlab/bulletin/20190401/publish_bulletin.html

2. Обновлена статистика по модельному портфелю (http://ab-trust.ru/info/modelnyjj_portfel/).

Моя визитная карточка QR:

Инвестиционный портфель: Весенний шквал

- 23 марта 2019, 13:17

- |

Восстановление американского рынка акций от декабрьских минимумов превысило 20%, при этом на это потребовалось всего три месяца, что ранее не наблюдалось в истории. На рынке отсутствуют новые драйверы: разворот на 180 градусов в монетарной политике ФРС и «торговое перемирие» США-Китай уже дисконтированы в котировках. При этом есть риски в виде дебатов по бюджету, повышения лимита госдолга, расследования в отношении Трампа, Brexit, замедления экономики КНР. Не учитывает рынок стремление Трампа перестроить внешнюю торговлю с ЕС и Японией, которое станет актуальным весной-летом этого года.

Принимая во внимание также технические факторы можно прийти к выводу, что на горизонте ближайших трех месяцев участники рынка увидят коррекционный откат. Толчком к этому могут стать свежие макроэкономические отчеты, которые зафиксируют урон настроениям бизнеса и потребителей, сложившийся в свете возникшей неопределенности. Также рынок не сможет проигнорировать грядущий сезон квартальных отчетов, который стартует в середине апреля. По последним оценкам FactSetв Iкв. ожидается снижение показателя чистой прибыли на акцию на 2,8% относительно аналогичного квартала предыдущего года, что не отражено в текущих ценах. При этом в условиях сохранения неопределенности в отношении «торговой войны» с Китаем менеджмент едва ли будет готов давать обнадеживающие прогнозы на горизонте года. В портфель добавлены акции компаний, текущие цены на которые более чем адекватно отражают последние корпоративные события, динамика которых с декабря существенно опередила рынок.

Нами были выбраны 5 компаний с наиболее интересными точками входа на продажу.

( Читать дальше )

Результат консервативной стратегии на рынке США

- 22 марта 2019, 11:15

- |

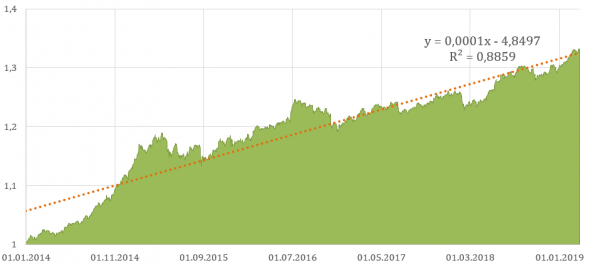

Друзья. Мы совестно с Евгением Ерофеевым (@jnerofeev) оттестировал интересный портфельный подход, который, как мы считаем, будет интересен консервативными инвесторам. А именно тем, у кого основной задачей является сохранить капитал. Поэтому во главу угла ставилось не столько максимизировать доходность, сколько минимизировать волатильность с целью получить доходность в валюте примерно в 2 раза выше, чем валютные депозиты в наших банках.

Результат на мой взгляд хорош:

- Ожидаемая доходность — 5,6% годовых

- Риск стратегии (волатильность) – 3,5%

- Доходность/риск 1,6

- R2 линейной регрессии равен 0.9

( Читать дальше )

Обновлён инвестиционный бюллетень

- 19 марта 2019, 17:29

- |

Опубликован инвестиционный бюллетень ABTRUST с последними данными.

На сегодняшний день он включает в себя информацию о:

- валютном курсе рубля по отношению к основным мировым валютам

- более 30 самых торгуемых акциях российских эмитентов

- 18 выпусках облигаций федерального займа

- рублевых ETF представленных на Московской бирже

- готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

- макроэкономических показателях

- А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

Адрес постоянной ссылки: http://ab-trust.ru/matlab/bulletin/20190319/publish_bulletin.html

Моя визитная карточка QR:

Обновлён инвестиционный бюллетень и статистика по модельному портфелю

- 01 марта 2019, 14:31

- |

Опубликован инвестиционный бюллетень ABTRUST с последними данными и обновлена статистика по модельному портфелю. Опубликован инвестиционный бюллетень с последними данными. На сегодняшний день он включает в себя информацию о:

- валютном курсе рубля по отношению к основным мировым валютам

- более 30 самых торгуемых акциях российских эмитентов

- 16 выпусках облигаций федерального займа

- рублевых ETF представленных на нашей бирже

- готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

- макроэкономических показателях

- А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал