инвестции

Рост ставок облигаций "Пионер-Лизинга" вслед за повышением ключевой ставки

- 22 октября 2021, 17:16

- |

⚡️ Сегодня Банк России принял решение повысить ключевую ставку на 75 б.п., до 7,50% годовых. Что это значит для облигаций «Пионер-Лизинг»?

2 выпуск $RU000A1006C3

Текущая ставка: 12.75%

с 30 октября: 13,00%

С 29 ноября: 📈13,75%

3 выпуск $RU000A1013N6

Текущая ставка: 12.75%

С 15 декабря: 📈13,5%

Формула расчета: Ставка ЦБ +6.25% для 2-го и +6% для 3-го выпуска.

Также напоминаем, что ранее была повышена ставка 5-го купона облигаций 4-го выпуска:

С 24 декабря $RU000A102LF6 (📈+0,5 => 12,5%)

Таким образом, повышение ключевой ставки создало условия для пересмотра ставок купонов в сторону увеличения.

- комментировать

- Комментарии ( 0 )

Монетка в триллион долларов

- 09 октября 2021, 13:06

- |

Люди не меняются. 15 000 лет назад народ использовал в роли денег ракушки каури. А сегодня мир замер ожидании, что правительство США напечатает платиновую монетку в ОДИН ТРИЛЛИОН долларов для спасения Америки.

Что за чушь? Юра троллит нас в пятницу?! Нет, братья и сестры, это серъезная тема, которую обсуждают крупные СМИ вторую неделю подряд.

Министр финансов США, Джэнет Йеллен, сказала, что 18 октября в казне закончатся деньги, и государство не сможет платить по долгам. Поэтому она требует от Конгресса быстро проголосовать за увеличение предельного размера долга государства перед ФРС.

( Читать дальше )

Как мы видим себя при полном крахе всех достижений и надежд!

- 29 сентября 2021, 16:45

- |

То есть правильней сказать, не готовы совсем! Мы обсуждаем ситуацию, которой не должно было быть. И мы к ней не готовы.

Мы не обсуждаем, типа я вот для этого сделаю то-то и то-то. И мне не страшно, потому что я вот такой умный и предусмотрительный!

Чтобы было понятно, о чем речь, расскажу коротко давнюю историю из жизни.

Были у меня 2 знакомых, не то, чтобы очень хороших и близких, но пару раз меня выручали, еще в середине 90-х.

Шло время. Ребята хорошо поднялись. Построили фармацевтическую империю по тем временам. Империей было принято называть полную интеграцию по всей вертикали. Производство, опт, розница.

И наступил 2008г. Для фармбизнеса он оказался очень тяжелым. Особенно для розницы. Кассовый разрыв растет, а товарный кредит снижается. % по кредитам банкам выросли в 2 раза. Товар вымывается. Нет ассортимента — нет выручки. Поставщики останавливают отгрузки. Это крах!

( Читать дальше )

Кларида из ФРС сигналит о завершение раунда стимулирования

- 08 января 2021, 20:17

- |

Кларида председатель ФРС опубликовал сегодня:

Экономический прогноз США и денежно-кредитная политика и главные тезисы – это то, что COVID создаёт риск для краткосрочных перспектив, но перспективы всего 2021 года улучшились и потребуется некоторое время для улучшения ситуации с безработицей и экономической активностью.

Клорида так же отметил, что:

Снижение безработицы не спровоцирует ужесточение денежно-кредитной политики.

ФРС оказывает мощную поддержку экономике.

☝🏻Из этого, мы делаем вывод, что риторика ФРС резко изменилась с абсолютного негатива в конце 2020 года (ну помните о постоянно неопределённости) в сторону того, что экономика восстанавливается и восстановится.

Далее Кларида в интервью сообщил, что ожидает инфляцию за 2020 год выше прогноза, а весной инфляция перешагнёт за 2% уровень из-за сезонного фактора.

( Читать дальше )

Нарративы - то, что создает возможности для экстра дохода в инвестициях

- 20 октября 2020, 07:41

- |

Поиск возможностей для инвестиций, это перманентный процесс, который, к слову, занимает немало времени. Приходится много читать, изучать, ведь других вариантов найти что-то стоящее, нет. В процессе поиска пришел к некоторым интересным мыслям, которыми хочу с вами поделиться.

Наткнулся на рекомендации по такой компании как NIO, где автор говори про иксы, которые он ожидает по этой компании, несмотря на 10 “иксов”, которые мы уже увидели в этом году.

Кто не слышал о такой компании, это китайская Тесла, автопроизводитель электрокаров. Конечно же, у компании нет прибыли, конечно же, у компании большие долги которые только растут, и, конечно же, у компании огромные обещания и перспективы стать очередным китайским технологическим гигантом.

Чтобы вы лучше понимали фин. показатели, вот простой пример: компания продала на $1.4млрд, при этом потеряла $1.2млрд, но несмотря на это, как я уже писал выше, в этом году акции показали 10 кратный рост.

Как найти такие компании? Очевидно, что ни один финансовый анализ не даст вам ответа на этот вопрос. Ключ к ответу на этот вопрос, на мой взгляд, лежит в нарративах, которые возникают как невероятная идея, и которые затем, получают всеобщее признание. Чем большее признание получает история, тем больше людей начинает в нее инвестировать, и тем больший рост получает актив.

( Читать дальше )

Platinum (PL) - медвежий тренд на исходе...Волновой анализ.

- 04 мая 2020, 17:29

- |

Подписаться на рассылку обзора «CommodMarket/EWA» — «Оформить» (Free)

- PL1!

Прошло чуть более года с последнего обзора актива и на данном этапе основной подсчёт не требует пересмотра. Волна (IV) степени «Суперцикл» формирует двойной зигзаг w-x-y , в составе которого снижение идёт заключительной волной [C]OFy , предположительно, в виде конечной диагонали. Если коррекция в составе более старшей степени идентифицирована верно, то целями для волны (IV) может выступать область окончания четвёртой волны на единицу меньшей степени — уровень 404.

( Читать дальше )

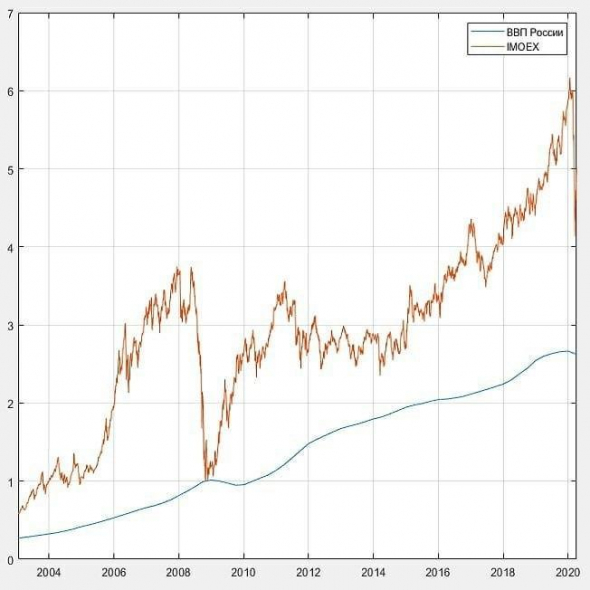

Что будет с экономикой России? И что делать инвестору?

- 29 апреля 2020, 10:09

- |

✅ ЦМАКП неделю назад представил сценарии по падению экономики России. «Конструктивный вариант" (вероятность которого оценивали в 55–57%) при активном реагировании государства на кризис, падение реального ВВП на уровне 2,3–2,5% в 2020 году и 0,5–0,8% в 2021 году. «Жесткй» сценарий, предполагал лишь стабилизирующую политику властей, ВВП в 2020 году упадет на 3–3,3%, в 2021 году — на 0,8–1%. При любом сценарии будет скачек бедности и/или безработицы.

✅ ЦМАКП неделю назад представил сценарии по падению экономики России. «Конструктивный вариант" (вероятность которого оценивали в 55–57%) при активном реагировании государства на кризис, падение реального ВВП на уровне 2,3–2,5% в 2020 году и 0,5–0,8% в 2021 году. «Жесткй» сценарий, предполагал лишь стабилизирующую политику властей, ВВП в 2020 году упадет на 3–3,3%, в 2021 году — на 0,8–1%. При любом сценарии будет скачек бедности и/или безработицы.

✅ McKinsey & Company Российская экономика уменьшится на 3,8% в 2020 году в лучшем случае, в худшем — на 10,2%. В базовом сценарии, обозначенном как «сдерживание вируса», экономика после провала вернется на докризисный уровень (конца 2019 года) в середине 2021 года.В негативном сценарии («отложенное восстановление») возвращение на докризисный уровень затянется на два года дольше — до середины 2023 года.

✅ Scope Ratings. ВВП России упадет на 3.3, 8.8 или 11.3%. Базовый сценарий — среднегодовая цена нефти Brent $35 за барр. в 2020 году, постепенное снятие карантинных ограничений ко второй половине года, прибавка к ВВП от мер фискальной и денежно-кредитной политики, объявленных властями. Наихудший сценарий — карантинные ограничения продлятся до конца 2020 года, цены на нефть остаются на уровне $20. Средний стрессовый сценарии — средняя загрузка производственных мощностей в экономике составляет чуть более 75% во втором–третьем кварталах 2020 года.

✅ Кирилл Тремасов. В мае-июне добыча нефти в России должна быть сокращена до 8.5 млн бс, во 2-м полугодии подняться до 9 млн бс, а с января 2021г по апрель 2022г — 9.5 млн бс. Это уровни 2003-04гг. В отличие от СА и американских сланцевиков, остановка скважины на несколько месяцев ведет к потере этой скважины, восстановление добычи после длительного простоя может быть просто невозможным, либо слишком дорогим. Если Россия выполнит взятые на себя обязательства добыча в этом году сократится на 12.5% до 490 млн тонн, а в следующем упадет ещё на 3.5% до 473 млн тонн. Провал, сопоставимый с добычей нефти, ждёт и нефтепереработку, что неизбежно приведет к сокращению рабочих мест и обвальному падению инвестиций в отрасли. Пострадают сервисные компании и огромное количество поставщиков (металлурги, трубники, производители строительных материалов, машиностроение). Все добывающие отрасли столкнутся с сокращением спроса. Только прямой эффект от падения добычи нефти и газа означает сокращение промышленного производства в РФ в 2020г на 5% и ВВП – на 1.2%. С учетом вторичных эффектов эти цифры можно умножить на 2. Независимо от нефтяников в этом году пострадают и другие отрасли, прежде всего – сфера услуг. В свете заключенной с ОПЕК сделки сокращение ВВП в этом году превысит 4-5%.

🤔 Все эти оценки показывают, что нас может ждать в скором будущем жесткая посадка, и время покупать рискованные активы ещё не пришло. Пока это всего лишь прогнозы, довольно скоро мы увидим реальный размер бедствия. Российская экономика напрямую зависит от восстановления экономик США, ЕВРОПЫ и в КИТАЯ. А в датских королевствах всё неладно. Завтра напишу про США. Пока все сходится к тому, что мы увидим средний сценарий. То есть ВВП России упадёт на 4-6%. В этом случае мы можем увидеть падения индекса до 1370-1380 пунктов или на 48% от текущих уровней. Конечно это скорее пессимистичный вариант, и падение будет меньше, скажем раза в два. Тогда IMOEX от текущих значений может потерять около 650 пунктов, то есть опуститься до 2000. Это, кстати, нижняя 95% граница 10-лентнего тренда. Мы там уже успели побывать, но возврат был настолько быстрым, как будто все рассчитывают на то, что восстановление будет скорым. В последнем есть большие сомнения.

( Читать дальше )

Обращение Президента касательно экономики и инвестиций

- 25 марта 2020, 20:05

- |

Всем привет!

В 16:10 по московскому времени было обращение Президента РФ В. Путина гражданам в связи со сложной ситуацией с пандемией коронавируса. Большая часть обращения была посвящена экономике, а некоторые вопросы коснулись инвесторов на финансовых рынках. Я думаю, это очень важно и об этом стоит написать сейчас.

Я пишу этот текст сразу после обращения Президента, поэтому глубоко еще не анализировал информацию. Все сейчас заняты «впитыванием» информации. Поэтому пишу факты без детального анализа, чтобы не привести ошибочную информацию.

Итак, по самым важным пунктам и пунктам, касающихся финансов (по соц. вопросам не привожу здесь):

1. Перенос даты голосования по поправкам в Конституцию с 22 апреля на более позднюю дату. Тут я подумал, что обращение просто посвящено очередной рекламе поправок, но я ошибся.

2. Объявление следующей недели нерабочей с сохранением заработной платы. Это не коснется здравоохранения, аптек, магазинов, финансовых структур, транспорта и органов власти (госслужащих). У меня возник вопрос: будет ли работать биржа, т.к. мне 31 марта нужно покупать акции на ИИС. Московская биржа относится к финансовым структурам, поэтому она будет работать. Уже вышла официальная информация.

3. Каникулы по потребительским и ипотечным кредитам. Если месячный доход должника сокращается на 30%, то он имеет право на приостановку обслуживания долга.

4. Для отраслей и предприятий наиболее затронутых сложившейся ситуацией (какие именно непонятно) дополнительные меры поддержки:

— для МСБ отсрочка по всем налогам (кроме НДС) и кредитам на 6 месяцев, для микропредприятий плюс ко всем еще и отсрочка по страховым взносам

— мораторий на заявления о банкротстве и взыскании долгов со стороны кредиторов на 6 месяцев

5. Снижение страховых взносов для МСБ с 30% до 15% на постоянной основе. Т.е. это не антикризисная мера, а стимулирование МСБ.

Теперь интересная и не очень приятная информация для инвесторов:

6. Введение налога на дивиденды, выводимые на зарубежные счета, в размере 15%. Для того, чтобы избегать двойного налогообложения, как и раньше нужно будет пописывать соглашения. Думаю, скорректируют форму W-8BEN. Хотя, полагаю среди подписчиков немного тех, кто выводит средства за пределы России.

7. Введение налога 13% на процентный доход от вкладов в банках и инвестиций в долговые ценные бумаги (облигации), если общий объём этих финансовых инструментов выше 1 млн. руб.

Самый неприятный и непонятный пункт – последний. Непонятно, что имеется в виду под «общим объемом». Это если один вклад больше 1 млн. руб. или налоговая как-то просуммирует все вклады и облигации на разных счетах и сделает вывод о превышении лимита. Неясно.

Сейчас вклады, муниципальные и корпоративные облигации (последние – только выпущенные после 01.01.2017 г.) не облагаются налогом, если их доходность не превышает ставку ЦБ +5%. Если доходность выше, чем ставка ЦБ + 5%, то процентный доход будет облагаться налогом в 35%. На ОФЗ это правило не действует вовсе.

Сейчас выходит так, что если мои активы в банках и облигациям превышают 1 млн. руб., то в любом случае я должен буду заплатить 13% от процентного дохода. В среднем это снизит доходность защитных активов на 1%.

Просто пока не совсем ясно, что имеется в виду под 1 млн. руб.: только один вид активов или это их сумма. Если последнее, то это очень плохо. Я бы даже назвал катастрофа для консервативных инвесторов. Это потеря целого процента доходности.

Подписывайся на мой Instagram, где я веду блог об инвестициях

instagram.com/long_term_investments

Станет ли биткоин защитным активом

- 12 февраля 2020, 16:42

- |

Курс биткоина преодолел отметку в $10 тыс. впервые с октября прошлого года. С начала года криптовалюта подорожала более чем на $2,5 тыс. По данным крупнейших площадок, в моменте актив просел чуть ниже $10 тыс., но продолжает торговаться около этой отметки. Уверенный рост биткоина начался в середине декабря и ускорился на фоне противостояния США и Ирана, а также ухудшения экономических прогнозов из-за коронавируса. Как писал Bloomberg, многие инвесторы считают, что именно биткоин сможет стать защитным активом во время глобальных потрясений.

С чем связан рост криптовалюты и может ли она стать новым защитным активом? По мнению сооснователя платформы для криптофондов Tokenbox Владимира Смеркиса, рост курса биткоина вполне закономерен, и он может помочь обезопасить накопления.

Владимир Смеркис, сооснователь платформы для криптофондов Tokenbox:

«Биткоин далеко не набрал своей силы, по сравнению с тем, что он должен стоить. Биткоин готовится к халвингу, его майнить будет сложнее. Его всегда было ограниченное количество — 21 млн монет. Соответственно, спрос на него, как на финансовый инструмент, растет и существует. И это логично, что его цена потихонечку идет вверх. Мы сейчас не наблюдаем жестких спекулятивных движений, которые были в 2017 году, когда с $900 в начале года он повысился до $20 тыс. Мы видим плавный рост с начала 2019 года, когда биткоин стоил чуть дороже $3 тыс., до $10 тыс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал