индекс мб

🐹Индекс Мосбиржи

- 08 апреля 2024, 08:37

- |

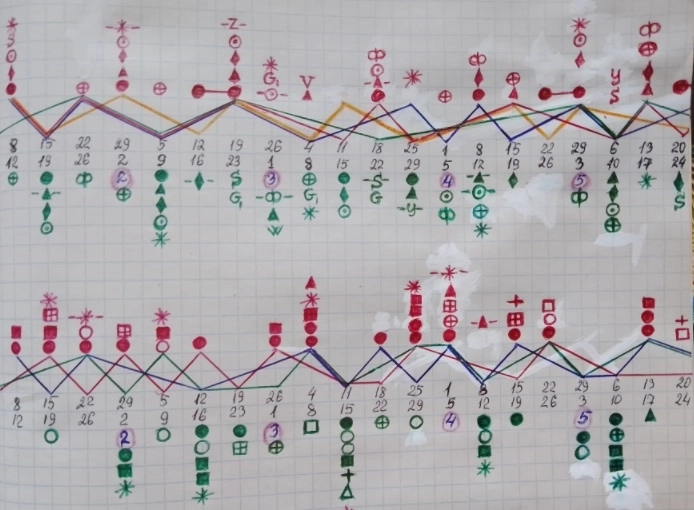

🥜Итак Друзья, давненько я не смотрел индекс, думаю пришло время это сделать. Крайний раз я его обозревал на обвальчике и предполагал, что дальнейшее движение вниз если и будет то чуть чуть! Но и этого не произошло) и индекс пошёл по ростовому сценаю сразу, без теста поддержки красной контртрендовой.

🥜Что имеем сейчас. Сформировалась ярковыраженная тенденция основанная на попеременном увеличении минимумов и максимумов.

🥜Пока не понятно на графике где сформируется новый максимум, возможно он уже сформировался, но пока очертаний не видно, кроме того что пятница ниже четверга, но это так себе.

🥜В любом случае ожидаю его формирование и уход на коррекционное движение в рамках восходящей тенденции. То есть в рамках действующей тенденции буду ожидать снижения не ниже предыдущего минимума.

🥜Пока как-то так!

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

- комментировать

- Комментарии ( 0 )

Получится ли у брокера продавить рынок

- 08 апреля 2024, 08:34

- |

БКС

мощно пропагандирует просадку в рамках канала.

Даже уровни рисует

Конечно, важно,

за кем пойдут люди.

Важно создать движение.

СВОИ ПОРТФЕЛИ НЕ ТРОГАЮ.

ВОЛА НА РЫНКЕ — МИНИМАЛЬНАЯ.

ПОЛНОЕ СПОКОЙСТВИЕ.

Портфели на фонде лонг 100% (на свои)

Дивиденды, в основном, начнут приходить в конце мая (Лукойл, БСП, Мосбиржа и др.), больше месяца до этих «свежих» денег, которые можно реинвестировать.

В конце апреля — не много (основной — Новатэк).

Рубль пока крепкий (ослабление рубля — поддержка рынку),

ставка — высокая.

Действительно, высокая вероятность небольшой просадки.

Дивиденды по 1-2 эшелону,

рекомендации советов директоров

(это — пока всё)

( Читать дальше )

Индекс Мосбиржи. Есть ли препятствия?

- 08 апреля 2024, 08:33

- |

На прошлой торговой сессии индекс закрылся на уровне 3395 пт. Ожидаю небольшого отката, там усилим позиции, для дальнейшего толчка вверх.

Лонги удерживаю, рынок неоднократен. И мой прогноз может не реализаваться.

Моя краткосрочная цель — 3450 пт.

Торгуем. Зарабатываем. Всем прибыли. 🔥

t.me/+MPGaj8yUkWFhNmUy — сообщество разумных инвесторов.

Индекс МБ сегодня

- 08 апреля 2024, 08:12

- |

2. Хочется отката для очередного усиления позиций. Но не даютС

3. Откат использовать для усиления позиций с целью атаки 3450

4. Пока же удерживаю позы без плеча, так как реализация отката может прерваться в любой момент

5. А на 3450 надо с чем то ехать. Сегодня откроется ГМК. Окажет поддержку индексу — рассчитываю твм на опен в районе 15700 по старым ценам или 157 по новым

6. Свои ставки сделал. Позы удерживаю

7. Цель на апрель по индексу 3450-60

8. Цель на лето 3680

9 Принцип прежний — Вижу цель — не вижу препятствий

10. Удачи

t.me/ATOR_INVEST

Утренний обзор (Si, мамбофьюч, сберофьюч, газ(NG), Брент)

- 08 апреля 2024, 07:31

- |

Фьюч на индекс мосбиржи

На дневном графике цена продолжает корректироваться, идя на тест сверху своего недавнего сопротивления в виде границы розового канала

Для сделки ждем тест гориз.уровня 336500 и границу розового канала 340975.

В случае четких тестов можно входить от менее сильных уровней — границы черного канала 345125 и трендовой 336900

На часовом графике цена протестировала сверху свое сильное сопротивление в виде трендовой и отбилась, закрывшись в итоге примерно на тех же уровнях, что и открылась

Для сделки ждем тест трендовой 341425 (на утро) и границы зеленого канала 338700 (на утро)

В случае четкого теста можно входить от менее сильного гориз.уровней 344025 и 340525, а также границы черного канала 341100 (на утро)

SR(фьюч на Сбер)

На дневном графике цена протестировала сверху свои сопротивления и отбилась, что может говорить о продолжении роста

Для сделки ждем теста гориз.уровня 31546

В случае четких тестов можно входить от менее сильного уровня в виде границы зеленого канала 31587

( Читать дальше )

Сводный портфель PRObonds (15,7% за 12 мес.). Не теряешь - успеешь заработать

- 08 апреля 2024, 06:50

- |

Доходность последних 12 месяцев снижается. В с начла марта 2023 по начало марта 2024 составляла 17,5%. Сейчас, с начала апреля по начало апреля – 15,7%.

На противоположной чаше весов очень низкая волатильность. Последняя достойная упоминания просадка портфеля произошла в сентябре-октябре 2022 года. Полтора года назад. На рынке российский акций просадки по 10% были в сентябре и декабре 2023 года.

Окей, результат ровный. Не уйдет ли он к вовсе не интересным значениям? Это вряд ли.

В составе портфеля 3 макроэлемента:

• 66% активов – деньги в РЕПО с ЦК, текущая эффективная доходность – 16-16,5% годовых,

• 19% активов – облигации среднего рейтинга ВВ+ и средней дюрации 1,1 года, текущая доходность к погашению 19,9% годовых,

• 15% от активов – акции в соответствии с Индексом голубых фишек, их доходность на будущее неизвестна.

Если ЦБ будет сохранять ключевую ставку относительно высокой, рынок акций она продолжит угнетать, тогда как деньги и короткие облигации позволят обеспечивать доходность выше депозитной.

( Читать дальше )

Физические лица устали играть против рынка ! Открытый Интерес Индекса Мосбиржи

- 07 апреля 2024, 22:11

- |

1)Открытый Интерес физических лиц Индекса ММВБ(мини)

( Читать дальше )

Люди покупают акции компании, которые я бы не стал покупать — интервью Олега Вьюгина журналу Forbes

- 07 апреля 2024, 20:35

- |

— Россия превращается в котел, замкнутый с точки зрения всей экономики. Россия продолжает получать выручку от продажи энергетических ресурсов, но отток капитала схлопнулся. В результате в России оказалось довольно много денег. Они не вытекают из этого котла, они все варятся в этом котле. Поэтому фондовый рынок растет как на дрожжах: люди покупают акции компании, которые я бы не стал покупать. Это все выглядит так, что просто деньги девать некуда. Но это не инвестиционная стратегия.

— Везде растет зарплата, а производство-то особо не растет. Производственные потоки идут в первую очередь в оборонный сектор, а он не производит товары народного потребления. Деньги тратятся, а товары не возникают. Отсюда повышенный спрос на импорт. А повышенный спрос на импорт при том уровне экспорта, который есть, приводит к девальвации рубля.

— Центральному банку будет очень сложно остановить инфляцию, в отличие от всех предыдущих ситуаций

( Читать дальше )

Окнчание роста индекса МосБиржи. Коррекция

- 07 апреля 2024, 19:06

- |

Добрый день.

Система выдавал сигнал на покупку в районе 3255-3270.

Точки входа формировались 22-25 марта.

Планировалось, что доедем до 3330-3360, по факту сейчас приостановились на 3395 при максимуме в 3410.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал