индексы

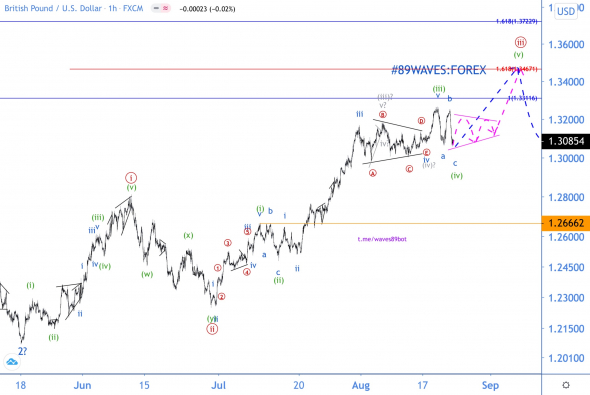

Волновой анализ GBP/USD

- 23 сентября 2020, 21:59

- |

#GBP/USD

Таймфрейм: 3H

Восходящий прогноз от 23 августа полностью исполнен, и началась (и продолжается сейчас) запланированная коррекция: https://vk.com/wall-124328009_17064; https://t.me/waves89/2032. Эта коррекция, конечно, стала уже великовата по глубине для (4) волны, но пока осталась в рамках сценария.

Из-за глубины и структуры восходящего движения я недавно добавил в рассмотрение несколько альтернативных подсчетов: треугольник (X) в фазе волны «D» — розовый счёт, заходные (1)-(2)-«1»-«2» в фазе завершения «2».

Все варианты разнонаправленные: есть и вверх, и вниз, и вбок. Поэтому возможностей для торговли пары пока не вижу. Просто наблюдаю. В премиуме разметка по фунту обновляется каждый день, поэтому вы там не пропустите мой вход в трейд.

Кто еще не присоединился к нашему бесплатному курсу? У нас уже куча отзывов!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

S&P через месяц (шампунь против перхоти)

- 19 сентября 2020, 12:37

- |

Но вот по графику такое ощущение есть. Что скажете?

Индексные стратегии приобретают все большую популярность (аналитика ГК "ФИНАМ")

- 11 сентября 2020, 14:01

- |

Индекс МосБиржи

Основной тренд: восходящий, мая 1998 года (около 1120 пунктов). Имеет канальную линию сопротивления (около 3300 п.).

Важные тренды: восходящий, 2008 года (около 2130 п.).

Тренды против основного: нет.

Действующие фигуры: нет.

Стратегические уровни Фибоначчи: уровень коррекции по Фибоначчи 161,8% (3943 пункта) к падению бумаг с января по март 2020 года.

Индекс РТС

Основной тренд: с «натяжкой» и сомнением, восходящий 1998 года (примерно 885 п.).

Важные тренды: с «натяжкой» и сомнением, восходящий 2014 года (примерно 765 п.).

Тренды против основного: нет.

Действующие фигуры: «Ромб/Бриллиант» 2003 года и «Треугольник» 2011 года. Фигуры снижают волатильность бумаги и осложняют технический анализ.

( Читать дальше )

Волновой анализ индекса РТС

- 06 сентября 2020, 22:05

- |

#РТС индекс

ТФ: 1H

По плану месячной давности, началось снижение: https://vk.com/wall-124328009_16835; https://t.me/waves89/1976. Вероятно, это волна [iii] в виде обычного одинарного или двойного зигзага или волна [y] в виде одинарного зигзага. Цели в любом из этих случаев находятся ниже голубого (бирюзового) уровня. А отмена гипотезы — оранжевый уровень.

Шорт взял по индексу недельку назад, стоп 1330. Тейк 700. Выглядит как хорошая сделка

Ну да, ощутимо, хотя и не смертельно, но, многовато будет...

- 04 сентября 2020, 16:08

- |

Хотя, все не только понимали, но знали или ощущали, что совокупная капитализация рынков превысила монетарную базу и в системе просто нет столько денег, сколько стоят все эти самые акции.

И снова сентябрь, как и в 2018, только тогда это хлопнуло в оконцовке сентября, а сейчас в начале, но снова сентябрь...

Волновой анализ GBP/USD

- 23 августа 2020, 19:07

- |

#GBP/USD

Таймфрейм: 1H

Всё по плану: https://t.me/waves89/1863; https://vk.com/wall-124328009_16757. Ожидаю в ближайшее время возобновления аптренда по паре. Либо после текущего одинарного зигзага в волне (iv), либо после двойного в ней же, либо после треугольника в этой же волне.

Пока без позиции по паре, зафиксировал профит. Но в начале торговой недели думаю брать небольшой спекулятивный лонг с длинным стопом в район аж оранжевого уровня. Наращивать позицию при формировании треугольника или на пробой канала двойного зигзага.

Вот тут поищите подробности по торговой стратегии для этой аналитики: https://www.youtube.com/watch?v=Q5WA4mprdl8

Волновой анализ индекса РТС

- 06 августа 2020, 21:44

- |

ТФ: 1H

Продолжается движение вбок зигзагами, что не добавляет никакой ясности в разметку (https://t.me/waves89/1834; https://vk.com/wall-124328009_16710). Да, вариант развития конечной диагонали «c» был предположен в ещё в прошлый раз, но что-то она очень сильно во времени растягивается.

До завершения этой диагонали, никаких попыток торговли предпринимать не собираюсь. Прошлый шорт закрылся в безубытке, теперь просто наблюдаю и жду.

Стоит ли покупать ETF на индексы?

- 30 июля 2020, 11:59

- |

обзор рынка металлов, валютные пары, разбор индексов

- 25 июля 2020, 13:22

- |

Друзья, здравствуйте.

Расчет доходности рекомендаций.

Индикаторы рынка.

Обзор рынка металлов: золото, серебро, палладий, никель, платина, медь.

РЫНОК ФОРТС.

Динамика М2 США от ФРС.

USD/RUB: игра в поддавки.

Разбор индексов Мосбиржи, РТС, S&P500.

( Читать дальше )

Волновой анализ GBP/USD

- 23 июля 2020, 15:21

- |

#GBP/USD

Таймфрейм: 1H

Без изменений с прошлого обновления (https://vk.com/wall-124328009_16574; https://t.me/waves89/1791). В качестве основного варианта рассматриваю череду заходных. Альтернатива — это продолжение волны (ii) или «2». Пока рынок в пределах оранжевого уровня находится, я за продолжение бурного роста без серьёзных нисходящих откатов.

Что касается торговли, то пока лонгую все коррекции, и это даёт профитные плоды.

Кстати говоря, волна «2» может усложниться не только до плоскости, но и до комбинации, где сейчас завершается (b) of CT [y].

Еще сегодня в своем инстаграме я рассказал интересную вещь про золото. Если это сработает, будет пушка! Поспешите посмотреть: о)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал