индивидуальный инвестиционный счёт

🔔 🔔 🔔 Где открыть ИИС в 2020 году: Тинькофф, Сбербанк или ВТБ? Лайфхаки ИИС

- 24 июня 2020, 12:53

- |

- комментировать

- Комментарии ( 5 )

Индивидуальный инвестиционный счёт (ИИС). «ДЕЛО ЗАКРЫТО»

- 13 ноября 2019, 12:55

- |

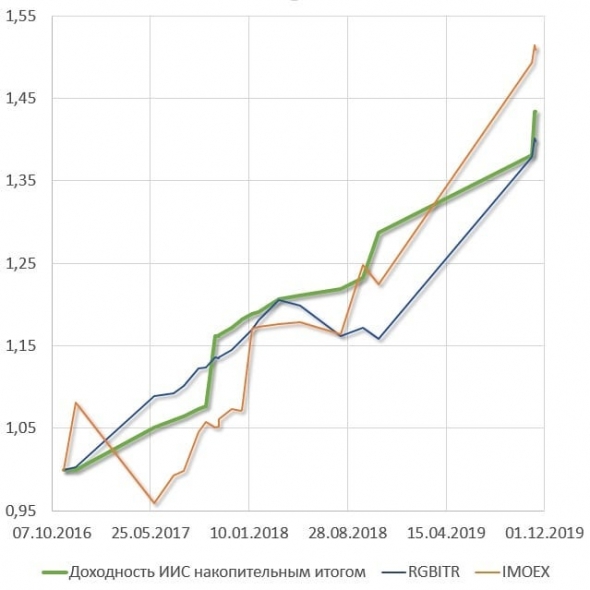

Каждый год я публиковал в Facebook и на Smart-lab статистику своих инвестиций на ИИС.

Основными критериями при формировании портфеля на ИИС были:

✅ Максимальная надежность, поэтому портфель был создан исключительно из ОФЗ с дюрацией, равной сроку ИИС для иммунизации портфеля облигаций.

✅ ИИС типа А, чтобы получать каждый год возврат НДФЛ в размере 13% от суммы средств, внесенных на счёт.

Таким образом, портфель был максимально консервативным и безрисковым. В этом году я могу закрыть ИИС, поскольку он просуществовал три года.

Каковы же результаты❓

✅ Прирост капитала за три года составил чуть более 21%❗️

✅ Реальная доходность (с учетом взносов на ИИС) 43% или 12,7% годовых❗️

➡️ Если сравнить результаты с депозитами, то результат лучше примерно на 20%.

➡️ Также результат превзошёл индекс государственных облигаций RGBITR, который почти догнал ИИС только в этом году, благодаря снижению ключевых ставок Банком России.

( Читать дальше )

Почему следует открыть ИИС прямо сейчас?

- 18 февраля 2019, 08:51

- |

Заранее прошу прощения у всех, кто полностью разбирается в данной теме, которая обсуждалась здесь уже много раз. Надеюсь, что эта информация сможет помочь хоть кому-нибудь. Спасибо.

В настоящее время в результате значительного упрощения процедуры получения налоговых вычетов, их популярность растет с каждым днем. Граждане активно пользуются стандартными, социальными и имущественными вычетами, однако, индивидуальные инвестиционные счета (далее ИИС), которые, соответственно, дают право на получение инвестиционного вычета, для многих все еще остаются слишком непонятными. Я же хочу объяснить, почему считаю, что сейчас абсолютно каждый человек, который имеет официальный доход и платит с него подоходный налог, или по крайней мере собирается это делать через 3 года, должен обязательно открыть себе ИИС.

Право на получение инвестиционного вычета у Вас возникает при выполнении всего лишь трех условий:

- Вы официально трудоустроены и платите подоходный налог, либо в течение налогового периода имели другие виды дохода, облагаемые НДФЛ.

- Вы открыли индивидуальный инвестиционный счет в брокерской компании, либо банке.

- Вы внесли в течение налогового периода (календарного года) денежные средства на Ваш ИИС.

( Читать дальше )

Проблема при расчете НДФЛ по ИИС (индивидуальному инвестиционному счету)

- 05 января 2019, 12:53

- |

Добрый день!

Необходимо мнение имеющих практический опыт, так как мнение консультантов брокера разошлись.

Договор ИИС заключен 21 декабря 2015 года, в том же году внесены денежные средства, другие операции в 2015 году не совершались. По итогам трех лет, в декабре 2018 г. при расторжении договора и выводе денежных средств брокером исчислен налог на доходы.

Ранее мною получены убытки в 2013, 2014, 2015 годах. Могу ли я перенести убытки 2013-2014 годов (а хотелось бы еще 2015 г.) на доходы полученные по ИИС (2015)2016-2018? С 2015 г. сложнее, но в декабре, как я ранее отмечал операций кроме внесения денежных средств не совершал.

Спасибо всем, кто выскажет свое мнение.

Какую реальную доходность можно получить с помощью ИИС. Практика и примеры расчета в зависимости от Инвестиционных сценариев

- 25 октября 2018, 15:04

- |

Решили рассчитать и сравнить доходность ИИСчёта в зависимости от вложений: деньги, облигации, акции.

Оглавление:

0. Зачем нужно открывать ИИС и вносить на него деньги?1. Какая доходность ИИС, если просто получать налоговый вычет?

2. Доходность ИИС при инвестициях в облигации

3. Доходность ИИС при инвестициях в акции

Зачем нужно открывать ИИС и вносить на него деньги?

Ответ прост: чтобы получить 13% доходность на внесенные деньги за счёт получения налогового вычета от Федеральной налоговой службы РФ.

13%-ая доходность выглядит красиво, но это только за год, а по итогам 3х лет на который открывается ИИСчёт, средняя ежегодная доходность на внесенные деньги выйдет около 10%.

Чтобы понять какую доходность может дать ИИС, если его использовать как депозит, произведем простые математические расчёты.

( Читать дальше )

Порядок получения налогового вычета по ИИС. Общие рекомендации.

- 19 апреля 2018, 17:56

- |

Коллеги, добрый день!

Специалисты нашей компании хотели бы поделиться с вами некоторыми рекомендациями по работе в рамках ИИС. Мы надеемся, что представленный материал будет информативен и полезен как владельцам ИИС, так и тем, кто только думает о его открытии.

Для получения налогового вычета “НА ВЗНОС” необходимо запросить у своего брокера:

1. Документы, подтверждающие открытие ИИС.

Как правило, это заявление о присоединении к регламенту оказания брокерских услуг и дополнительное соглашение об открытии ИИС (данное актуально, если ИИС был открыт не одновременно с брокерским счетом).

2. Платежные поручение и/или брокерские отчеты, отражающие все переводы ДС на ИИС.

Исходя из нашего опыта, мы рекомендуем сохранять платежные поручения. Нередки случаи, когда налоговая запрашивает как документы от брокера о зачислении им ДС на ИИС, так и банковские документы, подтверждающие перевод владельцем счета ДС на ИИС.

( Читать дальше )

Возможна ли Карусель на ИИС если брокер ВТБ24

- 28 ноября 2017, 04:00

- |

К примеру в декабре 2017 открыли ИИС и завели 400 тр, на них купили облигации с погашением (офертой) в 2018. В 2018 г. в налоговой после камеральной забрали свои 52 тр, а с банковского счета опять завели те же 400 т.р на ИИС.

Итого: Купоны в кармане + 52 тр из налоговой. 400 т.р ходят по кругу.

Я все правильно понял?

Как гарантированно заработать 13 % годовых. Индивидуальный инвестиционный счет (ИИС)

- 28 марта 2017, 10:31

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал