интеррао

🔥Итоги дня: IMOEX -0,2%. Покупки в энергетике, слив в нефтегазе и Сбере.

- 02 марта 2020, 19:42

- |

Карта рынка: smart-lab.ru/q/map/

ИнтерРАО +4,31% В пятницу бумага падала на 9%: инвесторов разочаровали дивиденды всего 25% от прибыли, сегодня тупо отскочили. Промсвязьбанк и Атон заявили что компания остаётся фундаментально привлекательной.

ТГК-2 +20,7% Рост без новостей. Изменение объёма +238% к прошлому дню.

НМТП +5,76% новостей нет, инвесторы ожидают крупные дивиденды от продажи НЗТ.

Тинькофф Банк -2,5% Сегодня компанию лихорадит, всему виной новости о залоге в 20 млн фунтов, чтобы избежать ареста в связи с налоговыми претензиями США к контролирующему акционеру Олегу Тинькову.

Сбербанк -2,2% Сумасшедшая волатильность в моменте падал на 7%, без новостей. 🔥325 комментариев на форуме.

Детский мир +0,6% Вышел отчёт МСФО, скорр. прибыль выросла на 11%. Кроме того менеджмент дал рекомендацию по дивидендам 5,5 руб. по итогам года.

ТГК-1 +6,8% Вышел отчёт РСБУ прибыль +33,8%, народ ждет щедрых дивов 50% от прибыли МСФО, к-я как правило еще больше.

Мосэнерго -1,05% Вышел отчёт РСБУ прибыль -30,7%, ну теперь всем станет понятно, почему Моська отстает от ТГК1 и ОГК2 по динамике акций.

- комментировать

- Комментарии ( 0 )

Рост чистой прибыли Интер РАО положительно влияет на дивидендную базу - Промсвязьбанк

- 02 марта 2020, 11:43

- |

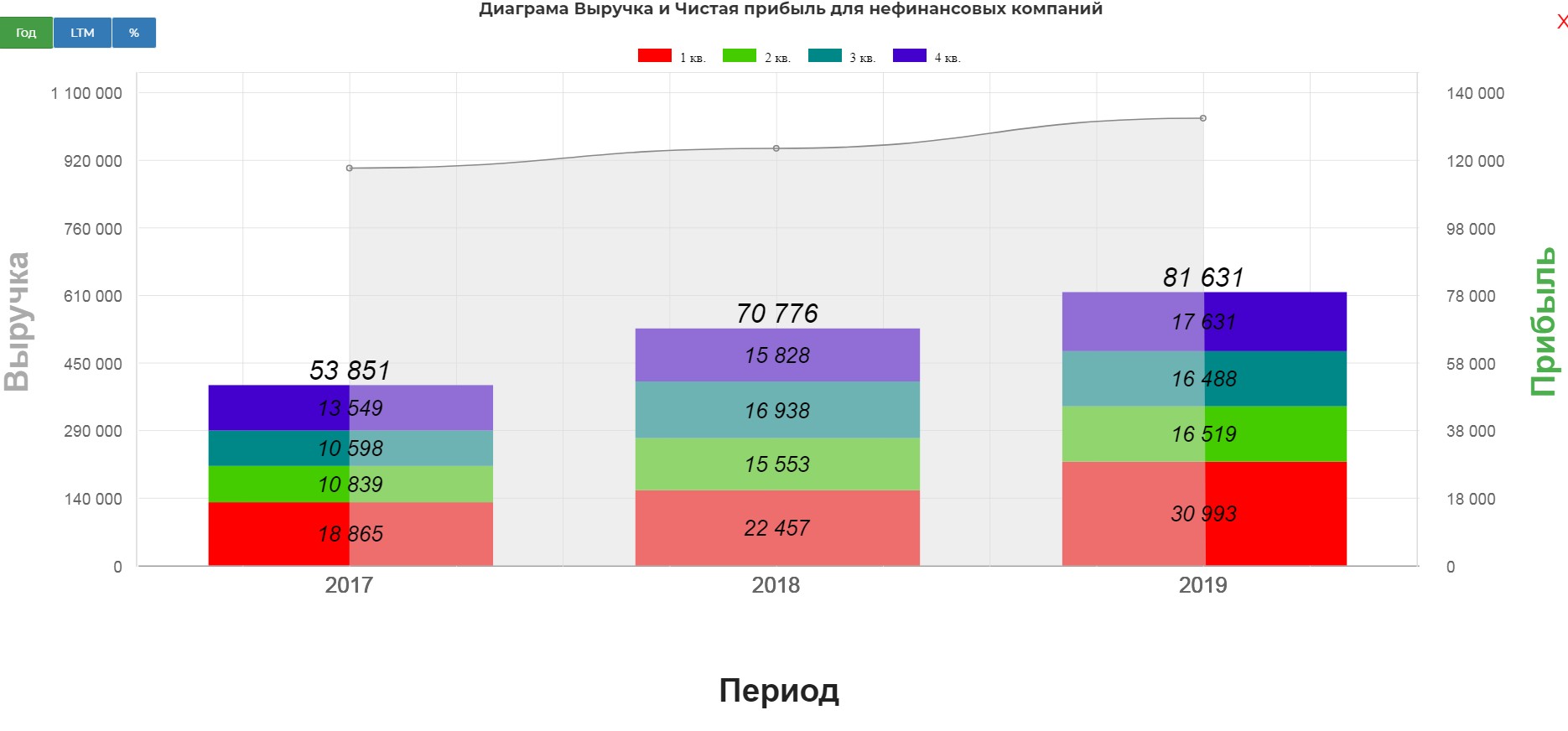

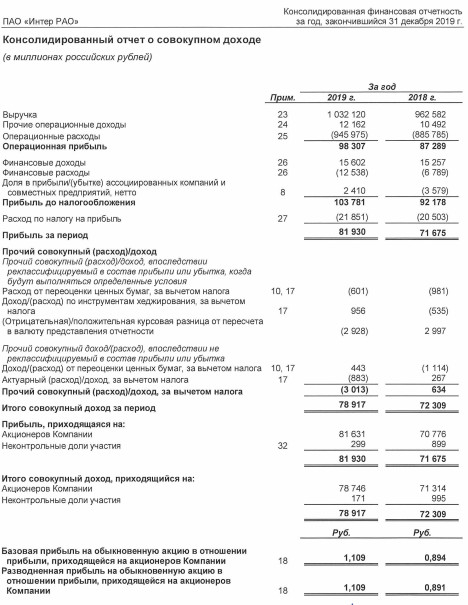

Чистая прибыль Интер РАО по МСФО в 2019 г. по сравнению с 2018 г. выросла на 14,3%, до 81,9 млрд руб. EBITDA увеличилась на 16,7% и составила 141,5 млрд руб. Выручка за период достигла 1032,1 млрд руб. (+7,2%). Этот показатель включает в себя, в том числе, 11,3 млрд руб., полученные ООО «Интер РАО Инжиниринг» за строительство Прегольской ТЭС и Приморской ТЭС в Калининградской области. Операционные расходы за период выросли меньшими темпами, чем выручка — на 6,8%, до 946 млрд руб.

Интер РАО продемонстрировала сильные результаты по итогам 2019 года. На финансовые показатели, в частности, повлиял рост платы за мощность по договорам о предоставлении мощности (ДПМ) и благоприятная ценовая конъюнктура на рынке на сутки вперёд (РСВ) в первой ценовой зоне. Увеличение чистой прибыли положительно влияет на дивидендную базу, что создает предпосылки для роста капитализации компании. По нашим оценкам, фундаментальный потенциал роста акций компании составляет 28%.Промсвязьбанк

Для бумаг Интер РАО краткосрочных драйверов нет, но акции по-прежнему очень дешевы - Атон

- 02 марта 2020, 11:36

- |

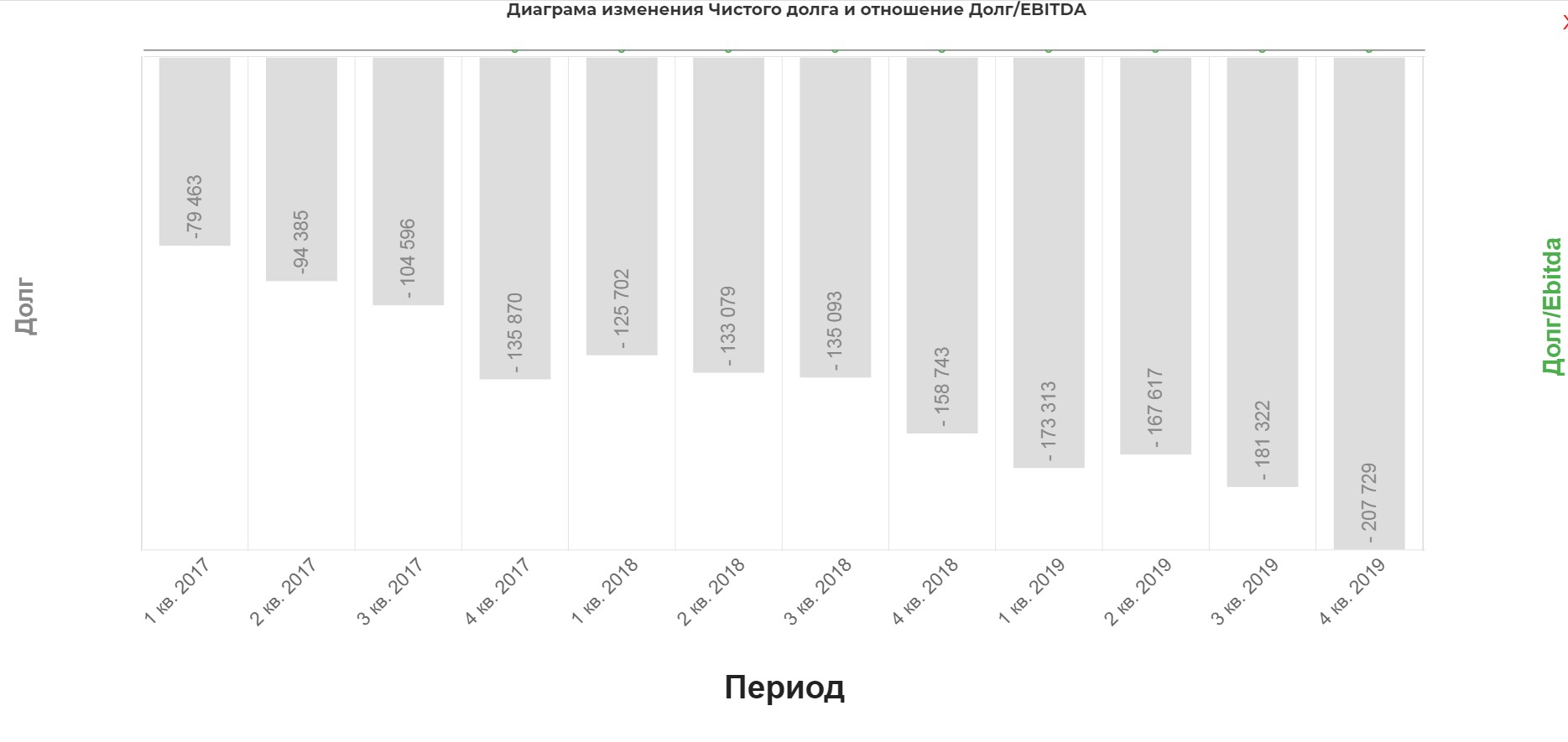

Выручка выросла на 7.2% г/г до 1 032 млрд руб. (консенсус Интерфакса: 1 030 млрд руб.) за счет ввода в эксплуатацию ТЭС в Калининградской области, показатель EBITDA увеличился на 16.7% г/г до 142 млрд руб. (+2.7% против консенсуса Интерфакса). Чистая прибыль выросла на 12.6% до 81.9 млрд руб. (консенсус Интерфакса: 82.8 млрд руб.). Капзатраты упали на 5% до 24.5 млрд руб. Чистая денежная позиция компании увеличилась до 196 млрд руб. со 165 млрд руб. годом ранее. На телеконференции менеджмент вновь подтвердил, что планов пересматривать дивидендную политику с текущих 25% за 2019 нет. EBITDA в 2020 покажет небольшой рост г/г (более подробный прогноз будет представлен позднее в этом году), а капзатраты вырастут до 30 млрд руб., включая инвестиции в рамках ДПМ-2.

Результаты совпали с консенсусом, но комментарии менеджмента во время телеконференции относительно дивидендов за 2019 скорее всего разочаруют инвесторов, которые надеялись, что коэффициент выплаты дивидендов может увеличиться до 50%, как у других госкомпаний. Если этого не произойдет, текущая дивидендная доходность составит всего 4.7%, что является очень низким показателем по сравнению с другими российскими акциями, которые предлагают доходность 8-10%. Наряду с общим обвалом рынка это стало причиной падения акций Интер РАО почти на 10% в пятницу. Мы не видим краткосрочных драйверов для бумаги, однако акции по-прежнему очень дешевы и интересны для долгосрочного инвестирования.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 02 марта 2020, 09:08

- |

«Сбербанк Инвестор» сбился с рынка. Клиенты крупнейшего брокера испытали временные трудности с торговлей

Минувшая неделя показала, что розничные инвесторы фондового рынка, число которых быстро растет, могут оказаться в весьма неприятной ситуации на фоне его резких колебаний. Клиенты крупнейшего на рынке брокера Сбербанка 28 февраля несколько часов испытывали трудности в совершении сделок с ценными бумагами на бирже. Торги в этот день открылись резким, до 7,5%, падением котировок акций, на которое клиенты банка просто не могли отреагировать. Однако взыскать убытки с брокера вряд ли удастся, отмечают юристы, его защищает специальная оговорка в соглашении с инвестором.

https://www.kommersant.ru/doc/4274604

Нефтегазовый сектор переживает свой Перл-Харбор. Его капитализация падает, потому что инвесторы не хотят вкладываться в ископаемое топливо

( Читать дальше )

Потенциал роста акций Интер РАО - около 50% на горизонте года - Фридом Финанс

- 28 февраля 2020, 16:46

- |

Рентабельность показателя EBITDA увеличилась до 13%. Это стало драйвером роста прибыли, которая выросла на 14%, до 81,9 млрд руб. Объем капзатрат остался на примерно на уровне прошлого года. Рост операционного денежного потока обеспечил прирост чистых денежных средств до 196 млрд рублей.

Мы ожидаем, что «Интер РАО» выплатит 25% консолидированной прибыли, что соответствует приблизительно 19 коп. на акцию. Дивидендная доходность не является драйвером роста. Отсутствие реакции игроков на отчетность объяснимо нервозной ситуацией на рынке. Ситуация с вирусом в Китае, по мнению менеджмента, слабо влияет на показатели. Объем экспорта составляет около 3 млрд кВт*ч в год, это 2% от всей производимой энергии.

( Читать дальше )

Интеррао. Обзор финансовых показателей по МСФО за 4-ый квартал 2019 года. Почему компания не может платить 50% от МСФО?

- 28 февраля 2020, 15:57

- |

Рассматривать отчеты генерирующей компании в период заболевания мира коронавирусом конечно же скучно. Но нужно держать марку. Мы же тут все инвесторы!

Быстро по финансовой части, здесь все ожидаемо ровно и гладко.

Выручка Группы выросла на 7,2% (69,5 млрд рублей) и превысила 1 трлн рублей, составив 1032,1 млрд рублей.

Чистая прибыль за 2019 год составила 81,9 млрд рублей, увеличившись относительно сопоставимого периода на 10,3 млрд рублей.

Кредиты и займы уменьшились на 65,9%, до 3,3 млрд рублей. Обязательства по аренде с учётом доли в совместных предприятиях выросли на 7,4 млрд рублей и составили 57,5 млрд рублей.

Кубышка космического масштаба.

( Читать дальше )

Интер РАО - экспорт эл энергии в 1 квартале может снизиться

- 28 февраля 2020, 14:22

- |

«По поводу экспорта, с учетом низких цен в Европе по первому кварталу у нас однозначно ожидается снижение экспорта, я его вижу в январе, я его вижу в феврале. Понятно, что, если у нас низкие цены, мы минимизируем объемы убыточного экспорта»

источник

Интер РАО - выплата дивидендов за 2019 г планируется в размере 25% от прибыли по МСФО, капзатраты в 2020 г - 30 млрд руб

- 28 февраля 2020, 14:19

- |

«Мы в настоящее время, менеджмент компании, следуем принятым решениям и остаемся в рамках той дивидендной политики, которая советом директоров определена. Никаких дополнительных решений нет»

«По поводу capex, примерно 30 миллиардов будет на этот год, это с учетом, соответственно, проектов КОММод и всех наших традиционных техперевооружений»

источник

источник

Интер РАО: изменение доли инсайдера

- 28 февраля 2020, 11:20

- |

Должность: Член правления

Доля в капитале до: 0,0389%

Доля в капитале после: 0,0359%

Было обыкн. акций: 0,0389%

Стало обыкн. акций: 0,0359%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=12213

Интер РАО - чистая прибыль по МСФО в 2019 г +14,3%, до 81,93 млрд руб

- 28 февраля 2020, 09:57

- |

Выручка «Интер РАО» +7,2%, до 1,032 триллиона рублей.

EBITDA составила 141,547 миллиарда рублей, +16,7%.

релиз

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал