инфляционные ожидания

Инфляционные ожидания разгонят инфляцию в США?

- 30 марта 2025, 20:23

- |

Кратко:

Рост инфляционных ожиданий влияет на цены через изменение поведения потребителей, спрос и рынок. Повышенные ожидания ускоряют покупки, давление на зарплаты и рост цен компаниями.

Текущие условия:

Спрос: Рост расходов (2,8% по PCE) ограничен низкими сбережениями (4,6%) и падением уверенности (57 по данным Мичигана).

Предложение: Тарифы Трампа и ограничения иммиграции повысят издержки.

ФРС: Жёсткая политика может сдержать инфляцию.

Возможный сценарий:

Ожидания в 5% добавят 0,4-0,6% к инфляции, так как низкие сбережения (выше минимума 2022, но ниже 7-8%) и рост долга ($93 млрд в IV 2024) ограничат спрос. Доходы выросли лишь на 1%, фискальные стимулы слабеют, а 70-80% сбережений ($0,71-0,82 трлн) — у верхних 10%, что снижает потенциал трат. Спрос вырастет на 1-2%, но не резко, как в 2021-2022.

Риски:

Если ожидания «разъякорятся» (например, из-за цен на энергию), инфляция превысит 3%, ФРС ужесточит политику, а ВВП упадёт до 1% или ниже. Возможна рецессия при высоких тарифах и неуверенности.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Заметный быстрый рост денежного благосостояния населения во всех доходных группах увеличил ажиотажные покупки, что мешает регулятору заякорить инфляционные ожидания населения – исследование ЦБ – Ъ

- 28 марта 2025, 07:37

- |

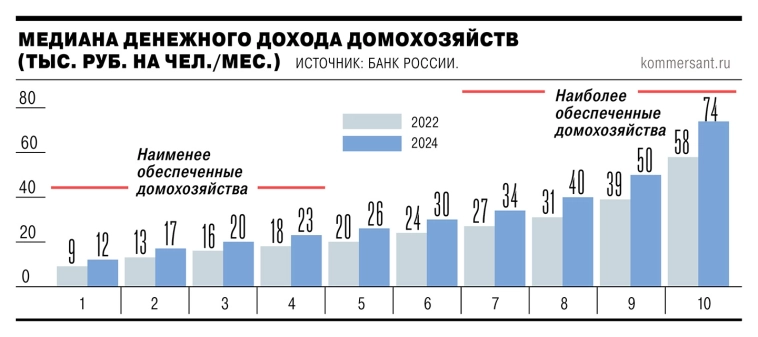

Банк России провел исследование финансового поведения населения, охватившее более 6 тыс. домохозяйств. Опросы показали, что с 2022 по 2024 год медиана реальных доходов увеличилась во всех группах, а в 20% наиболее обеспеченных домохозяйств рост превысил 50%.

Рост доходов способствовал увеличению потребления. Уверенность в материальном положении достигла уровня 2013 года. Однако в ЦБ предупреждают, что ожидания продолжения стремительного роста зарплат могут привести к ошибкам в финансовых решениях.

За два года выросла доля домохозяйств со сбережениями, особенно в банках. При этом долговая нагрузка осталась стабильной, а спрос на кредиты сократился. Экономисты отмечают, что финансово грамотные граждане сберегают больше и ожидают более низкую инфляцию.

ЦБ фиксирует, что склонность к ажиотажным покупкам повышает инфляционные ожидания (12,9%), усложняя стабилизацию цен. В результате регулятору приходится придерживаться жесткой денежно-кредитной политики.

Источник: www.kommersant.ru/doc/7606745?from=doc_lk

( Читать дальше )

Вечерний обзор рынков 📈

- 27 марта 2025, 19:00

- |

Курсы валют ЦБ на 28 марта:

💵 USD — ↘️ 83,8347

💶 EUR — ↘️ 90,5441

💴 CNY — ↘️ 11,4970

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 1,98%, составив 3 083,99 пункта.

▫️ Депозиты. Средняя максимальная ставка по депозитам во II декаде марта 2025 г. продолжила снижение и составила 20,382% (20,738% декадой ранее, при максимальном историческом значении 22,279% во II декаде декабря). Напомним, объем средств населения во вкладах и на текущих счетах в банках по итогам февраля составили 57,6 трлн руб. (+1,9% м/м, при 57,5 трлн руб. на конец 2024 г.). «Российская газета» считает, что планка в 60 трлн руб. (исторический рекорд и почти полтора федеральных бюджета РФ на текущий год) будет преодолена в начале лета, а в конце года приблизится к 70 трлн руб.

▫️ Сегодня заместитель Председателя ЦБ РФ Алексей Заботкин представил результаты Всероссийского обследования домохозяйств по потребительским финансам 2024 г. По информации регулятора, реальные доходы на человека «значимо выросли с 2022 по 2024 гг. у 65% домохозяйств», причем «доходы росли быстрее расходов». А вот о снижении инфляционных ожиданий населения и бизнеса, на которые ЦБ ориентируется при определении ключевой ставки, говорить пока рано.

( Читать дальше )

В марте 2025г ожидания по инфляции уменьшились у респондентов, которые имеют сбережения, и почти не изменились у опрошенных без сбережений — Банк России

- 26 марта 2025, 17:12

- |

Индекс потребительских настроений увеличился. Ценовые ожидания предприятий заметно снижались второй месяц подряд, но остаются повышенными.

cbr.ru/press/event/?id=23493

Статистика, графики, новости - 21.03.2025 - Найиб Букеле закрыл всю Мару Сальватручу и принялся за исполнительную власть.

- 21 марта 2025, 05:12

- |

— Инфляционный ожидания нас с вами пошли вниз.

— Gucci пипец как плохеет.

— Газа в украинских хранилищах осталось не осталось.

— Расходы американских домохозяйств.

Доброе утро, всем привет!

Пятница.

( Читать дальше )

В марте 2025 года инфляционные ожидания населения снизились до 12,9% на горизонте 12 месяцев, что может привести к более мягкой риторике ЦБ и возможному снижению ставки в апреле–июне – Ведомости

- 20 марта 2025, 08:16

- |

В марте 2025 года инфляционные ожидания населения снизились до 12,9% на горизонте 12 месяцев, тогда как в январе они достигали 14%. Владельцы сбережений прогнозируют инфляцию на уровне 11%, а граждане без накоплений – 15,1%.

Наблюдаемая инфляция остается высокой – 16,5%, причем у людей без сбережений она выше (18,8%), чем у тех, кто имеет накопления (13,6%). Официальный уровень инфляции по данным Минэкономразвития на 17 марта составил 10,8%.

Ценовые ожидания бизнеса также снизились. Индекс ожиданий предприятий в марте опустился до 20,3 пунктов с 27,5 в январе. Это указывает на замедление роста цен в будущем.

Рынок ожидает, что 21 марта Банк России сохранит ключевую ставку на уровне 21%. Однако снижение инфляционных ожиданий может привести к более мягкой риторике ЦБ и возможному снижению ставки в апреле–июне.

Стабилизации цен также способствует укрепление рубля и замедление спроса. Однако устойчивое снижение инфляции пока под вопросом: в нерегулируемых услугах рост цен в феврале составил 15% в годовом выражении.

( Читать дальше )

Инфляционные ожидания населения РФ в марте 2025г снизились до 12,9% с 13,7% в феврале — опрос по заказу Банка России

- 19 марта 2025, 15:06

- |

cbr.ru/Collection/Collection/File/55233/inFOM_25-03.pdf

"Какой сценарий может реализовать разворот? Более устойчивые компании".

- 13 марта 2025, 16:30

- |

Приветствуем любимых подписчиков и инвесторов!📊

Ситуация неопределенности продолжается оставаться в силе без позитивных сигналов в сфере геополитической обстановки в мире. Таким образом Индекс Мосбиржи потерял сегодня -2,1%📉, но в ближайшее время может произойти разворот в положительную динамику по следующему сценарию:

Моя помощница Ekaterina Fox сегодня оперативно сообщила информацию о полном освобождении города Суджи, а в дальнейшем, возможно, всей Курской области. Такая новость станет поводом бурного отскока и можно прогнозировать возврат Индекса до позиций в пределах 2300-2350 (+2,5%📈).

Какие еще влияющие события будут в ближайшее время?

Уже на следующей неделе 21 марта состоится очередное заседание акционеров ЦБ по вопросу ключевой ставки.

Ориентируемся на данные инфляции января 1,23% против февраля 0,81%. Очевидно замедление инфляции. Однако, годовая инфляция ускорилась до 10,06%. Поэтому ожидаемое решение ЦБ — сохранение ставки 21%.

На какие акции почти не влияет такая высокая ставка?

( Читать дальше )

Стагнация официально началась, а инфляция в России вышла на пугающий уровень.

- 11 марта 2025, 17:06

- |

В России началась стагнация производства — к таким выводам пришли эксперты Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП): выпущенный в конце февраля отчет начинается словами «переход к стагнации фактически состоялся». На основании данных Росстата они установили, что в январе выпуск промышленной продукции снизился на 3,2% по отношению к декабрю с учетом очистки от сезонного фактора. Охлаждение гражданских секторов экономики идет на фоне перехода инфляции к галопирующему уровню (более 10%), что несет риски так называемой стагфляции. Сокращение выпуска продукции при больших вливаниях денег в экономику обычно считают проинфляционным фактором, поэтому снижение производства может негативно сказаться на ценах.

Что происходит с производством

По данным ЦМАКП, рост промышленного производства с 2021 года составил 8,8%, но если убрать отрасли, завязанные на военно-промышленном комплексе (ВПК), показатель падает до 2,2%. При этом в гражданских секторах застой наблюдается с середины 2023 года.

( Читать дальше )

Статистика, графики, новости - 28.02.2025 - рубрика "На чистую воду". Разбираем стратегию "Ключевая ставка" от известного брокера.

- 28 февраля 2025, 05:36

- |

— Во сколько сейчас американцам обходится отдых?

— На чём зарабатывает Nvidia?

— Канадцы не хотят в США. И в то же самое время хотят. Результаты опроса.

— Про наши с вами инфляционные ожидания.

Доброе утро, всем блинов!

Дорогие друзья, если вы расстраивайтесь, что милая сердцу Турция подорожала, не расстраивайтесь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал