инфляция

Какие же они конченые!

- 04 мая 2022, 08:18

- |

В день объявления ставки ФРС, вдруг цена на сталь круто падает, такое ощущение, что недвижке резко стала не нужна арматура, а автозаводам кузова для авто. Или СВО закончилась? Или вдруг дефицит сменился резким профицитом?! Или спрос рухнул за день?!

А люди рассуждают здесь о причинах инфляции, упоминая разрыв цепочек поставок и дефицит чипов, тем самым пересказывая телевизионный мусор, которым их пичкают ежедневно. На самом деле причина всего этого — спекуляции и разгон сырья, одобренный заранее. Цена на сталь\нефть\никель — эта не та цена, которая формируется соотношением спроса и предложения. Эта та цена, которую формируют NYMEX и LME, какую захотят поставить — такая и будет… а платить или не платить за подорожавший в итоге конечный товар — это ваш личный выбор.

- комментировать

- Комментарии ( 12 )

Заседули ФРС

- 03 мая 2022, 13:30

- |

Тут, что называется, либо:

а) sell in may and go away

б) sell in may? no f**n way!

Индекс доллара штурмует вершины, а нефть при этом продолжает ползти упрямо к 110 по Бренту. Остаётся лишь догадываться, как всё обернётся, если индекс уйдет в коррекцию. Особенно интересно, как это отразится на инфляции.

Кстати, о самой инфляции:

Инфляция это капитуляция

- 02 мая 2022, 16:33

- |

Это всё равно что расписаться в своей некомпетентности в управлении экономикой.

Это капитуляция перед монополизмом, перед паникой, перед здравым смыслом.

За высокую инфляцию надо увольнять с позором.

Инфляция это рукотворный процесс и это процесс ограбления народа.

За это надо отвечать.

Вставать на сторону оправдания инфляции — это значит потворствовать тем, кто наживается на этом.

Повышение ценообразующих тарифов — на электроэнергию, на газ, на удобрения, на природное сырьё и т.д. --

это диверсия против экономики. Это акты раскручивания инфляции.

Инфляция — это то, что должно расследоваться и наказываться.

О связи между ставками и инфляционными ожиданиями

- 02 мая 2022, 12:46

- |

На днях я привет график, характеризующий это соотношение на примере США.

Еще кое-какие пояснения.

Как известно, денежные власти западных стран уже давно держат ставки на сверхнизком уровне, а у некоторых номинальная ставка ниже нуля. Им нередко противопоставляют политику развивающихся стран, где ставка как правило существенно выше. Но следует иметь ввиду, что важна не столько номинальная, сколько реальная ставка, т.е. за вычетом инфляции. Последняя в западных странах в среднем ниже, поэтому реальные ставки в разных странах оказываются сопоставимы и колеблются вокруг нуля. (Я уже как-то приводил расчет, из которого следует, что, напр., вклад в швейцарском банке с отрицательной номинальной ставкой на длинном интервале не уступает вкладу в американском или российском банке с положительной доходностью, если учесть разницу в инфляции и валютную переоценку.)

( Читать дальше )

Нужен неинфляционный рост фондового рынка

- 02 мая 2022, 11:09

- |

Какая инвесторам польза от инфляционного роста фондового рынка, если этот рост только возмещает их убытки от инфляции?

Следовательно, действительно разбогатеть можно только на неинфляционном росте стоимости бумаг.

Осталось понять следующее:

1. Как его обеспечить?

Приглашение иностранцев не предлагать, ибо они постоянно обрушивают российский рынок по команде из-за рубежа.

2. Как отличить одно от другого?

Просто сравнение инфляции и роста рынка не предлагать, потому что рост рынка идёт неравномерно, рывками, и рынок за месяц может оказаться где угодно от точки отсчёта.

Германия переживает инфляционный шок в сфере торговли продуктами питания

- 01 мая 2022, 10:42

- |

цены на продукты в марте в среднем выросли более чем на 6%, причем на свежие овощи они увеличились даже более чем на 14%, а растительное масло — на 17%. Специалисты считают, что это далеко не предел. «Мы переживаем инфляционный шок в торговле продуктами питания», — приводятся слова эксперта EY по вопросам потребления Чехаба Вахби. «Особенно серьезный удар будет нанесен по группам населения с низким доходом», — констатировал он.

Одновременно в Германии значительно ухудшился потребительский климат. Институт маркетинговых исследований (GfK) прогнозирует, что в мае индекс потребительского климата снизится на 26,5 пункта, что станет самым сильным снижением за все время проведения исследования. «Среди населения царит огромная неопределенность, которая уже сильно сказывается на поведении покупателей», — заметил эксперт GfK Роберт Кечкес. По его словам, в значительной степени это проявляется, если посмотреть на объемы продажи мяса и колбасных изделий. Мясная отрасль уже сейчас борется с финансовыми потерями.

Профсоюзы Европы за инфляцию.

- 30 апреля 2022, 20:53

- |

Однако в Европе профсоюзы не допустят такого, чтобы работникам полностью не компенсировали повышение цен.

Если энергоносители из-за санкций подорожали в 2 раза, то следует ждать инфляции в Европе не в 7-8 процентов, а именно 100 процентов,

после чего затраты производителей вырастут в 2 раза, что опять приведёт к росту зарплат в 2 раза и так далее.

Во время всего этого действа наш ЦБ будет ужасаться росту рубля по отношению к евро.

И можно ожидать самых идиотских решений ради сохранения курса евро.

Уже предпринято множество шагов для давления на рубль. Вот нашёл недавно следующую цитату.

мы предложили, чтобы те экспортеры, которые тратят свою выручку на приобретение импорта, тоже в этой части освобождались от необходимости продажи валютной выручки», — сообщила Набиуллина.

Мы уже слышали заявления чиновников что использование наших резервов и фондов на закупку импортной продукции

( Читать дальше )

Что Америка приготовила к Первомаю? Подарок населению от команды Р и Р.

- 30 апреля 2022, 16:21

- |

Всем с субботним приветом! Апрель закончился, впереди майские праздники, отдых, шашлыки и пьянки!

А вот в Америке следующая неделя будет невеселой, достаточно взглянуть на график S&P.

На Смартлабе много опытных трейдеров, которые сразу в комментах опишут, что начинается по их мнению. Если коротко, то-----Америка ждет повышения ставки кредитования не просто с озабоченностью, а со страхом, со смертельнымужасом.

Представьте себе, что в штатах каждый третий человек-инвестор, это одна из показательных черт американцев- они не держат налик, даже не дебетовые счета в банках- они покупают акции. А СИПИ- это показатель стоимости пятисот крупнейших акций США.

Посмотрите, где был СИПИ в конце 2008, начале 2009г. и где он сейчас. Он был в минимуме 666, а сейчас 4100.

Но! Тогда у американцев уже отобрали все залоги и недвижку за долги, а сейчас мы находимся в самом начале кризиса в мае 2008, то есть…

( Читать дальше )

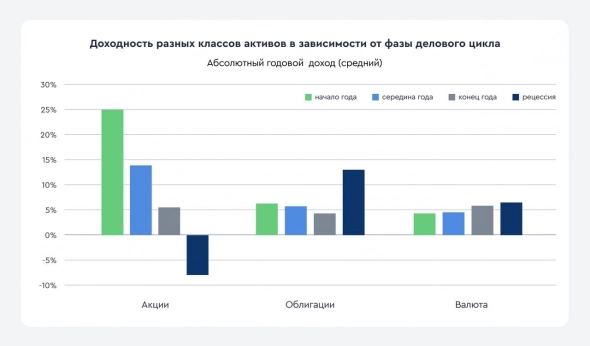

Классификация стадий делового цикла

- 30 апреля 2022, 13:32

- |

Фаза раннего цикла — это стадия резкого восстановление экономики после выхода из рецессии. Эта фаза характеризуется низкими процентными ставками и ускоряющимся ростом таких экономических показателей, как ВВП, объем кредита, промышленного производства и потребительских расходов. Низкие процентные ставки и растущий спрос способствуют росту прибыли компаний. Их продажи растут, а объемы товарных запасов снижаются.

Середина цикла обычно является самой продолжительной фазой. Она характеризуется умеренным ростом экономической активности, нейтральной денежно-кредитной политикой, растущим объемом кредита и стабильной прибылью корпоративного сектора.

Типичную фазу позднего цикла можно охарактеризовать как стадию перегрева экономики, на которой экономическая активность достигает своего пика и начинает замедляться. Хотя темпы инфляции не всегда высоки, растущее инфляционное давление снижает норму прибыли и приводит к ужесточению денежно-кредитной политики.

( Читать дальше )

10 рублей за доллар это было и возможно будет

- 29 апреля 2022, 23:11

- |

Если не обезьяничать и не попугайничать за действиями европейцев с постоянным увеличение цен и самое

главное с повышением ценообразующих тарифов, в чём нет и никогда не было никакого смысла,

то думаю что лет через пять евро вполне может стоить рублей 10.

У них там с этим делом тормозов нет.

Был единственный тормоз для инфляции в Европе — это были бросовые цены на природные ресурсы, которые мы везли для них.

Валютные курсы это по большому счёту соотношение энерготарифов. Кстати, кто сказал, что энерготарифы нельзя снижать?

Просто это не выгодно кому-то. Лично мне это было бы в самую тему.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал