инфляция

Когда лопнет пузырь на фондовом рынке? Шорт Tesla - Евгений Ворончихин и Антон Кудасов (Видео)

- 06 сентября 2020, 14:26

- |

- комментировать

- Комментарии ( 2 )

Инфляция для бедных

- 02 сентября 2020, 09:33

- |

Долларовая инфляция

- 01 сентября 2020, 22:53

- |

Читаю в последнее время про долларовую инфляцию. А что… все это не шутки на самом деле. Но давайте попробуем разобраться на примере двуходовочки что это означает для россии и рубля.

Ну тут вот мол пишут что бакс завалится, по отношению к остальным валютам и тп....

Но други мои прелестные что такое инфляция? праильно! это когда растут цене в той валюте о коей идет речь.

Готовимся к следующему сценарию: я надеюсь все успели купить камри по акции?

Надо понимать что цена на всё вырастет именно в долларах!!! если речь о долларовой инфляции. Речи о девальвации нет! Девальвация — это вообще только про рупь) ещё с 90х годов. Только москвичи считать праильно научились всё в долларах, остальные же патриоты считают как в школе учили и по телеку.

Короче. Думается мне что камри будет 3.5 млн. ку7 — чирик. тесла 1000гринов(по новым ценам после превращения).

Вот что я хотел донести. Может оно и не так и пивас оказался лютым) но кажись что такое может быть!

Пошёл дальше пить. всем успехов

М2/ЗВР

- 31 августа 2020, 18:20

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +0.5% (54687.4 млрд. руб. против 54392.6)

ЗВР: +1.4% (590.8 млрд.$ против 582.7)

прирост денежной массы:

( Читать дальше )

ТАЙНА ВЕКА - ЗОЛОТО. От чего зависят цены

- 31 августа 2020, 11:35

- |

Этот пост — логическое завершение моего первого топового поста ЗОЛОТАЯ лихорадка — шанс или ловушка?

Всем кто так ждал нового поста и долбил мне в личку, сообщаю: не хотел писать продолжение, обиделся… МАЛО ПЛЮСОВАЛИ!

Ну а теперь ближе к делу! Вспомним основные лже-тезисы по золоту:

Золото — это индекс страха (перепутали с VIX)

Золото — это страховка от инфляции (не слышали про TIPS?)

Золото — это диверсификация (от чего?)

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 30 августа 2020, 11:25

- |

Еженедельный прогноз финансовых рынков. Выпуск №17 от 30.08.2020г: макроэкономика, технический анализ, сентимент, выводы и мои позиции на рынке — об этом все в выпуске.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Почва для ФРС: инфляционный мандат выполнен

- 27 августа 2020, 16:05

- |

Измерение инфляции

Статистические органы федерального правительства публикуют несколько показателей инфляции. Среди наиболее важных — индекс потребительских цен (CPI) и дефлятор личного потребления (PCE). Точность является наиболее важным критерием измерения инфляции, и как CPI, так и PCE плохо соответствуют этому основному принципу. Использование нерыночных цен создает проблемы с точностью для обоих показателей. Оба показателя основывают свои оценки жилищной инфляции на том, сколько люди будут платить за аренду своего дома, а не на фактических ценах сделок. Но PCE, которая получает 70% своей цены от CPI, также включает товары или услуги, предоставляемые людям бизнесом и государством. Это создает еще одну проблему измерения, потому что эти предметы не «продаются» потребителю.

( Читать дальше )

Предложит ли ФРС нечто большее, чем “смену амбиций”?

- 27 августа 2020, 13:09

- |

Азиатские фондовые рынки показали скромный рост, а европейские умеренно снижается, так как никто не хочет делать резких движений перед важнейшим выступлением Джереми Пауэлла в этом году. Предполагается что речь главы ФРС будет некоторой «прелюдией» перед сентябрьским заседанием, на котором, как ожидается ФРС представит свою монетарную политику 2.0.

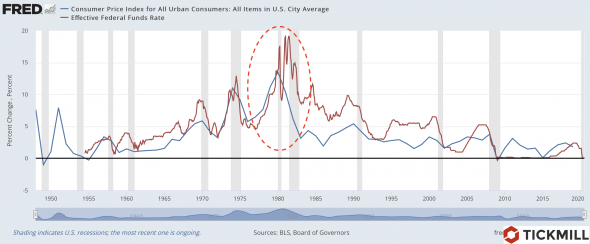

Если финансовые рынки правильно интерпретировали все недавние намеки и заявления чиновников ЦБ, глава ФРС будет говорить о смене базовых целей. А именно, понятие «целевая инфляция в 2%» будет заменена на «целевой диапазон со средним значением в 2%». Другими словами, ЦБ будет допускать ускорение инфляции выше 2%, что раньше считалось нежелательным из-за страхов, которые тянутся еще с 70-80-х годов прошлого века. Тогда инфляция доходила до 13%, а ставку приходилось экстренно поднимать до 15%:

Но время идет, и усиливается подавляющее влияние технологических, демографических, геополитических факторов на инфляцию. Другими словами, разогнать ее становится сложнее, чем сдержать. Поэтому прошлый подход ФРС к контролю инфляции начал систематически вызывать ее «недолет» — доля времени, когда инфляция оставалась ниже цели увеличивалась. Поэтому появилась необходимость пересмотреть политику, вплоть до того, как определяется цель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал